Cuando te decides a invertir el dinero que tienes en el banco parado, ese ahorro que vas acumulando poco a poco pero del que ves que no sacas ninguna rentabilidad y además pierde algo de valor con el paso del tiempo y las comisiones del banco. En otras ocasiones es una cantidad de dinero que recibes de golpe; una indemnización por despido, la venta de un inmueble o un premio.

Entonces surge una duda trascendental.

¿Cómo lo invierto?, ¿de golpe?, ¿poco a poco?

# Cómo invierto esa suma de dinero: secuencia

Aunque sepas el allocation de tu cartera, aunque la hayas configurado, incluso con una cartera permanente como las que hemos visto:

〈 Si quieres profundizar sobre este tema visita la sección

¿Nuevo aquí? 〉

Incluso en esta situación ideal surge la duda: ¿invierto el 100% de lo ahorrado en esta cartera o voy haciéndolo poco a poco?

La parte positiva de invertir el 100% de golpe es que desde el minuto 1 tienes todo tu ahorro trabajando. La rentabilidad será absoluta.

Pero, esa rentabilidad también puede ser negativa en el corto plazo, por lo que la inversión periódica es otra opción buena ya que reduce el riesgo (por la tendencia a la media). Lamentablemente esto tiene un problema; tu ahorro solo está trabajando en una porción, por lo que la rentabilidad que le saques será escasa.

# Dollar Cost Averaging

El “Dollar Cost Averaging” consiste en invertir una parte de tu ahorro cada x tiempo, de manera que el total de inversiones tiendan a la media de lo que hace cada uno de los activos. En nuestro caso sería Euro Cost Averaging o Price Averaging

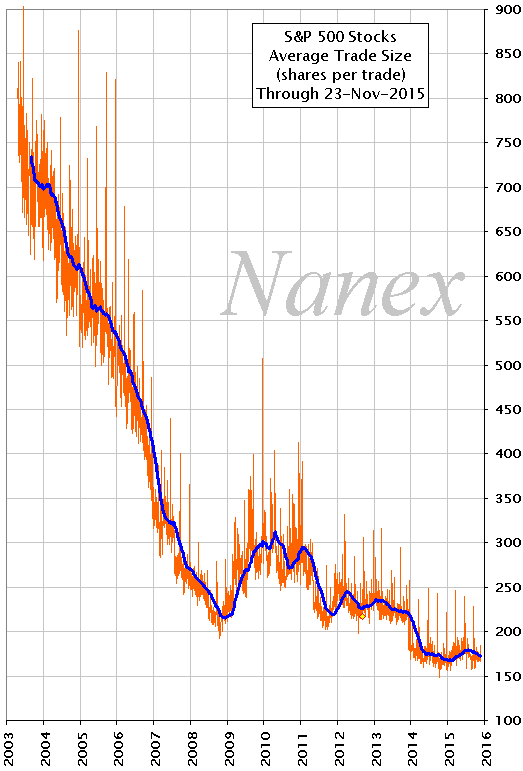

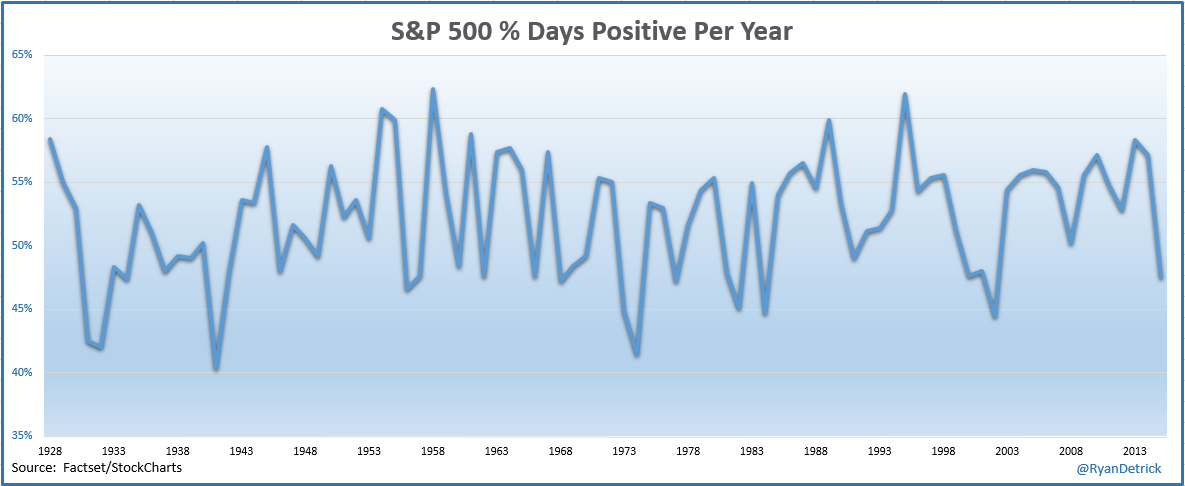

Esto es lo que en análisis técnico o de bolsa se llama “reversión a la media”, que es que el precio de un activo financiero siempre tiende a volver a su media histórica (en este caso media móvil, porque va cambiando con el tiempo).

Como ves en el gráfico el precio tiende a la media. Es el ETF VTI, que hemos visto en muchas carteras permanentes. Es un gráfico en velas semanales desde diciembre de 2005 a diciembre 2015, 10 años en los que ha pasado de todo.

La línea roja es la media del precio en el año anterior, como ves el precio tiende a volver a esa media cada cierto tiempo. Es una manera gráfica de ver el cost averaging o reversión a la media. Este concepto es muy importante en la inversión a largo plazo; tarde o temprano el precio tiene que volver a su media. Lo que hace el Dollar Cost Averaging es ponderar las inversiones a esa media y reducir la posibilidad de pérdidas importantes.

Ejemplo y resultados de este método de inversión seguro

Pongamos que tienes 100.000 euros ahorrados.

Si los inviertes de golpe en un momento álgido del mercado, aunque tu cartera esté muy bien compensada, en el corto plazo puedes estar perdiendo dinero y te va a costar una buena temporada recuperarlos.

Depende la edad que tengas esto puede ser un problema. Un problema auténtico.

El método Dollar Cost Averaging dividirías los 100.000 euros en partes iguales, por ejemplo en paquetes de 5.000 euros y los vas invirtiendo cada cierto periodo de tiempo, por ejemplo cada 2 meses. De esta forma estarías durante 40 meses invirtiendo 5.000 euros cada dos.

En el caso de que el mercado caiga de golpe la primera vez tu pérdida a corto plazo serán solo sobre los 5.000 euros/dólares y a los dos meses invertirás más barato. Si sigue cayendo, entonces seguirás perdiendo pero sobre 10.000 euros/dólares y los terceros 5.000 euros serán invertidos en el punto más barato. Por eso se dice que vas ponderando a la media del precio. Cuando se recupera y sube pasa lo mismo.

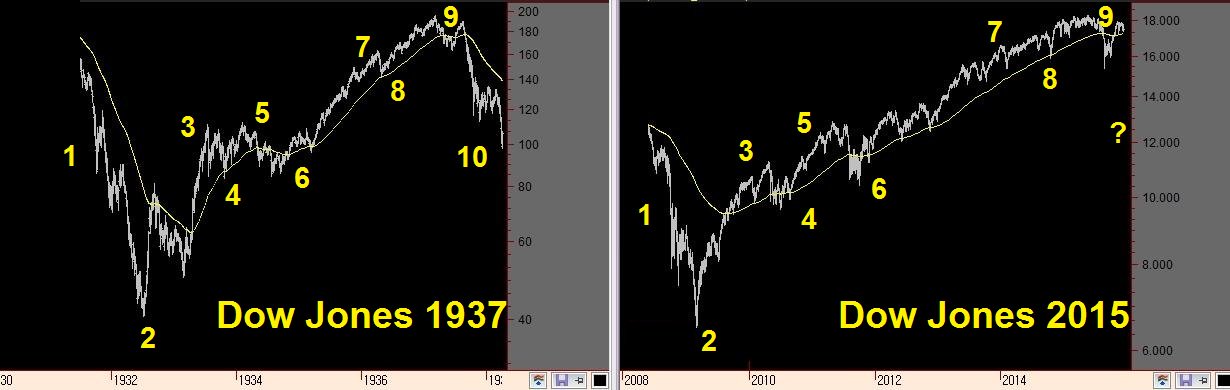

Vamos a ver la realidad más cruda de todas. Que invierte en octubre de 2007 en acciones, el punto más alto antes del hundimiento de las bolsas. Vamos a ver el gráfico del

VTI, el

Vanguard Total Stock Market que invierte en 3.790 empresas de todo el mercado de Estados Unidos.

Si hubieras invertido en el punto rojo (octubre de 2007), hubieras tenido que esperar hasta mediados de 2013 para que tu dinero valiese lo mismo; ¡6 años perdiendo dinero!

Ahora, a toro pasado, te parece una cosa descabellada o una mera coincidencia. Nada más lejos de la realidad, lamentablemente la mayoría de personas se animaron a invertir en los años 2006-2007, pero con la diferencia de que no aguantan hasta 2013 y venden en 2008-2009 en el punto más bajo. La presión y la contra intuición de los mercados financieros hará que entres en el punto más caro y vendas en el más barato.

Si sigues leyendo la prensa te volverá a pasar. Una y otra vez.

Veamos qué hubiera pasado en ese mismo escenario, pero utilizando el método “Dollar Cost Averaging.

Como ves en el gráfico, cada línea vertical es cada una de las 20 inversiones de 5.000 dólares, invirtiendo el primero en octubre de 2007.

Estos son los resultados en la peor etapa de la última década y una de las peores de la historia:

Como ves el resultado es increíblemente bueno, una ganancia de 15.470,8 euros, un 15,4% de rentabilidad en 3 años; en 3 de los peores años de la última década, habiendo comenzado empezado a invertir en el peor momento, la cresta de octubre de 2007 cuando estaba en los más alto antes de estallar la crisis financiera, estemétodo es ganador.

Y no solo eso, no hubieras tenido que esperar a 2013 para recuperar tu inversión, en 2009 ya estarías en positivo. Esto tiene un elemento crítico que no tienes en cuenta hasta que inviertes; al no tener una pérdida muy grande a corto plazo evita que salgas cuando más bajo está y pierdes, saltándote cualquier cartera permanente y estrategia a largo plazo. Esto te permite seguir invirtiendo y seguir tu método a largo plazo. Tu cabeza y tu corazón lo aguantarán.

Si hubieras invertido los 100.000 euros de golpe en octubre de 2007 en el VT, a diciembre de 2010 estarías perdiendo 17.190 euros. Aunque lo más probable es que te hubieras salido en 2008 perdiendo el doble y no volvieses a intentar rentabilizar tu ahorro.

También es cierto que si hubieras invertido todo en 2009 hoy tendrías mejor resultado acumulado que con el dollar cost averaging. Pero por eso es un método más conservador, evita que entres en grandes pérdidas y que abandones en el peor momento.

# Cuando invertir una cantidad fija y qué cuestiones tienes que tener en cuenta

Debes tener en cuenta cuatro cuestiones clave.

- ¿La cantidad de dinero es significativa en relación al total de ahorros?

- Ese dinero ¿es de una indemnización por despido o la retirada de golpe de un plan de pensiones que no te daba dinero?

- El dinero, ¿procede de una venta de una propiedad o negocio?

- Te ha tocado la lotería, un premio o una herencia

En cualquiera de las cuatro situaciones, lo mejor es que inviertas en una cartera permanente diversificada con ETFs amplios un % ahora y el resto de forma periódica cada año mediante el sistema o estrategia de inversión “Dollar Cost Averaging”.

Los grandes expertos del asset allocation en USA y los maestros de la inversión pasiva utilizan como regla de oro el 20%. Si la cantidad que vas a invertir es menor o igual que el 20% del total de tus ahorros, hazlo de golpe, si es superior entonces periodifica o invierte el 20% ahora y el resto mediante el Dollar Cost Averaging”.

Cuando te decides a invertir el dinero que tienes en el banco parado, ese ahorro que vas acumulando poco a poco pero del que ves que no sacas ninguna rentabilidad y además pierde algo de valor con el paso del tiempo y las comisiones del banco. En otras ocasiones es una cantidad de dinero que recibes de golpe; una indemnización por despido, la venta de un inmueble o un premio.

Cuando te decides a invertir el dinero que tienes en el banco parado, ese ahorro que vas acumulando poco a poco pero del que ves que no sacas ninguna rentabilidad y además pierde algo de valor con el paso del tiempo y las comisiones del banco. En otras ocasiones es una cantidad de dinero que recibes de golpe; una indemnización por despido, la venta de un inmueble o un premio.

.jpg)

.jpg)

.jpg)