Este blog nació en enero de 2014. Se trata de una selección de artículos de inversión muy interesantes. Agradecemos el trabajo de los autores e intentamos su difusión.

Páginas

▼

jueves, 27 de julio de 2017

lunes, 24 de julio de 2017

jueves, 20 de julio de 2017

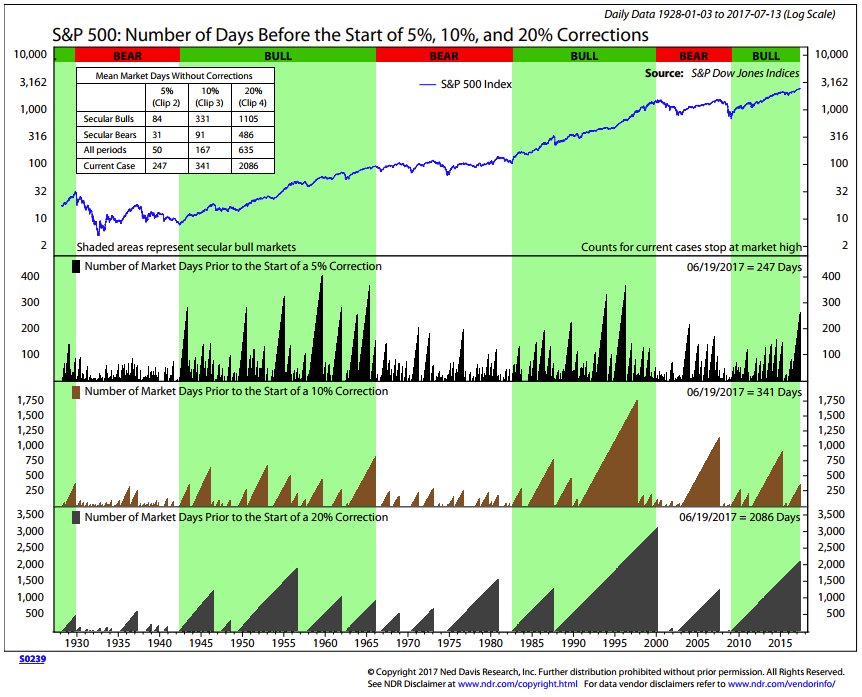

WALL STREET: ¿qué es una corrección?

247 days since a 5% correction

341 day since a 10% correction

2086 day since a 20% correction

source: NDR Research

martes, 18 de julio de 2017

lunes, 17 de julio de 2017

viernes, 14 de julio de 2017

Masmovil: salta al mercado continuo

(i) La Compañía publicaba sus cifras del 1T17: ingresos 296,8M€

(+8,5%), EBITDA 40,4M€ (+103,2%), EBIT 11,9M€ (-624,5%) y pérdida en el trimestre -41,7M€ (706,3%). La

teleco sigue sin conseguir generar beneficio mientras su deuda se eleva a 777M€ a cierre de trimestre e implica un

ratio de deuda financiera neta EBITDA de 4,8x.

(ii) Esto lleva a que la Compañía decida que no pagará dividendo ni

en 2017 ni en 2018. A partir de entonces, el pago dependerá de la situación financiera de tal manera que no se

pagará dividendo hasta que el ratio de endeudamiento caiga por debajo de 2,7x.

(iii) El folleto reconoce que el

grupo de capital riesgo Providence posee obligaciones convertibles que, de ejecutarse, podrían elevar su

participación hasta el 35,4% (desde el 18% actual) lo que obligaría a lanzar una OPA sobre el 100% capital (se

superaría el 30% fijado legalmente como umbral). ACS se encuentra en una situación similar y su participación en

ese escenario se elevaría hasta el 14,3%. La conversión de estos instrumentos, que es voluntaria por parte de

Providence y ACS, les llevaría a ostentar en conjunto el 49,75% del capital y, además, podría provocar una

importante dilución en el resto de accionistas (hasta un 40%) como consecuencia de la ampliación de capital que

tendría que lanzar la teleco (hasta 13,6M de acciones respecto a un capital actual de 19,95M).

Fuente: Bankinter

jueves, 13 de julio de 2017

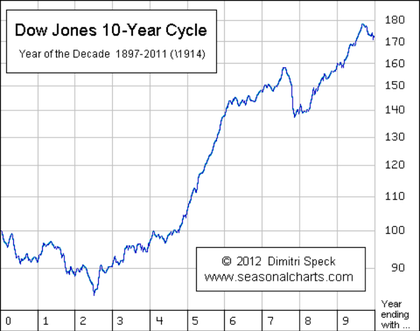

DOW JONES: cuidado con los años acabados en 7.....

miércoles, 12 de julio de 2017

Más rentabilidad en invierno

Los autores del estudio concluyen que la estrategia de "vende en mayo" bate el mercado más del 90% de las veces en horizontes temporales de más de 10 años, con una rentabilidad media 3 veces más alta que el mercado.

lacartadelabolsa.com/leer/articulo/las_bicicletas_son_para_el_verano._las_bolsas_no?t=1&cn=ZmxleGlibGVfcmVjcw%3D%3D&iid=ba76e48167284ccb902496da2fbaf541&uid=2840363020&nid=244+272699400

miércoles, 5 de julio de 2017

Las divisas mueven 28 veces más dinero que los futuros del SP500

Fuente: Jose Luis Cárpatos serenitymarkets.com

Pues ya ven más o menos lo que negocia Forex en un día, es lo que negocia el futuro del S&P 500, uno de los más grandes del mundo, en mes y medio. O lo que negocia el oro en un año…¡y eso en un solo día! Si quieren liquidez máxima, y que para mover mercado una mano fuerte con una orden tenga que sudar mucho, este es su mercado. Un gran desconocido, pero con gran riqueza para el trading.

Según la wikipedia, este sería el desglose de ese brutal volumen diario:

- $ 1.654 billones en transacciones spot

- $ 700 mil millones en forwards

- $ 2.383 billones en swaps de cambio de divisas

- $ 96 mil millones de swaps de divisas

- $ 254 mil millones en opciones y otros productos

Y de la misma fuente esta sería la distribución del volumen por monedas:

En cuanto a pares en concreto, tenemos que el cruce euro dólar es el rey con una cuota total del 24%, seguido del dólar yen con el 18% y de la libra dólar con el 9%.

Y muy importante, es un mercado exclusivamente de manos fuertes, aquí las gacelas no pintan nada, motivo por el cual son más fiables los gráficos, y los movimientos son más nobles. Tenemos que el 41% de los movimientos son de banco a banco y el 50% entre banco e institución financiera. Ya ven. Aquí pueden entrar con todo el volumen que quieran que su orden no moverá mercado y le entrará casi cualquier cosa, y el grado de respeto de los niveles técnicos suele ser mucho más alto de lo habitual. Eso sí, hay que acostumbrarse a su movimiento mucho más en lateral que otros mercados, y también a la falta de un mercado organizado. Aquí no hay como en la bolsa de Madrid, o en el futuro del dax una cámara que lo cuadra todo, ni siquiera hay un precio único, cada casa tiene el suyo, porque el precio de forex, lo dan los cruces de los bancos, y unos toman a unos como referencia y otros a otros. Es importante tener una buena plataforma de información que nos dé un precio bastante ajustado a la realidad. Pero no debe asustarse, si por ejemplo en su plataforma de análisis le sale un precio, y en la del broker con la que va a pasar la orden, otro, con algún pipo de diferencia arriba o abajo. Esto es normal. Es una pequeña desventaja, pero las ventajas son muchas, sin olvidar que este mercado está 24 horas cotizando, de domingo por la tarde a viernes casi hasta medianoche. Siempre hay volumen, siempre hay movimiento.

En cuanto a que miran más en cuanto análisis técnicos en este mercado que es super técnico. Las medias de 21, 30, 100 y sobre todo 200 son sagradas. El Ichimoku lo mira todo el mundo. Retrocesos de Fibonacci y poco más. Es el mercado del mundo que tiene más operadores haciendo price action puro sin indicadores, o muy pocos, por lo que aquí velas pin bar, envolventes, estrellas y figuras así tienen un gran valor.

martes, 4 de julio de 2017

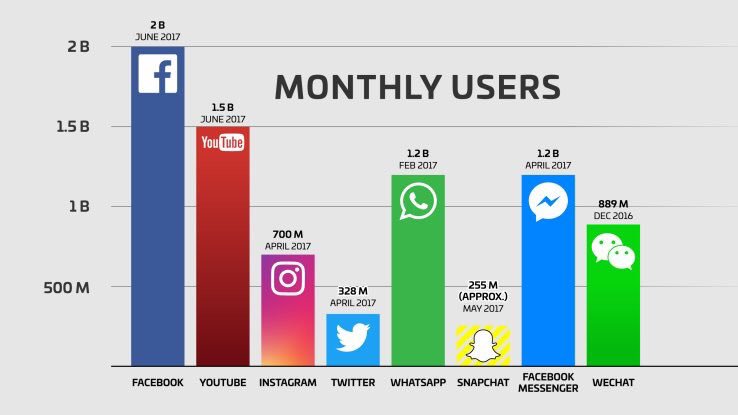

Redes sociales: usuarios cada mes

Vala AfsharCuenta verificada @ValaAfshar

1 @facebook 2B 2 @youtube 1.5B 3 @whatsapp 1.2B 4 @messenger 1.2B 5 @instagram 700M 6 @twitter 328M

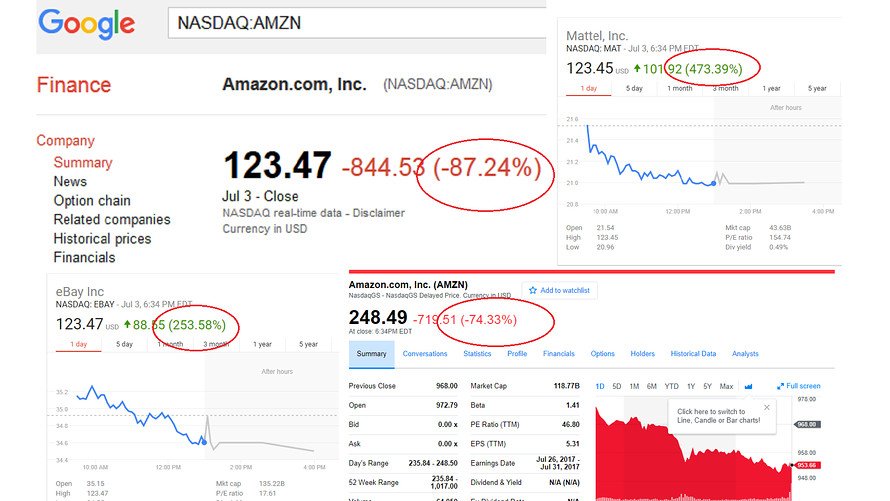

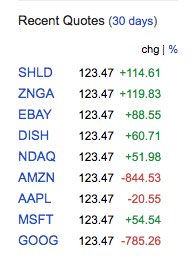

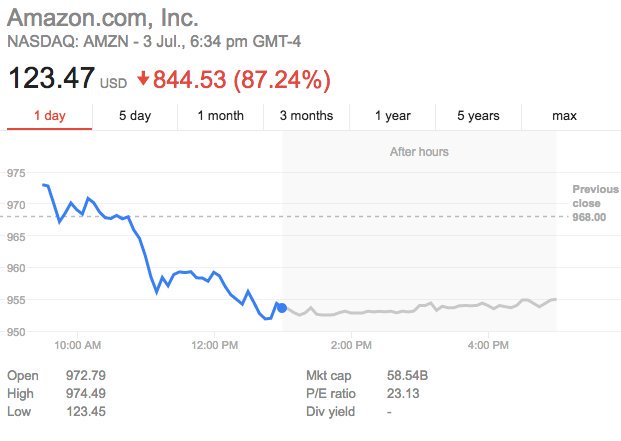

El índice NASDAQ se vuelve loco

Diario Financiero @D_Financiero

Un error informático provoca derrumbes colosales en el #Nasdaq, pero tranquil@s que era solo un susto pasajero

Robb Ware @robbware

Stock market API erroneously publishing 123.47 stock quotes for Amazon, eBay, Apple, MSFT and others

Biotecnología: pauta alcista en el segundo semestre

Un sector que tiene una estacionalidad muy favorable en la segunda mitad del año es la biotecnología. Es la media de 25 años.

Jose Luis Cárpatos

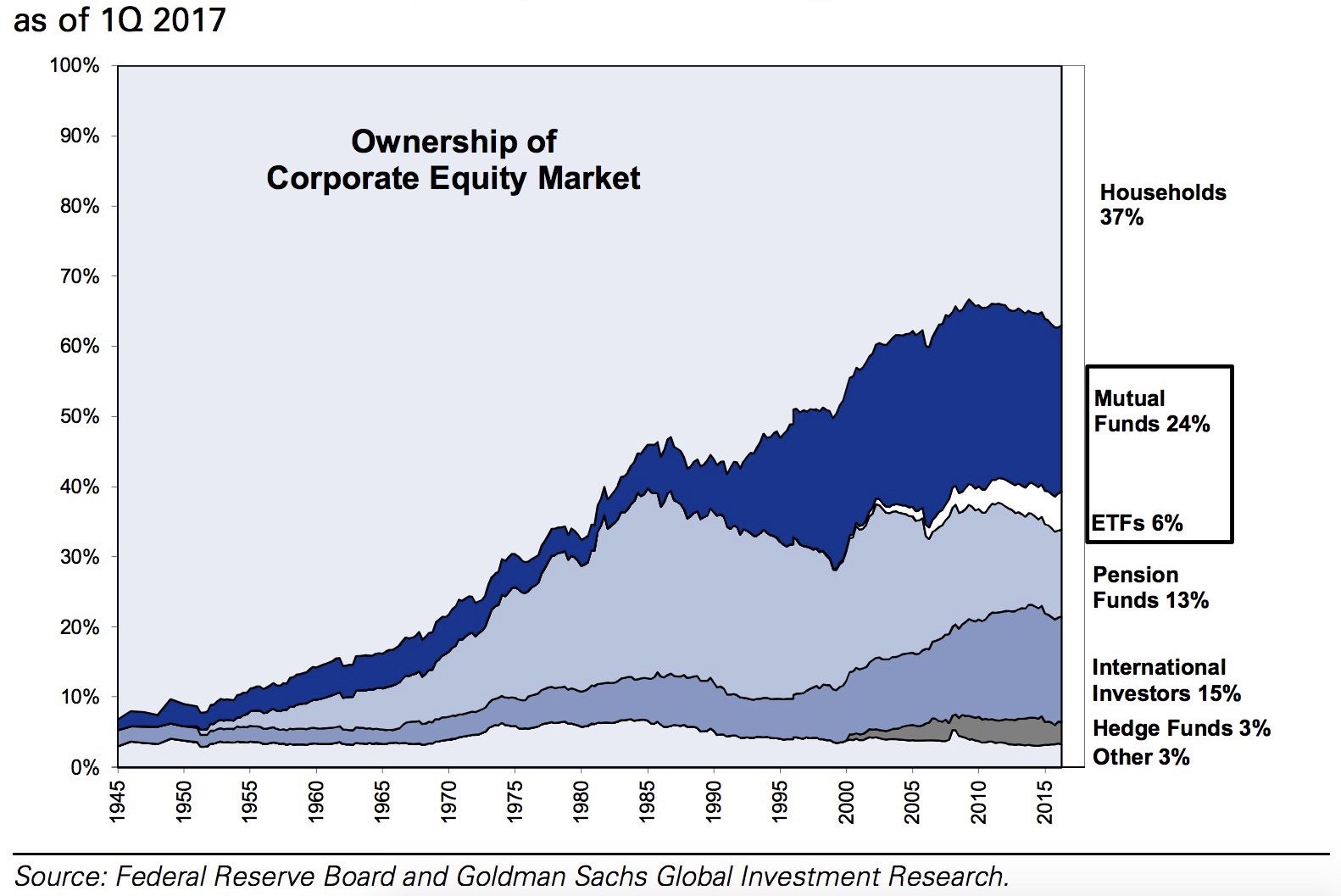

Buyback blackout period

Fuente: Jose Luis Cárpatos serenitymarkets.com

El factor del “blackout period” en relación con las recompras de acciones propias.

Ya saben que las recompras de las compañías son un factor decisivo en la bolsa de hoy en día. En muchas ocasiones, incluso, han sido casi el único factor que mantenía a los mercados subiendo.

Pues bien, según las reglas de la SEC, las compañías, para evitar manipulaciones, no pueden comprar acciones propias en EEUU, desde cinco semanas antes de publicar resultados, y hasta dos días después de haberlos publicado.

Ahora mismo, como la campaña de resultados está ya encima, multitud de compañías han suspendido sus compras, y que no les quepa ni la menor duda de que esto está perjudicando a las bolsas, y es uno de los factores ocultos, pero importantes, que están causando la debilidad de días anteriores. Es demasiado dinero el que se paraliza con este factor.

Vean en este gráfico, si influye o no el blackout, es mucho:

Como se ve un poco pequeño, la línea naranja desde 1994 el período famoso, y la línea azul fuera de ese período, ustedes mismos.

Fuente: https://twitter.com/movement_cap

En febrero de este año, la CBNC escribió un artículo interesante sobre todo esto:

One way for investors to play the end of the 'buyback blackout' period

Plantea en el artículo un estudio de cómo se comportan valores y ETFS desde el año 2000 al 2016 tras pasar este período, y se ve muy claramente cómo les beneficia (ahora recuerden que estamos al revés, es decir, al inicio del apagón el peor momento)

Pues ya ven, un factor que poca gente maneja, y que es necesario saberlo, y que ahora mismo nos está haciendo la Pascua con seguridad. Cuando termine la campaña de resultados, ya saben, una táctica operativa interesante. La prohibición recuerdo que es hasta dos días después de la publicación de resultados.