Fuente: Robert McHugh Safehaven.com www.technicalindicatorindex.com

The stock market generated a confirmed and official Hindenburg Omen Friday, September 19th, 2014, as a second observation occurred Friday, after a first observation on Thursday, September 18th. It means that an official H.O. potential stock market crash signal is now on the clock. This is a new development over the past few days. What is so troublesome is the timing, that it comes at the precise same time that a rare and important and dangerous Bearish divergence is occurring between the NYSE cumulative Advance/Decline Line and stocks, and also is coming at the same time the long developing multi-decade extremely dangerous Bearish Jaws of Death pattern looks complete. This confluence is very dangerous, and it is arriving at the seasonally worst time of the year for stocks, the September into October timeframe.

All four conditions for Friday's Hindenburg Omen observation were met, as :

-NYSE New Highs came in at 128 with New Lows at 102, the lower of the two coming in at 3.14 percent, above the 2.20 percent required threshold.

-New Highs were not more than twice New Lows.

-The McClellan Oscillator was negative, and

-the 50 day moving average is higher than it was 10 weeks ago.

All conditions were met. We needed two H.O. observations within a 30 day period for an official Hindenburg Omen potential stock market crash signal to be on the clock for the following four months. This has now occurred. This is a sign that the market is fragile, and susceptible to a large decline. About 25 percent of the time, an H.O. precedes a stock market crash. Every time there has been a crash over the past 27 years, with the exception of the mini-crash of the summer of 2011, an H.O. was present. Well we have another one now.

However, as if that is not enough, the important technical analysis news I want to discuss tonight is that there is now an important and rare Bearish divergence between the NYSE cumulative Advance/Decline Line and the stock market as represented by the Dow Industrials and S&P 500. The divergence is evident since the beginning of September 2014. This is one key sign we have been watching for to identify a possible top for the two decade Jaws of Death pattern which will end the Bull market that has lasted several centuries and mark the beginning of a major economic collapse and stock market plunge. The divergence is occurring very rapidly but as far as depth for the divergence, it is meaningful and comparable to the last time we saw this, which was just before the October 2007 stock market top, which signaled the beginning of the Great Recession. This rare divergence was also present just prior to the start of the 2000 to 2002 economic recession and stock market crash.

Originally I was thinking we are going to see a 5 to 10 percent stock market correction over the next month. However, with the official H.O. observation suddenly on the clock, and the NYAD Bearish divergence occurring, and stock prices sitting at the top boundary of the multi-decade Jaws of Death pattern, we could see the next decline be far more serious than a 5 to 10 percent correction. All of the above means that under-the-surface market psychology is now turning grossly negative. We can expect to see black swan events -- geopolitical, economic, weather, social unrest, and natural disasters that generate selling fear in the stock market.

Alibaba came out today with the largest Initial Public Offering ever. This is a Chinese e-commerce company and investors actually bought units from a holding company in the Cayman Islands, instead of stock. The media hype around this offering was embarrassing. I think I actually saw drool from the lips of several commentators covering the story today. Friday saw stocks mixed, with Demand Power falling 1 to 362 while Supply Pressure rose 6 to 366. Now this is very unusual stock market supply and demand disequilibrium behavior. It tells us that there was considerable downside selling pressure Friday, however deep pockets intervention came in and bought the market hard to prevent a sharp decline. Think about this. Why would deep pockets care so much to buy the market hard today? Alibaba? Wall Street was underwriting this behemoth. Not a good day to let the market tank. But the market wanted to tank.

The Fed will now be pulling liquidity out of the market. With its discontinuance of QE Bond buying, and its huge position in fixed securities issued by corporations and governments in the economy, the process of maturing issues and interest coupon payments owed to the holder of the securities - the Fed (trillions of dollars of these securities) means cash (liquidity) will be flowing to the Fed from the issuers of these securities, essentially pulling money out of the economy into the Fed. This is monetary tightening at a very bad time and will contribute to the coming economic trouble. The Fed's QE essentially kicked the can down the road to now. But now cash has to return to the Fed by virtue of the Fed holding trillions of securities. This will slow the velocity of money and tighten lending. The time has arrived to pay the piper.

Another reason for great concern about the stock market at this time: Fewer and fewer stocks are participating in the 2014 rally. Bearish Divergences are all over the place right now, between prices and the Secondary Trend Indicator (formerly known as our proprietary Technical Indicator Index), between prices and the S&P 500 10 Day Average A/D, between prices and the NDX 10 Day Average A/D, between prices and the Russell 2000 10 day average A/D, and between prices and Blue Chip Demand Power, and between prices and the NDX Demand Power, all of which continue to build this week. I would not be surprised if this is telling us stocks will top soon if they have not already, and then we see a selloff into our October Phi Mate and the Bradley Model turn dates, October 7th and 9th. We show charts of these Bearish Divergences on pages 10 through 13 in this Weekend's Report.

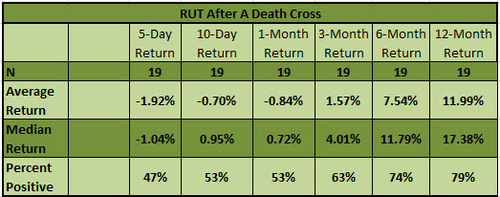

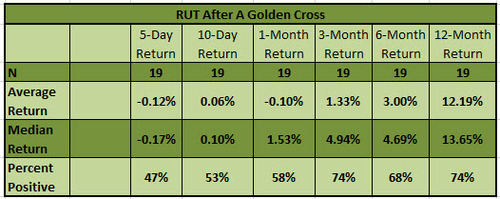

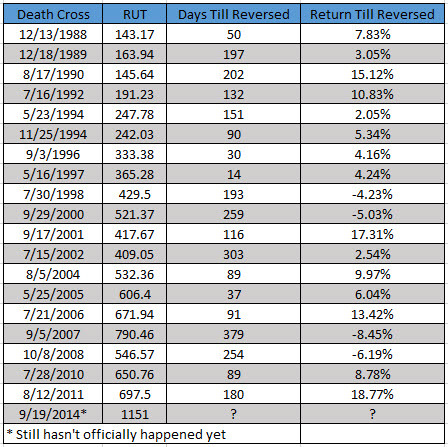

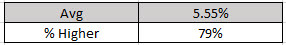

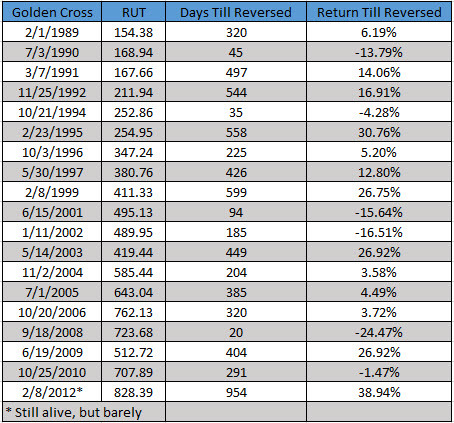

Another Bearish development at this time is a divergence between small caps and blue chip stocks. Also Bearish, is the Russell 2000 is very close to seeing a Death Cross where its 50 day moving average drops below its 200 day moving average. That usually results in a strong subsequent decline. We show this potential Death Cross and Bearish divergence on page 44.

On Thursday, September 18th, 2014 the Census Bureau reported that housing starts fell 14.4 percent in August. While a topic for another day, I am predicting a Housing crash is coming to the U.S. over the coming years. There are a ton of reasons for this which I will write about in future newsletters. The factors I see occurring will make it almost impossible for the Housing market to recover without a significant paradigm shift. Many of the reasons I see are hidden from public view and media discussion. There are machinations in place that deeply discourage property ownership. Socialist machinations that penalize ownership.