Ni siquiera un fondo soberano que vale 805.000 millones de euros puede quedarse impasible ante el desplome del precio del petróleo. Así que el Gobierno noruego, que controla el vehículo inversor más grande del mundo, se está planteando dar un giro a su rígida estrategia inversora para hacer frente a tiempos más duros tras años de bonanza económica.

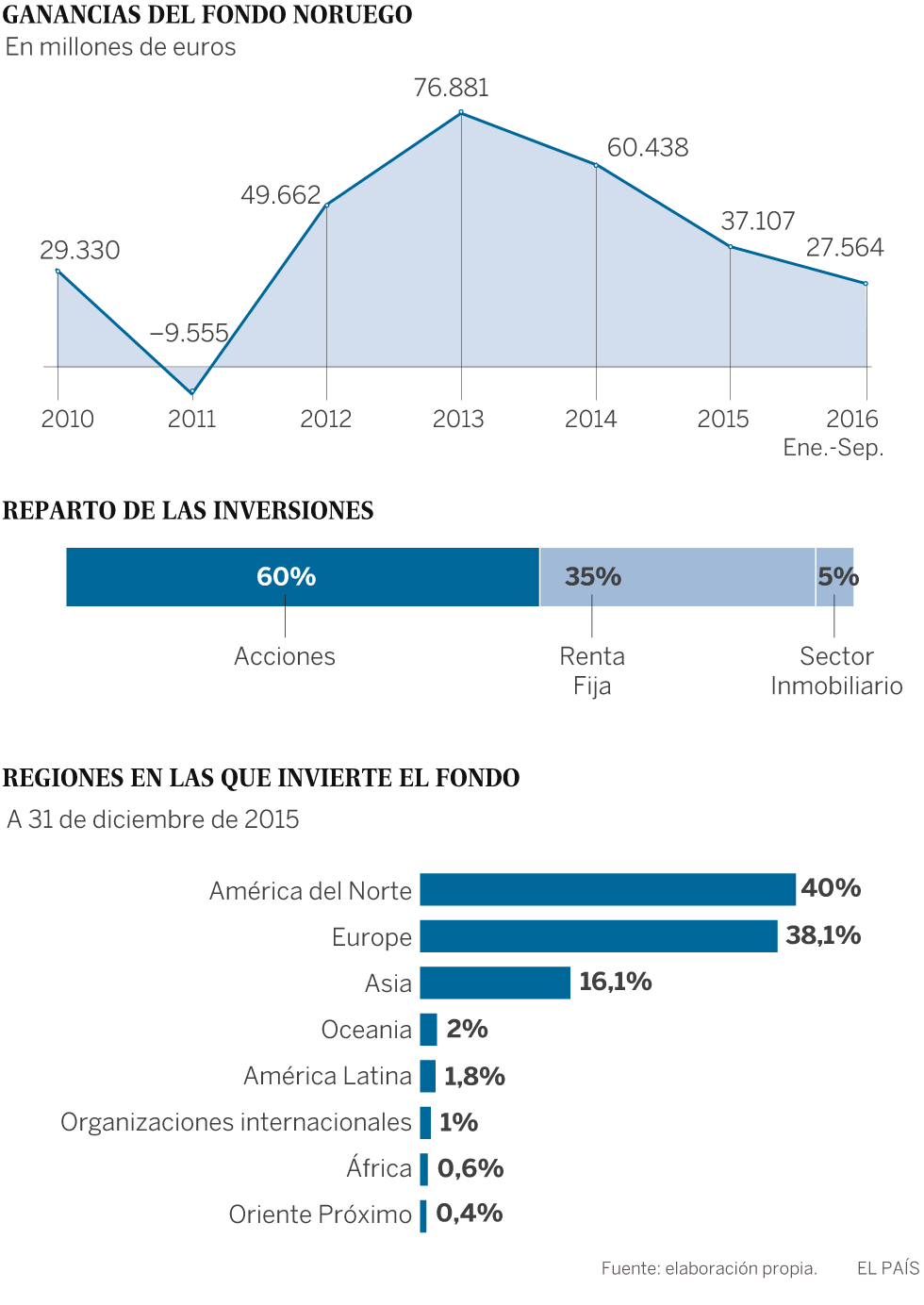

A principio de octubre el Ejecutivo anunció que en 2017 retirará del fondo casi 14.000 millones de euros para cubrir un déficit fiscal estimado en un 8% del PIB. El desembolso es de por sí totalmente viable, ya que el año que viene el fondo —cuyo objetivo es garantizar que el estado de bienestar noruego sea viable para las futuras generaciones— ingresará, según su gestores, el doble de esa cifra en dividendos. Supone, sin embargo, un cambio de perspectiva para una entidad que hasta 2015 no ha parado de ingresar dinero.

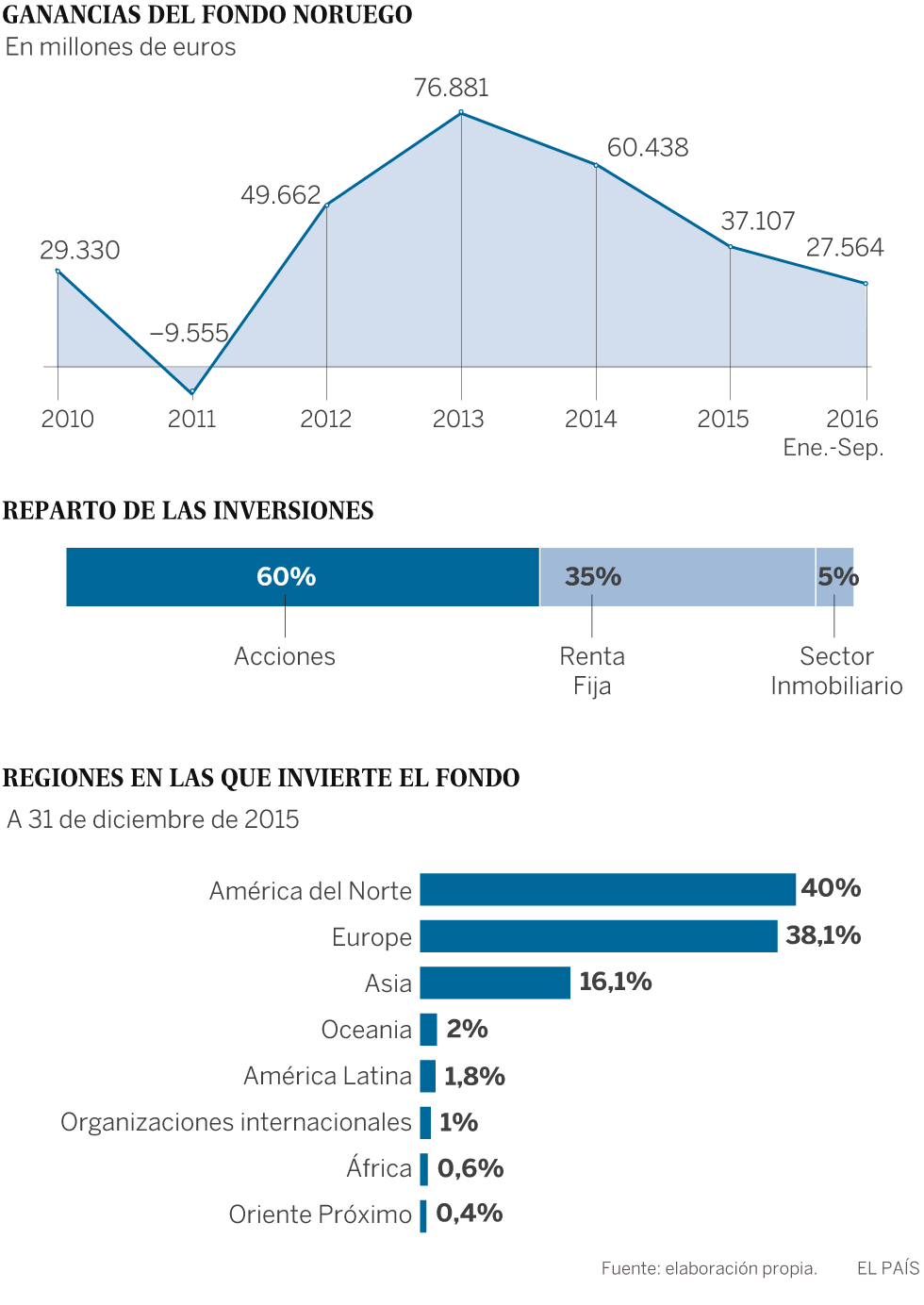

Una decisión en este sentido no tendría que ver solo con Noruega. El fondo —que vale más del doble del PIB del país escandinavo— posee el 1,3% de las acciones mundiales y el 2,5% de las europeas, distribuidas en alrededor de 9.000 empresas en 78 países. Hilde Christiane Bjørnland, uno de los miembros de la comisión gubernamental y catedrática de Economía de la Norway Business School, sostiene que “está equipado para afrontar los riesgos que conlleva un incremento del porcentaje invertido en acciones, que sin embargo aumentaría su rendimiento y por ende los ingresos del Gobierno”.

Las autoridades noruegas ya elevaron este porcentaje en 2007, cuando subió desde el 40% hasta el 60%. Con el actual entorno, con tipos de interés bajos o incluso negativos que perjudica la rentabilidad del 35% de su cartera invertida en renta fija, aumentar el flujo de dinero hacia las Bolsas constituye una de las pocas vías para modificar la estrategia de la entidad, cuyas reglas de gestión siguen un rígido código etico, limitan al 5% la inversión en el sector inmobiliario y prohíben por completo invertir en el private equity.

Concentrar más dinero en las empresas cotizadas, sin embargo, podría acarrear complicaciones. “Crisis bursátiles como la ocasionada por el reciente desplome de las acciones de Deutsche Bank y el largo periodo electoral a punto de empezar [además de las elecciones en EE UU el próximo 8 de noviembre, en 2017 se celebrarán comicios presidenciales, entre otros, en Francia, India, Corea del Sur, y elecciones parlamentarias en Alemania y en la propia Noruega] podrían traducirse en un fuerte incremento de la volatilidad”, explica Javier Capapé, investigador del IE-SWLab.

Las modalidades de gestión del fondo, además, obligan sus gestores a actuar con total transparencia: está integrado en el banco central, vigilado por el parlamento y bajo la supervisión del ministro de Finanzas. Más allá de la arquitectura institucional, la cultura noruega impide poner en marcha las atrevidas —y opacas— estrategias inversoras de otros fondos ligados a la exportación de petróleo como los de algunos países árabes. Øystein Thøgersen, profesor de Economía de la Norwegian School of Economics, subraya que “el fondo es de los ciudadanos. Hay que gestionarlo con estrategias sencillas, fáciles de entender, para que los políticos puedan manejarlo y los noruegos tengan claro qué está pasando en los momentos más complicados”.

Fuente: Thomas Gualtieri elpais.com

No hay comentarios:

Publicar un comentario