Magallanes Iberian Equity, Abante European Quality y Renta 4 Valor Europa han sido los únicos fondos (de entre los más conocidos) que han comprado acciones de Inditex durante el primer trimestre del año. Después de escuchar declaraciones de otros gestores, se desprende que AZ Valor, Cobas y Bestinver no han abierto posición en este valor.

Francisco Paramés comentó, hace unos días en la conferencia de Cobas, que valorar las empresas retail ha sido su mayor error de los últimos años.

Por último, tomando como referencia los 5 años que comprenden 2013-2017, el valor ha subido +49,58%, mientras el BPA ha crecido +42,10%. Casi siempre BPA y precio van de la mano.

Marcas de Inditex

Marca

|

Concepto

|

Nº de tiendas

|

EBIT (millones de €)

|

Ventas (%)

|

Zara

|

Moderno, funcional, sencillo

|

2.251

|

3.024

|

65,6%

|

Bershka

|

Casual, juvenil, sexy

|

1.098

|

353

|

8,8%

|

Pull&Bear

|

Moda urbana y juvenil

|

979

|

264

|

6,9%

|

Massimo Dutti

|

Elegante y clásico

|

780

|

260

|

7%

|

Stradivarius

|

Fresco y creativo

|

1.017

|

225

|

5,8%

|

Zara Home

|

Diseño del hogar

|

590

|

97

|

3,3%

|

Oysho

|

Lencería y ropa deportiva

|

670

|

87

|

2,2%

|

Uterqüe

|

Ropa exclusiva y accesorios

|

90

|

5

|

0,4%

|

Total

|

-

|

7.475

|

4.314

|

100%

|

Inditex y Uniqlo en Asia:

Inditex tiene 1.662 tiendas en Asia (22% del total) y en cuanto a sus ventas en 2017, 23,2% se facturó en Asia. En cambio, en el caso de Uniqlo, 1.806 tiendas (56% del total de tiendas) se encuentran en Asia y un 43% de sus ventas de 2017 se produjeron sólo en Japón.

Tabla comparativa con los datos financieros más relevantes de Inditex y sus competidores:

Tabla de comparación

Datos

|

Inditex

|

H&M

|

Fast Retailing

|

Gap, Inc.

|

Facturación (millones de €)

|

25.336

|

19.840

|

14.206

|

12.874

|

EBIT (millones de €)

|

4.314

|

2.040

|

1.346

|

1.200

|

Beneficio neto (millones de €)

|

3.368

|

1.605

|

910

|

688

|

Margen neto

|

13,3%

|

8,1%

|

6,4%

|

5.3%

|

Beneficio por acción

|

1,08€

|

0,97€

|

8,92€

|

1,75€

|

PER

|

24,64

|

13,13

|

33,31

|

15,1

|

Número de tiendas

|

7.475

|

4.739

|

3.294

|

3.594

|

Los datos de esta tabla han sido extraídos de las cuentas de resultados año fiscal 2017, datos actualizados a fecha de 20/03/2018.

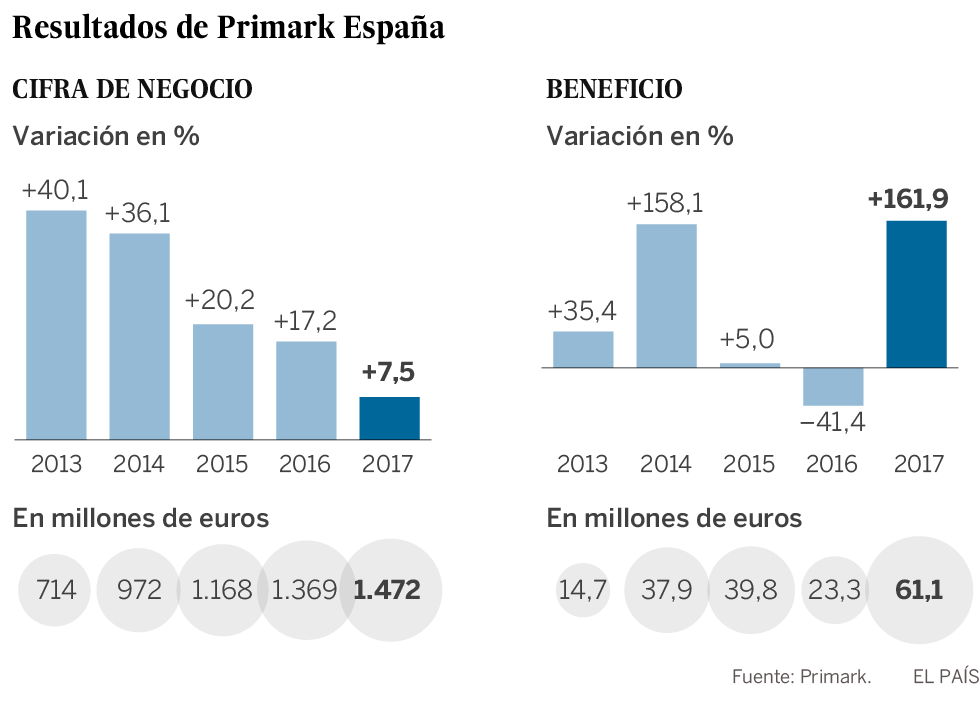

Primark, en su último ejercicio (Oct-16 a Sept-17):

- Ha facturado £7.053 millones (8.141 millones de €), un 19% superior al periodo anterior.

- Su beneficio neto fue de £735 millones (848 millones de €), un 6,7% más que en 2016.

- En cambio, el margen neto retrocedió, pasando de 11,6% en 2016 al 10,4% en 2017. Primark atribuyó este descenso al impacto de los tipos de cambio.

- En cuanto al nº de tiendas, Primark tiene 349 establecimientos en 11 países por Europa y América. En el último ejercicio, la compañía llevó a cabo 30 aperturas, 3 de ellas en España.

www.rankia.com/blog/bolsa-al-dia/3847198-inditex-sus-competidores-h-m-fast-retailing-gap-inc

Renta 4 Valor Europa

¿Por qué hemos comprado Inditex?

Es el líder mundial en distribución textil. Tiene un modelo de negocio diferenciado e integrado verticalmente lo que le permite tener una mayor flexibilidad y velocidad frente a competidores. Valoramos muy positivamente su posicionamiento en el "mundo multicanal".

Compañías global con elevada diversificación geográfica (Europa exc-España 43%, España 16%, América 16%, Asia y RoW 25%) y por concepto (8 marcas, Zara es c.65%). Creemos que su elevado crecimiento en ventas, EBITDA y beneficio continúa intacto. Seguimos viendo oportunidades de crecimiento en Europa (online), Asia y América (tiendas y online).

Otra de las buenas características del modelo de negocio de Inditex es su elevada conversión de beneficio neto a FCF (>90%), y elevado ROCE (c.30%). Además, la contribución creciente de venta orgánica y online, tiene menores requerimientos de capital lo que redundará en unos mejores ROCE. Actualmente tiene unos ¿7bn o 10% del market cap en caja y atractiva rentabilidad por dividendo: 3,3% 2018e.

Cotiza a PER 18e 21x (-20/25% vs. media histórica de 27x), EV/Ventas 2,7x (-26% vs. media histórica 5y) y FCF yield 19e >7% ex capex de crecimiento. Creemos que a los niveles actuales es un interesante punto de entrada por el crecimiento de sus ventas, su apalancamiento operativo, mejora de márgenes, ROCE y mejora en retribución al accionista.

En el corto plazo, la fortaleza del EUR tendrá un impacto negativo en ventas y margen bruto/operativo, pero creemos que se revertirá una vez se normalicen las divisas.

Estimación 2.018

El

consenso de analistas que recoge

FactSet ha reducido la cifra casi un

5 por ciento, desde los 3.741 millones

que se esperaba que ganase el

primero de enero hasta los 3.565

millones de euros de ahora.