ULTIMA HORA:

Ayer martes cierra cotizando a 18,61$; -21,8%, tras conocerse que las autoridades norteamericanas requerirán más tiempo para analizar los resultados del tratamiento contra el ébola que la compañía está desarrollando .

Fuente: Agencia EFE

La Administración de Alimentos y Fármacos (FDA, por sus siglas en inglés) ha "confirmado verbalmente" que ha modificado el estatus del medicamento diseñado por la farmacéutica canadiense Tekmira Pharmaceuticals, de "pausa clínica total" a "pausa clínica parcial".

"Esta acción permite el potencial uso de TKM-Ebopla en individuos infectados por el virus del ébola", aseguraron desde la empresa.

El TKM-Ebola está siendo desarrollado bajo un contrato de 140 millones de dólares con el Departamento de Sistemas de Biodefensa y Contraataque Médico Terapéutico de Estados Unidos (MCS-BDTX en sus siglas en inglés), y ha sido probado en primates contagiados con ébola de Zaire con un éxito del 100 %.

La investigación está todavía estudiando la seguridad, la tolerancia y la reacción corporal de voluntarios adultos no infectados, a los que se les aplican dosis cada vez mayores del medicamento.

El desarrollo del fármaco había recibido en marzo la calificación de "vía rápida" por parte de la FDA, lo que permitió acelerar la investigación, y eso ha ayudado a que las acciones de la compañía se hayan revalorizado un 50,95 % en los últimos tres meses para una empresa que empezó a cotizar en el mercado Nasdaq el 26 de noviembre de 2010.

La Administración de Fármacos y Alimentos (FDA) había anunciado esta semana su decisión de impulsar por vía de urgencia el uso de una vacuna experimental contra el ébola, que ha demostrado su efectividad en monos, que podría ser administrada a partir de 2015 en personal sanitario con riesgo de contraer la infección en África Occidental.

Hasta ahora, en el Centro de Control y Prevención de

Enfermedades (

CDC) del hospital universitario de Emory ha estado utilizando de forma experimental unas primeras dosis del suero ZMapp con los dos estadounidenses infectados (Nancy Writebol y Kent Brantly, procedentes de

Liberia).

El suero, nunca antes probado en humanos, es producido a base de anticuerpos creados en la sangre de ratones que se adhieren a las células infectadas para evitar su avance y pertenece a la casa farmacéutica Mapp Biopharmaceutical, que forma parte del grupo

Allergan, que a esta hora subía en bolsa un 2,63 % en el mercado Nasdaq.

Las autoridades se muestran cautelosas sobre la efectividad y disponibilidad de la droga, dado que se desconocen sus efectos secundarios, aunque están acelerando todo el proceso de pruebas para incrementar su producción.

La polémica sobre la rentabilidad económica surgida de una enfermedad con un índice de mortalidad del 90 %, y sobre todo el acceso que los principales afectados por el ébola, los africanos, puedan tener a ella, ha motivado que la

Organización Mundial de la Salud (OMS) anunciara ayer la realización de un "panel sobre ética médica".

Según los últimos datos divulgados este jueves por la OMS, el virus del Ébola ya ha infectado en este nuevo brote en África Occidental a 1.711 personas, de las que 932 han muerto.

LAS CIFRAS ANUALES DE TEKMIRA

Revenue 15,46 Mill. $

Research & development 21,46

Net income -14,06

Activos : 138,52 Mill. $

Cash : 134,36

Fondos: 105,48

Nº Acciones: 22.070.000

Valor contable: 4,78 $

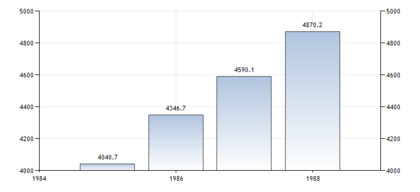

GRAFICO E INFORMACION DE LA COTIZACION DE LA EMPRESA

OTRA FARMACEUTICA QUE INVESTIGA FARMACOS PARA CURAR EL EBOLA:

SAREPTA THERAPEUTICS