Fuente: Javier Hermoso invertiryespecular.com

Este blog nació en enero de 2014. Se trata de una selección de artículos de inversión muy interesantes. Agradecemos el trabajo de los autores e intentamos su difusión.

Páginas

▼

lunes, 31 de octubre de 2016

sábado, 29 de octubre de 2016

La renta fija no es tan fija

Rentabilidades pasadas no presuponen rentabilidades futuras.

Aunque el aviso anterior de tanto oírlo y leerlo recuerda a la advertencia de las cajetillas de tabaco que todos los fumadores ignoran, es una valiosa advertencia para los inversores de un elevado número de fondos de inversión de renta fija. En los últimos años este tipo de fondos han obtenido una rentabilidad extraordinaria pero a costa de rentabilidad futura. Es irrepetible en los próximos años.

Aunque el aviso anterior de tanto oírlo y leerlo recuerda a la advertencia de las cajetillas de tabaco que todos los fumadores ignoran, es una valiosa advertencia para los inversores de un elevado número de fondos de inversión de renta fija. En los últimos años este tipo de fondos han obtenido una rentabilidad extraordinaria pero a costa de rentabilidad futura. Es irrepetible en los próximos años.

Los fondos de inversión deben valorar el precio de todos sus activos diariamente a precios de mercado. Los bonos y demás activos de renta fija varían de precio en función de la variación del tipo de interés. Si los tipos de interés bajan, como ha sucedido de forma continua en los últimos años, el precio de los bonos sube. Igualmente, si los tipos de interés suben, el precio de los bonos baja. Por lo tanto, un fondo de renta fija ve aumentar su rentabilidad según bajan los tipos de interés.

La mal llamada renta fija sólo es tal a vencimiento. Quien compra un bono en su emisión al nominal con un cupón del 5,4% y espera al vencimiento del bono, sabe que su rentabilidad anual será del 5,4%. Ahora bien, si dicho bono está incluido en un fondo de inversión y los tipos de interés bajan, como lo han hecho estos tres últimos años, la rentabilidad puede llegar a ser muy superior durante la vida del bono. Veamos un ejemplo práctico.

En enero de 2013 el Tesoro español emitió un bono con vencimiento en 10 años con un cupón del 5,4%. El precio de emisión fue 100. Hoy, tres años y medio después, dicho bono cotiza a un precio de 133. Para el comprador del bono en su emisión la rentabilidad acumulada en estos casi cuatro años es del 51%, equivalente a una rentabilidad anualizada del 12%, entre los cupones cobrados y la subida de precios del bono. La bajada de los tipos de interés desde el 5,4% al 0,41% es la que ha provocado que el precio del bono haya pasado de 100 a 133. Quien comprara dicho bono en el mercado secundario a ese precio y esperara a vencimiento, obtendría una rentabilidad anual de sólo el 0,41%.

Si los tipos de interés han tocado suelo, como parece, el precio del bono no subirá más. Por lo tanto, la rentabilidad que puede esperar el titular del bono, en nuestro caso un fondo de inversión, será como máximo del 0,41% al año durante los próximos seis años y medio. A vencimiento, el titular del bono recibirá el nominal: 100.

En el caso en que los tipos comenzaran a subir, como ya lo están haciendo, el precio de los bonos bajaría desde el precio actual de 133. Si los tipos de los bonos a seis años alcanzaran apenas un 2% en el plazo de doce meses, el precio del bono se iría a 116, una caída del 7,5%. Esta situación es compartida por la práctica totalidad de los bonos soberanos europeos. Así, si la rentabilidad del bund alemán pasara del 0% a apenas el 1%, la caída en precio sería del 10%.

El partícipe de los fondos de renta fija, sobre todo los que invierten en bonos soberanos europeos, ha de ser consciente de que la rentabilidad obtenida en los últimos años NO se repetirá en los próximos. Adicionalmente, ha de estar preparado para asumir caídas del valor liquidativo que pueden llegar a ser considerables.

Por supuesto este análisis, aunque sea aplicable a la gran mayoría de los fondos de renta fija del mercado español, no considera las excepciones, que las hay, de fondos de renta fija con una política de inversión lo suficientemente flexible para capear la situación planteada. Conviene recordar que "rentabilidades pasadas no presuponen rentabilidades futuras". Los fondos de renta fija pueden perder valor. Mucho lo harán, pero no todos.

Fuente: Jesús Sánchez Quiñones expansion.com

EEUU: estacionalidad de presidente nuevo o que repite

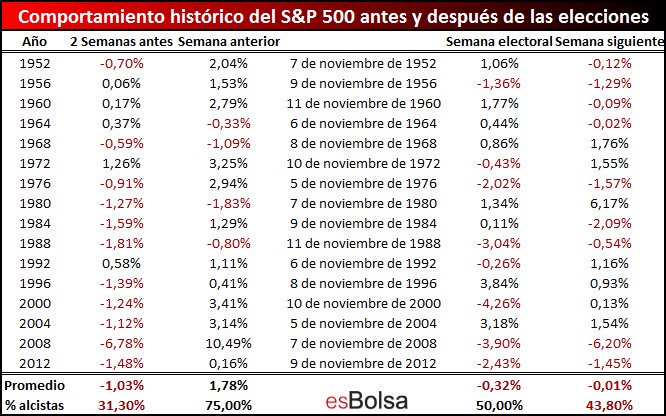

La estacionalidad de los años presidenciales es claramente alcista desde 1929, pero cuando se trata de elecciones con candidato que no repite es decir, los dos candidatos nuevos, desde 1929 a 2012 la media del año suele ser muy lateral. Justo lo que está sucediendo ahora ni más ni menos.

Noviembre en estos casos suele ser negativo, con una media de -0,75%, mientras que ya diciembre si que es positivo y más que en año electoral o que en año presidencial no abierto.

En suma que la estacionalidad media sería lateral, con bajadas posteriores hasta primeros de diciembre, para ahí tener un rally de fin de año. Hay que recordar que estos son valores medios y no tiene que cumplirse en un año concreto con exactitud, ni siquiera aproximadamente.

.jpg)

Fuente: Jose Luis Cárpatos estrategiasdeinversion.com

Tasa Tobin en Francia

Se trata, en esencia, de cargar a las operaciones “especulativas” en el mercado con un impuesto extra. :

Según informa el diario Cinco Días en este artículo:

Francia sube su tasa Tobin un 50% y añade presión para imponerla en Europa

Hollande a lo largo de su mandato ya ha montado varios numeritos fiscales que le han salido fatal. Pero parece que se embarca en otro que por cierto no lo aprobó él sino su antecesor. Ahora 0,3% por meterse en acciones francesas, incluye el intradía, Imaginen el grado de disparate que supone pensar que nadie va a comprar acciones francesas pagando el 0,3% de comisión. Es imposible ganar nada así. El argumento francés, es el mismo ya sabido, mejor, así se van del mercado los malvados especuladores, y sólo se quedarán los sabios inversores. El problema, es que con estas medidas, nadie hará nada, porque el mercado se va a ir a freir espárragos.

Evidentemente, esta medida francesa persigue la tome el resto de Europa. Dirán que no, que es para que la paguen los bancos, a los que hay que castigar, pero hay que ser más inocente que un palomo, para pensar que esto lo van a pagar los bancos. Lo pagarán los que entren en bolsa.

Fuente: Jose Luis Cárpatos estrategiasdeinversion.com

jueves, 27 de octubre de 2016

Invertir es una carrera de fondo, no un sprint

Dentro de unos días se celebrará la conocida y mediática maratón de Nueva York. Como profesional del sector financiero y aficionado/practicante del atletismo, encuentro muchas similitudes entre los mejores maratonianos y los inversores a largo plazo más exitosos: bien preparados, constantes, metódicos, disciplinados, motivados, apasionados, disfrutan del proceso, son pacientes, fuertes mentalmente y tienen especial capacidad para aislarse del ruido.

- Constantes, metódicos y disciplinados

Buena parte del éxito del maratoniano se debe a la buena planificación y preparación realizada. Hay que definir el tiempo disponible para entrenar, el punto de partida, las características personales, y a partir de ahí diseñar un plan y trabajar sobre él. El viaje es duro, a veces agotador, pero al final del mismo, el esfuerzo y las horas empleados se hacen visibles en el buen resultado. La constancia y el trabajo normalmente son recompensados. Si intentas completar tu maratón una o dos semanas después de haber empezado a entrenar la carrera a pie en serio, probablemente te lesiones en la preparación o te retires el día de la maratón, deseando nunca más volver a correr la prueba. En la inversión ocurre algo parecido. Antes de comenzar a invertir, uno tiene que definir algunos aspectos: su tolerancia al riesgo, el retorno requerido, las necesidades de liquidez, la diversificación en valores. Y posteriormente, ha de ser muy metódico y disciplinado en el desarrollo del trabajo. Los mejores gestores de renta variable dedican muchas horas a buscar buenos negocios, compañías de calidad con fuertes barreras de entrada, y que a la vez coticen a un precio razonable. Para ello desarrollan procesos de inversión que requieren muchas horas de trabajo: investigar, estudiar, analizar memorias y estados financieros, reunirse con las compañías y expertos sectoriales, llegar a una valoración razonable, y monitorizar las posiciones.

- Motivados y apasionados, disfrutan del proceso

Los mejores inversores que conozco demuestran su pasión y ganas de aprender, disfrutan del camino, del día a día en su trabajo. Tenemos la suerte de trabajar en una industria que nos aporta muchísimo a nivel intelectual, y donde suceden cosas emocionantes todos los días. De igual forma, más que tener un objetivo de “llegar primero”, los mejores maratonianos disfrutan del camino, de un buen entrenamiento, se centran en cultivar la disciplina y persistencia necesaria para conseguir sus objetivos, se esfuerzan por ser mejores cada día, y gracias a esa motivación logran completar sus planes de entrenamiento y objetivos.

- Los beneficios de la diversificación y la capitalización compuesta

Al preparar un maratón hay que alternar entrenamientos: desde rodajes largos y tranquilos, otros más intensos (intervalos o series), que permiten mejorar la capacidad anaeróbica, sin olvidar el trabajo de fuerza en gimnasio, para que los músculos sean más fuertes y puedan soportar la carga en la carrera. Todo ello se traduce en que seas un corredor más completo, y así poder llegar al día del maratón con una preparación óptima. De igual forma, una cartera de renta variable será más resistente si está correctamente diversificada entre distintas compañías. A modo de ejemplo, en los fondos Renta 4 Valor Europa o Renta 4 Bolsa, combinamos empresas de calidad (“quality compounders”), con ventajas competitivas sostenibles, inmersas en tendencias estructurales de crecimiento, junto con empresas infravaloradas significativamente por el mercado, donde encontramos una ineficiencia temporal que concede un potencial elevado a nuestra valoración teórica.

Buena parte del crecimiento en las carteras se produce por la “magia” de la capitalización compuesta. Compañías que reinvierten sus beneficios, haciendo sostenible su crecimiento, o fondos que reinvierten los dividendos que reparten las compañías para reforzar su posición en las mismas. Sus principios son ampliamente conocidos, y son los mismos que se aplican en el atletismo. Con cada maratón que se completa, si se ha trabajado bien, se “sube un escalón”: mayor capacidad aeróbica y fortaleza, más experiencia, mayor conocimiento de la distancia, y sobre todo, conocimiento de uno mismo, algo que se puede aplicar en las siguientes experiencias.

- Pacientes, fuertes mentalmente, y con capacidad para aislarse del ruido

El velocista es emocional, como el inversor a corto plazo. Entra en pánico cuando hay fuertes correcciones, se muestra eufórico cuando hay rebotes, está pegado a la pantalla y chequea su cartera varias veces a lo largo del día. En cambio, el buen maratoniano está tranquilo en el día de la carrera, sabe que ha cumplido con su entrenamiento y está preparado psicológicamente. Al correr un maratón, como en la inversión, aparecen pensamientos negativos que pueden impedir alcanzar la meta. Se atraviesan distintas fases físicas y emocionales… comenzando por la euforia de los momentos iniciales, la charla/transición en los kilómetros centrales, el sufrimiento a partir del kilómetro 30-32 (el famoso muro)… y la alegría de los últimos metros de la prueba. Durante estas fases, nuestro estado anímico varía desde un punto hasta sus antípodas. Los maratonianos más exitosos son los que son capaces de mitigar estos momentos, gracias a que están mentalizados de su existencia y a que saben cómo superarlos. De la misma manera, los inversores de largo plazo más exitosos son aquellos que no pierden la calma en contextos de volatilidad, se aíslan del ruido de mercado, y aprovechan fuertes correcciones en la cotización de compañías excelentes para construir o reforzar su posición. Tarde o temprano, el mercado volverá a reconocer el valor de dichas compañías. Esto se produce debido a la famosa “aversión al riesgo”. Los inversores tienden a sufrir el “dolor” de las pérdidas en mayor medida que el “placer” de las ganancias, lo que se traduce normalmente en una sobrerreacción a la volatilidad. En estos entornos es importante mantener la calma, enfocarse en el proceso y en los fundamentales de las compañías.

La inversión a largo plazo premia al inversor disciplinado y paciente, al igual que el maratón premia al atleta constante y fuerte mentalmente. El velocista, como el inversor a corto plazo, practica una disciplina diferente.

David Cabeza, Gestor de Fondos en Renta 4 Gestora SGIIC

miércoles, 26 de octubre de 2016

NASDAQ: ojo, más mínimos que máximos

Extraordinary: we have more new lows than new highs on Nasdaq even though it is near all-time highs.

B.SANTANDER: resultados 9 meses 2.016

Los resultados 9M´16 baten las

expectativas, el Core Capital alcanza el 10,47% y el ROTE (ordinario) supera el 11,0%.

Principales

cifras comparadas con el consenso (Reuters).

-El Margen Bruto alcanza 32.740 M€ (-4,8% vs -6,1% en 6

M´16 vs 32.588 M€ esperados),

-el Margen Neto (antes de provisiones) cae hasta 17.106 M€ (-6,2% vs -

8,0% en 6M´16 vs 16.919 esperado) y

-el BNA alcanza 4.606 M€ (-22,5% vs -31,7% en 9M´16 vs 4.457

M€ esperados).

OPINIÓN:

La cuenta de P&G refleja el impacto negativo de los tipos de cambio, cargos

extraordinarias por importe de -368 M€ realizados en el 2T´16 (gastos de reestructuración en España

y aportación al FUR) y la ausencia de resultados extraordinarios positivos (+835 M€ en 2015). Así el

Beneficio ordinario (excluyendo extraordinarios) crece +8,4% en términos constantes (vs +8,9% en

6M´16) gracias a que las provisiones crecen a un ritmo inferior (+0,5%) al registrado por el margen de

explotación (+1,4% vs +2,2% en 6M´16).

En relación a la calidad crediticia, cabe destacar que la

morosidad desciende hasta el 4,15% (vs 4,29% en 2T´16 vs 4,33% en 1T´16) mientras la tasa de

cobertura se mantiene estable en el 73,0% (vs 73% en 2T´16 vs 74,0% en 1T´16). La generación

orgánica de capital (16 pb en 3T´16), permite que la ratio de capital CET1 “fully loaded” mejore +11 pb

hasta el 10,47% (vs 10,36% en 2T´16). El ROTE (ordinario) alcanza el 11,2% (vs 11,1% en 2T´16 vs

11,1% 1T´16).

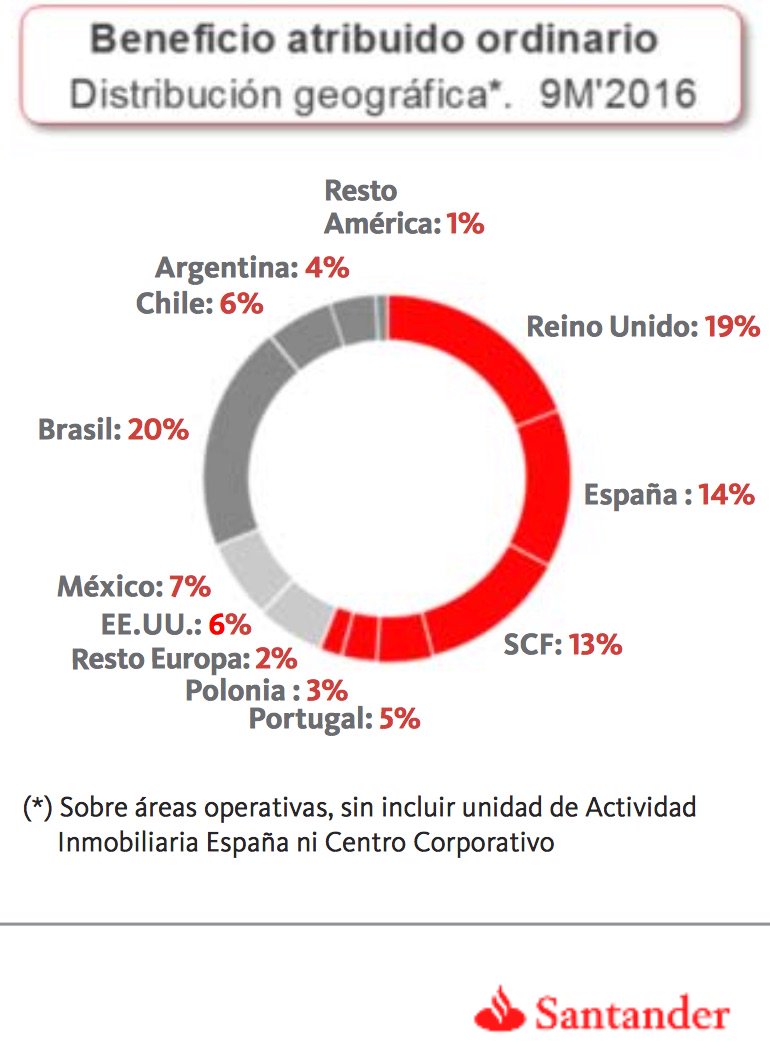

Brasil (BNA: 1.276 M€;+9,5% en términos constantes) se convierte en la principal

fuente de resultados del banco (representa el 20,0% del BNA), seguido de Reino Unido (19,0%) cuyo

BNA alcanza 967 MGBP (-11,1%) y España (14,0% del total) con un BNA de 885 M€ (+0,2%).

Fuente: Bankinter

martes, 25 de octubre de 2016

SP500: resultados trimestrales

Con 122 compañías publicadas, el BPA medio

ajustado recoge una mejora de +1,61% vs -1,5% estimado para el total del S&P500.

Hasta el momento, el 77,9% ha batido estimaciones, el 4,9% no ha ofrecido sorpresas ajustándose a las estimaciones y el 17,2% ha decepcionado.

Hasta el momento, el 77,9% ha batido estimaciones, el 4,9% no ha ofrecido sorpresas ajustándose a las estimaciones y el 17,2% ha decepcionado.

Fuente: Bankinter

Bancos europeos: precio atractivo

La caída del sector en el

conjunto del año (superior al -20,0%) está estrechamente relacionada con la revisión a la baja en las

perspectivas de resultados (en torno al -26,0%), el aumento en la competencia y el temor a que las

exigencias regulatorias se endurezcan en el futuro.

A pesar de ello, el sector cotiza con unos

múltiplos de valoración históricamente bajos (0,6 P/VC vs 0,9 P/VC histórico) y el reciente “rally” en

bolsa (+11,0% en el último mes) respalda nuestra visión de aprovechar oportunidades de compra en el

sector. De hecho, en nuestra estrategia trimestral 4T´2016, revisamos nuestra

recomendación sectorial desde Vender a Neutral. Nuestras entidades favoritas en este entorno son

BNP, SogGen, BBVA y Bankia.

Fuente: Bankinter

sábado, 22 de octubre de 2016

¿Cómo conseguir un 8% anual?

Fuente: Fernando Luque Morningstar.es

Primer condicionante: invertir en renta variable

Parece una obviedad, pero si uno quiere obtener una rentabilidad del 8% anual, viendo cómo están los tipos de interés tanto a corto como a largo plazo, no queda más remedio que asumir riesgos. Y eso significa invertir en acciones. Pero, claro, el simple hecho de invertir a largo plazo no garantiza por sí solo obtener esa rentabilidad deseada. Además, invertir en renta variable supone asumir de antemano que el activo sufrirá unas fuertes fluctuaciones, aunque lo importante será la rentabilidad final más que el a veces tortuoso camino para llegar a ella.

Segundo condicionante: invertir a largo plazo

Si uno invierte a corto plazo, supongamos en renta variable española, obtener un 8% en 1 año (o sea 12 meses) no es tarea fácil. Es cómo tirar una moneda al aire. La prueba es que si analizamos la rentabilidad de la bolsa española desde enero de 1970 hasta finales de septiembre de 2016 (tomando como referencia al MSCI Spain sin reinversión de los dividendos – es lo que más se aproxima a la rentabilidad de los fondos de renta variable española) y calculamos todas las rentabilidades a 12 meses posibles (en total 550 datos), la media ha sido del 7,9% (¡justo lo que queríamos!), pero la letra pequeña indica que en 270 ocasiones, es decir en un 49% de los casos, la rentabilidad del índice se ha situado por encima del 8%. Uno puede decir: “bueno, pues me la juego”; pero el juego puede salir caro ya que la probabilidad de pérdida es del 42% y la pérdida media del 16%.

Si alargamos el periodo, pongamos 10 años, y calculamos todas las rentabilidades anualizadas en ese periodo, la media es un poquito más baja que en el caso de mantener la inversión durante 12 meses. Es de 6,4% anual pero la probabilidad de conseguir una rentabilidad de al menos un 8% sube hasta el 54%. En cuanto al riesgo de pérdida, se reduce al 24% (con una pérdida media del 4,5%... pero, ojo, no olvide que se trata de un dato anualizado a 10 años… la pérdida acumulada media es, por lo tanto, del 37%).

Si nos ponemos un horizonte de inversión de 20 años, la media de las rentabilidades para el mercado español alcanza los 8,1% de media, aunque la probabilidad de superar el 8% anual baja hasta el 44%, pero eso sí, la probabilidad de pérdida es nula.

Lo que está claro es que si queremos obtener un 8% anual minimizando el riesgo tenemos necesariamente que alargar el periodo temporal (al menos 10 años). Pero eso, una vez más, no es suficiente. Hay un tercer condicionante muy importante para cumplir el objetivo.

Tercer condicionante: invertir cuando la bolsa está “barata”

Fácil decirlo, pero ¿cómo sabemos si la bolsa está cara o barata? Una forma de aproximarnos a esta cuestión es simplemente mirando el ratio precio sobre beneficio (de todas las estadísticas fundamentales es seguramente la más accesible al inversor particular). Tomamos una serie de largo plazo del PER de la bolsa, repartimos los datos en quintiles. De esta forma obtenemos cinco bloques correspondientes a cinco escenarios: uno, el 20% de los PER más altos a nivel histórico, nos indicaría cuando la bolsa está MUY CARA; un segundo (el 20% siguiente) que nos indicaría cuando la bolsa está CARA; el 20% siguiente reagrupa los datos cuando la bolsa está valorada de forma CORRECTA; el cuarto grupo nos indicaría cuando la bolsa está BARATA y el último 20% cuando la bolsa está MUY BARATA. La idea es calcular la rentabilidad media obtenida por la bolsa en estos cinco escenarios (bolsa muy cara, bolsa cara, bolsa correcta, bolsa barata y bolsa muy barata) y ver en qué escenarios uno tiene más posibilidades de conseguir al menos un 8% anual.

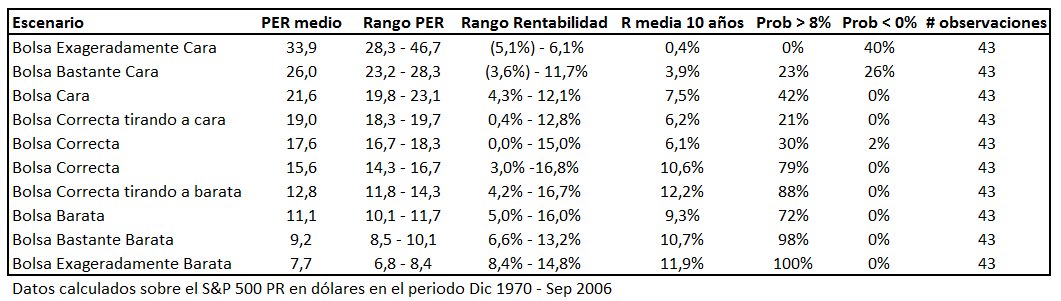

Los resultados están resumidos en la tabla adjunta. Para realizar los cálculos hemos tenido en cuenta los datos del mercado americano (hemos utilizado datos del S&P 500 – en dólares - en lugar de los de la bolsa española porque la serie de PER es mucho más larga) desde diciembre de 1970 hasta septiembre de 2006 (nos hemos parado en septiembre de 2006 ya que los datos de rentabilidad que hemos calculado son a 10 años).

¿Qué conclusión podemos sacar?

Los datos muestran que la valoración de partida tiene mucha influencia sobre la rentabilidad posterior a 10 años y, obviamente, cuanto más bajo el PER de partida mayor será la rentabilidad media a 10 años que podamos conseguir, hasta tal punto que en el caso de partir en un escenario de “bolsa muy barata” la probabilidad de conseguir al menos un 8% anual es altísima (99%). Por el contrario, si nuestro punto de partida es un escenario de “bolsa muy cara”, será muy poco probable conseguir una rentabilidad del 8% anual.

¿En qué punto nos encontramos?

¿En qué escenario nos encontramos ahora mismo? ¿Cuál es el PER de la bolsa americana? Según los datos que hemos utilizado, el PER del S&P 500 terminó el mes de septiembre en 24,6. Estaríamos, por lo tanto, en un escenario de bolsa muy cara”. Mala para los inversores a largo plazo...

viernes, 21 de octubre de 2016

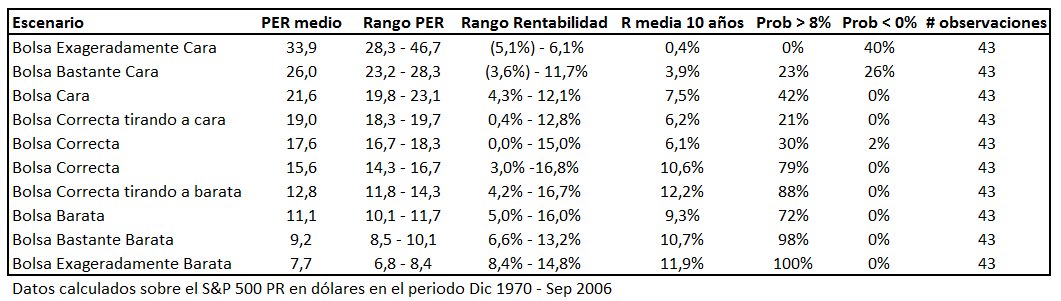

Bolsa EEUU: es muy rentable comprar a finales de octubre y cerrar el día de reyes

Fuente: Ricardo González losmercadosfinancieros.es

jueves, 20 de octubre de 2016

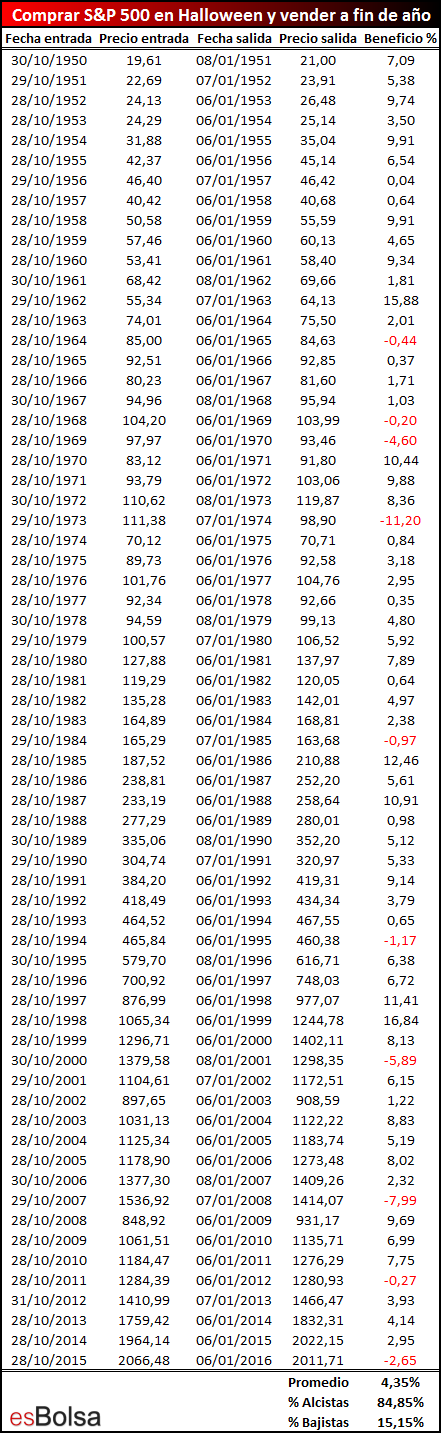

Rentabilidad de las empresas del IBEX (ex financieras)

Fuente: Carlos Torres Invesgrama.com

En base a los resultados del primer semestre de 2016, que se acabaron de presentar a finales de septiembre, he actualizado las tablas de la ROA y la ROCE de las empresas del IBEX 35.

Para una explicación sobre la ROA (rentabilidad sobre activos) y la ROCE (rentabilidad sobre el capital empleado), ver la sección indicada en el enlace.

Para calcular la ROA, he tomado el beneficio antes de impuestos interanual del 30 de junio de 2015 al 30 de junio de 2016 y lo he dividido por el activo total al 30 de junio de 2016. Para calcular la ROCE, he dividido el beneficio de explotación interanual de junio de 2015 a junio de 2016 por el capital empleado el 30 de junio de 2016.

A continuación reproduzco cómo queda el ranking de acuerdo con ambos criterios.

ENAGÁS: resultados 9 meses 2.016

Resultados que superan las guías anuales.

Cifras principales de 9M’16:

-Ingresos 899,7M€ (-2,3%);

-EBITDA 643,3M€ (-6,1%);

-EBIT 438,6M€ (-

6,2%);

-Rdo. Puesta en Equivalencia 46,8M€ (+71%),

-BNA 317,4M€ (+1,5%).

-La Deuda Financiera Neta

sube de 4.041M€ en jun’16 a 4.431.3M€ consecuencia del esfuerzo inversor (4,7x EBITDA, 4,5x EBITDA

ajustado por los dividendos de las filiales) y su coste medio cae de 2,7% a cierre de 2015 hasta 2,4%

actual vs 2,3% en jun’16.

-Las inversiones del período ascienden a 598,4M€ (175,0M€ en España y resto

internacional).

OPINIÓN:

Los ingresos por actividades reguladas continúan su descenso y caen -3,5%

(843,3M€) por la contracción en la base de activos regulados (RAB neto). Se han visto desfavorecidos

por el retroceso de la demanda de gas natural del mercado nacional (pasa de -1,3% a/a en junio a -1,7%

a/a; 226,5TWh). Por su parte, los gastos operativos suben +8,7% por la mayor contratación de personal

y una diferente calendarización de otros gastos de explotación (esto se va notando en la moderación de

los gastos que pasan de aumentar +10,8% en junio a +8,7% actual). Con esto, el EBITDA retrocede -

6,1%. Por otro lado, las amortizaciones disminuyen -5,8% de forma que el retroceso del EBIT queda en -

6,2%. El resultado financiero empeora (-75,9M€ vs -69,4M€ en 9M’15). En cuanto al resultado de las

participadas, sube notablemente (+71% vs +8,2% en 6M’16) a 46,8M€, impulsado principalmente por

la aportación de los nuevos brownfields adquiridos en 2015 (aportan un trimestre adicional este año) y

por las adquisiciones de este ejercicio (1,64% adicional de TgP en abril, 42,5% de Saggas en agosto).

Los proyectos greenfield (TAP y GSP) también contribuyeron positivamente con una aportación de

9,5M€.

Finalmente, el BNA consigue subir +1,5%, por encima del objetivo marcado para el conjunto del año (+0,5%), por lo que valoramos positivamente los resultados.

En principio nuestra recomendación es Comprar por la estabilidad del negocio y el plus de crecimiento con las participadas así como por la atractiva rentabilidad por dividendo (5,3% a los precios actuales)

Finalmente, el BNA consigue subir +1,5%, por encima del objetivo marcado para el conjunto del año (+0,5%), por lo que valoramos positivamente los resultados.

En principio nuestra recomendación es Comprar por la estabilidad del negocio y el plus de crecimiento con las participadas así como por la atractiva rentabilidad por dividendo (5,3% a los precios actuales)

Fuente: Bankinter

Actualidad eléctricas alemanas

El Gobierno alemán publicó ayer el proyecto de ley que regulará el apagón

nuclear planeado en 2022. La factura total asciende a 48.000M€. Las empresas afectadas, Eon, RWE,

Vattenfal y EnBW, harán frente al desmantelamiento de las centrales y el Estado cuidará de los

residuos generados. Ahora bien, para ello las compañías tendrán que aportar 23.600M€ a un fondo

estatal (17.400M$ más una prima de riesgo del 35,5%) en un único pago o pagos fraccionados que

acarrearán un interés del 4,58%. El Bundestag y la CE tienen que dar el visto bueno al proyecto para

que sea efectivo a finales de año.

OPINIÓN:

El proyecto está alineado con las propuestas que dio una comisión de expertos el pasado mes de abril. No obstante, existía la posibilidad de que hubiese

modificaciones por lo que la noticia es positiva en tanto y cuanto despeja la incertidumbre que había en

torno a este tema. Dicho esto, las compañías apenas reaccionaron ayer ya que parte de la información

se fue filtrando el viernes pasado cuando experimentaron repuntes de +3/+4%.

E.On y RWE son las dos

compañías más afectadas con una responsabilidad conjunta de 16.700M€ y E.On contempla la

posibilidad de ampliar capital por 2.000M€.

Fuente: Bankinter

sábado, 15 de octubre de 2016

ESPAÑA: las mayores franquicias

| Nº | Nombre Franquicia | Razón Social | Facturación | Resultados | Año |

| 1 | Dia | DISTRIBUIDORA INTERNACIONAL DE ALIMENTACIÓN, S.A. | 4.146.438.000 | -391.946.000 | 2014 |

| 2 | Eroski City / Aliprox Supermercat | EROSKI, S. COOP. | 1.771.302.000 | -168.431.000 | 2013 |

| 3 | Mango / mng | PUNTO FA, S.L. | 1.310.010.000 | 66.240.000 | 2014 |

| 4 | Bershka | BERSHKA BSK ESPAÑA, S.A. | 1.059.514.957 | 123.970.434 | 2014 |

| 5 | Simply City / Simply Supermercados / Hipermercado Simply / Simply Market | SUPERMERCADOS SABECO, S.A. | 947.056.361 | 3.150.123 | 2014 |

| 6 | Proxim | MIQUEL ALIMENTACIÓ GRUP, S.A.U. | 876.848.333 | 8.929.778 | 2014 |

| 7 | Massimo Dutti | GRUPO MASSIMO DUTTI, S.A. | 875.472.339 | 105.988.255 | 2014 |

| 8 | Yogurtería Danone | DANONE, SA | 858.021.000 | 55.270.000 | 2014 |

| 9 | Hiperdino Express / Supersol Express | DINOSOL SUPERMERCADOS | 829.021.000 | 1.393.000 | 2014 |

| 10 | B The Travel Band | VIAJES BARCELÓ, S.L. | 828.234.078 | 2.899.762 | 2014 |

| 11 | Supermercats Aprop | CECOSA SUPERMERCADOS, S.L.U. | 784.761.000 | -4.730.000 | 2014 |

| 12 | Stradivarius | STRADIVARIUS ESPAÑA, S.A. | 745.113.964 | 108.754.482 | 2013 |

| 13 | Carte D'or | UNILEVER ESPAÑA, S.A. | 566.948.000 | 9.130.000 | 2014 |

| 14 | Condis / Distop | CONDIS SUPERMERCATS, S.A. | 533.065.397 | 3.046.629 | 2014 |

| 15 | Carrefour Market / Carrefour Express | SUPERMERCADOS CHAMPION, S.A. | 414.143.991 | 8.264.400 | 2014 |

Lista con las 100 mayores franquicias en España:

ESPAÑA: participación en empresas

El valor total de sus participadas asciende actualmente a 20.095 millones.

Artículo completo:

www.estrategiasdeinversion.com/top-10-ei/estado-tendria-vender-casi-todas-participadas-para-cumplir-334945?utm_source=twitter&utm_medium=social_media&utm_campaign=contenidos

Ratio rentabilidad/riesgo

Fuente: Javier Molina confidencial.com

Invertir entraña siempre riesgo. Y cada inversor debería ser capaz de gestionar el que asume en cada operación. De esa forma, el premio a ganar debe ser lo suficientemente interesante como para exponernos a esa incertidumbre. Si no es así, la inversión no debería llevarse a cabo.

A estos efectos, el riesgo se mide entre la diferencia entre el precio de compra y el nivel máximo de pérdida que quiero asumir. Por el contrario, la rentabilidad se mide como la diferencia entre el precio de compra y el precio al que quiero vender. Hoy no discutimos si es mejor utilizar análisis técnico, fundamental o cualquier otro, sino cuál es el dato a observar. La distancia entre la rentabilidad y el riesgo es lo que se mide con ese ratio.

Supongamos un inversor que quiere comprar Telefónica pensando que la acción se irá hasta los 11 euros. Cotiza hoy a nueve. Si tengo 4.000 euros para invertir, compraré 444 acciones. Luego, si acierto, mi beneficio será de 2 euros * 444 = 888 euros. El ratio rentabilidad/riesgo en este caso es de 888/4000 = 0,22. Muy bajo para que tenga sentido invertir. ¿Qué está pasando? Pues que no he establecido ningún nivel de salida por si me equivoco. En ese caso, asumo que arriesgo todo pues no tengo plan de control de riesgos. Si avanzara un poco y dijera que si pierde los ocho euros, cierra la posición, ya puedo recalcular mi ratio de nuevo. En este caso, la pérdida máxima sería de 444 euros. Luego mi ratio es ahora de 888/444= 2. Ahora ya tiene algo más de sentido la operación y dependerá de cuál es mi ratio general de aciertos en el mercado.

El ratio general de aciertos o 'winrate' no es más que ver, históricamente, cuántas operaciones cierro con beneficios y cuántas con pérdidas. Si tengo que acierto el 33% de los casos, ese es mi 'winrate'. Por ejemplo, si he realizado cinco operaciones con beneficio y 15 con pérdidas, mi 'winratio' es 5/15 = 33%.

Fíjese que, de ese modo, ya puedo calcular cuándo me interesa entrar o no en una inversión determinada. Si tengo un ratio Rentabilidad/Riesgo de 1:1, entonces mi 'winrate' tiene que ser mínimo del 50% o no invertiría. Se calcula como 1/(1+1) = 50%. Pura probabilidad, pero es lo que tengo para gestionar mi riesgo. Si mi 'winrate' fuera del 60%, entonces puedo pedir menos a la operación. En este caso, bastaría con (1/60%)-1 = 0,6, o lo que es lo mismo un ratio de 0,6:1.

- Si arriesgamos 100 euros para ganar 300 euros, nuestro ratio de rentabilidad/riesgo es de 3:1 o 3 euros de beneficio potencial por 1 de riesgo. En este caso, necesito acertar el 25% de las veces que opero para llegar al umbral de rentabilidad.

- Si arriesgamos 100 euros para ganar 200, el ratio ahora es de 2:1. En este caso, necesito ganar el 33% de las veces para empatar.

- Si arriesgamos 100 euros para ganar 50, el ratio es de 0,5:1. En este caso, necesito ganar en el 67% de los casos para llegar al umbral de rentabilidad.

Gráficamente lo veríamos de este modo. Por ejemplo, para un Ratio de rentabilidad/riesgo de 2,5:1 el mínimo 'winrate' que necesito es del 28%.

De esta forma, viendo en mi historial de operaciones el porcentaje de operaciones ganadoras y comparándolas con el mínimo que debería tener, dado el ratio de rentabilidad/riesgo, ya puedo tomar una decisión de inversión acorde con mis características.

En muchos manuales el lector encontrará que se recomienda un ratio mínimo de 3:1. Aunque ya hemos visto que eso dependerá de cada inversor, apoyado en un artículo de Andrea Nalon, sí existe un argumento estadístico positivo para tal afirmación. Si tiene ciertos conocimientos de estadística y utilizando el programa gratuito R (R.app) podemos hacer una serie de simulaciones para ver qué resultados se tendrían, lanzando x casos aleatorios y utilizando un ratio u otro.

Si podemos comprar un activo con un ratio de aciertos de tres contra una pérdida de uno y asumimos un 'winratio' del 30% y suponemos no hay costes de operativa (para simplificar), el resultado estadístico de lanzar 1.000 compras y ver los resultados y lanzar otras 1.000 simulaciones sería este:

En el primer caso, la curva es positiva pero mayor que en la segunda simulación. Pero, son positivas las dos. Si ahora lanzamos 10.000 test compuestos de 1000 operaciones aleatorias, simulación de Monte Carlo, la distribución que se obtiene es esta:

Es decir, con esta hipótesis de 3:1 y un 'winrate' del 30% nunca se perdería dinero a largo plazo. La media de la distribución es positiva como vemos en el gráfico y no se alcanzan valores negativos.

Si ahora tomamos un ratio de 2,5:1 y el mismo 'winrate', haciendo las mismas simulaciones que antes, las cosas cambian y ya se entra en pérdidas en varias ocasiones, siendo la distribución de probabilidad esta otra ya con valores negativos.

Lo que concluimos de esta parte es que, sin ser esta la regla única que el inversor debe contemplar, si resulta muy interesante el utilizar siempre un ratio de rentabilidad/riesgo adecuado y, por lo visto arriba, de esa magnitud. A medida que vayamos perfeccionando nuestras estrategias, podemos modificar el mismo paraadaptarlo a nuestros objetivos.

Por último, ya que sabemos ahora cuál es nuestro 'winratio' y la rentabilidad/riesgo que asumo en cada operación, combinando esos dos valores, puedo calcular lo que se llama el 'expectancy ratio' o lo que espero ganar en cada operación. Siempre desde el punto de vista estadístico y sabiendo que rentabilidades pasadas no garantizan futuras pero, al menos, tengo una base de apoyo que luego podré ir adaptando a mi sistema.

Si tenemos un 'winratio' del 28% (28% de las veces gano y 72% pierdo) y un ratio rentabilidad/riesgo de 3:1, entonces multiplicando ambos y restando la probabilidad de pérdidas, obtengo lo que espero ganar:

'Expectancy ratio' = (3*28%) – 72% = 0,12

Esto significa, de forma simple, que esta operación me supone una rentabilidad de 0,12 por cada unidad de pérdida. Este dato es importante por dos razones. De un lado, la rentabilidad esperada es baja pero positiva y, de otro, me permite comparar ese ratio con el de otra operación posible para determinar por cuál me decanto. Utilizando datos pasados, toda operación positiva es buena. Lo malo, obviamente, es acertar con la futura.

Al final, y como dice Soros, lo que es realmente importante al invertir no es si aciertas o fallas, sino cuánto dinero ganas cuando aciertas y cuánto pierdes cuando fallas. El tener una medida de control del riesgo es imprescindible cuando se va a los mercados. Y más, en los tiempos actuales.

Algún lector me dirá que todos estos cálculos utilizan datos pasados y no dicen nada del futuro. Sin duda que razón no le falta pero, utilizando el control de riesgos que sí le permite ésta operativa, será capaz de ver riesgos, beneficios y oportunidad. Además, comparando varias posibles inversiones con la misma medida de riesgo, podrá decidir cuál le conviene o simplemente, esperar un mejor momento y desarrollar la paciencia. Nada mejor en los tiempos actuales. Creo que es fácil imaginar el ratio rentabilidad/riesgo actual.

A tener en cuenta....

García Paramés:

"Cuanto más se deprecie la moneda debido a los Bancos Centrales, más subirán los activos reales (bolsa y materias primas)"

jueves, 13 de octubre de 2016

Las cifras de Paramés

Paramés, conocido en el mundillo como el Warren Buffett español, es uno de los inversores más respetados y exitosos del mundo. Al frente de los fondos de renta variable española de Bestinver obtuvo una rentabilidad media anual del 15,7% desde 1993 a 2014, frente al 7,8% obtenido por el Índice General de la Bolsa de Madrid (IGBM). Estas cifran suponen una apreciación acumulada del 2.279,2% (lo que supuso multiplicar por 23 el valor liquidativo), frente al 410% marcado por IGBM.

En 1997, García Paramés comenzó a gestionar también el fondo Bestinver Internacional, consiguiendo situarlo en los primeros lugares del mercado de fondos extranjeros comercializados en España, con una rentabilidad media anual del 10,58% frente al 2,9% obtenido por el índice de referencia (MSCI). Así, la rentabilidad acumulada por el fondo Bestinver Internacional desde 1998 hasta 2014 alcanzó el 437,5% frente al 61,20% obtenido por el MSCI.

Artículo completo:

.jpg)