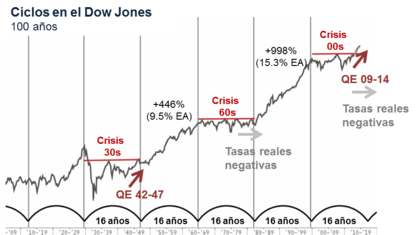

Fuente: Felipe Campos. Inbestia.com

Durante los últimos 80 años hemos visto la misma película una y otra vez con una precisión increíble. El mercado americano entra en una crisis secular de alrededor de 16 años (1930-1947, 1965-1982, 2000-2014), el índice tienen un par de correcciones agresivas en estos periodos en donde la segunda caída detona políticas especiales de la FED. En los 30s el fin de la crisis secular se logra con un QE de la FED 1942 y 1947 (5 años),en los 60s la crisis secular termina con tasas negativas en términos reales entre 1975-1978, en la crisis del 2000 la FED utiliza ambas, tasa negativas desde 2008 y QE 2009-2014 (5 años). Si la historia es un precedente (y vaya que lo ha sido), en pocos años estaremos de lleno de nuevo en un mercado secular alcista que bien podría durar otros 16 años (como lo hicieron 1947-1965 y 1982-2000, +446% y +998% respectivamente).

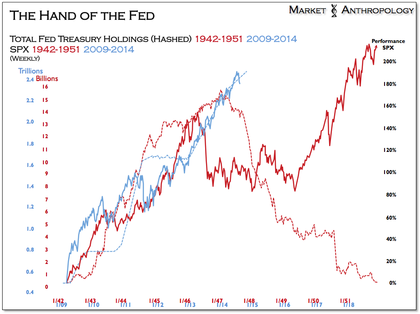

Sin embargo, antes de ensillar las bestias, el desmonte del QE en los 40s puede ser bastante instructivo acerca de la corrección que se viene en el corto plazo. Entre 1942 y 1947 la FED compró prácticamente toda la deuda del gobierno americano y el S&P500 reaccionó al alza de forma idéntica que la actual. Algunos meses antes que la FED terminara sus compras en 1947, el índice cae 25% y se queda abajo por 3 años más hasta que la FED liberó su balance. Mientras tanto nadie vendió tesoros. En pocas palabras, la venta detonada por el desmonte de los QEs (o simplemente el fin de las compras) aunque tiende a ser agresiva y durar cierto tiempo, ha sido históricamente la última parada antes de un rally de muy largo plazo.

No hay comentarios:

Publicar un comentario