Fuente: blog.bankinter.com

Hace veinte años las prestaciones a la Seguridad Social aseguraban la tranquilidad económica de la vejez. Si se trabajaba hasta los 65 años, la prestación pública del retiro era muy parecida al último salario percibido.

Ahora el cálculo de las pensiones se ha hecho mucho más complicado e impreciso. Hay que decidir a qué edad conviene jubilarse después de haber calculado la prestación pública que se recibirá (que tiende a disminuir cada vez más con respecto al sueldo actual), y, si hay posibilidad, optar por completarla con un ahorro privado.

El estado de nuestro sistema de pensiones al final de 2014

Según los expertos nuestro sistema de pensiones ya no es viable por dos causas, por la evolución demográfica del país y por la crisis económica. El número de pensiones ha crecido bruscamentepor el envejecimiento de la generación del baby boom y porque la crisis ha obligado a muchos españoles a jubilarse anticipadamente por falta de trabajo.

Los datos publicados en enero por Ministerio de Empleo, relativos al cierre del año 2014, vuelven a avisarnos de que el sistema de la Seguridad Social, durante mucho tiempo excedentario, hace años que ha dejado de serlo.

1) La relación entre número de cotizantes y de pensionistas en 2014

En este año:

- Los afiliados a la Seguridad Social fueron 18,97 millones (16,65 millones de ocupados y otros 2,3 millones de parados que cotizaban a la Seguridad Social). En 2014 el total de afiliados apenas subió en 121.557 personas,

- Los pensionistas que cobraban una jubilación ascendió a 8,428 millones, 112.791 más que un año antes,

- A 31 de diciembre de 2014, el número de afiliados subió prácticamente lo mismo que el de pensionistas. La proporción entre los afiliados y pensionistas, un 2,25, es la más baja desde el año 2000.

2) Ingresos y gastos de la Seguridad Social en 2014

Si se considera los ingresos de los afiliados y los gastos de los pensionistas, a falta de contabilizar diciembre de 2014, los nuevos afiliados a la seguridad social en el año apenas aumentaron los ingresos por cotizaciones.

- En los once primeros meses del año, la Seguridad Social recibió 90.916 millones de euros de los afiliados, apenas un 0,89% más que en el mismo periodo del año anterior. Estos ingresos tan bajos se debieron sobre todo a la precariedad de los nuevos contratos, a tiempo parcial y de sueldos más bajos.

- Los nuevos pensionistas no sólo aumentaron, sino que cobraron más que los que se dieron de baja. Sólo en el mes de diciembre, la nómina de las pensiones se encareció un 3,1% interanual, hasta la cifra récord 8.126 millones.

- La Seguridad Social, con gastos que crecieron más que los ingresos, tuvo un déficit de 3.427 millones hasta septiembre.

Fuente: Cinco Días

El descenso de los afiliados en relación con los pensionista ha producido en la Seguridad Social números rojos desde hace tres ejercicios, que cada año el Gobierno ha repuesto con el fondo de reserva de las pensiones. Según los expertos, el sistema de reparto se ha hecho financieramente insostenible.

Cómo lograr un sistema de pensiones equilibrado

En España, por ahora, la pensión pública equivale al 81,2% del último salario percibido. Una tasa de sustitución tan alta de prestación pública explica por qué el patrimonio invertido en fondos de pensiones en nuestro país equivale solo al 8,2% del PIB, frente al 30,7% de media en la Unión Europea o el 75,7% de Estados Unidos.

La primera condición para que los ciudadanos puedan ahorrar para su vejez es que hayacrecimiento económico, la conjunción de destrucción de empleo, subida de impuestos y dificultad para acceder al crédito, obligan a no gastar en lo más prescindible a corto plazo como son, para los más jóvenes, las pensiones.

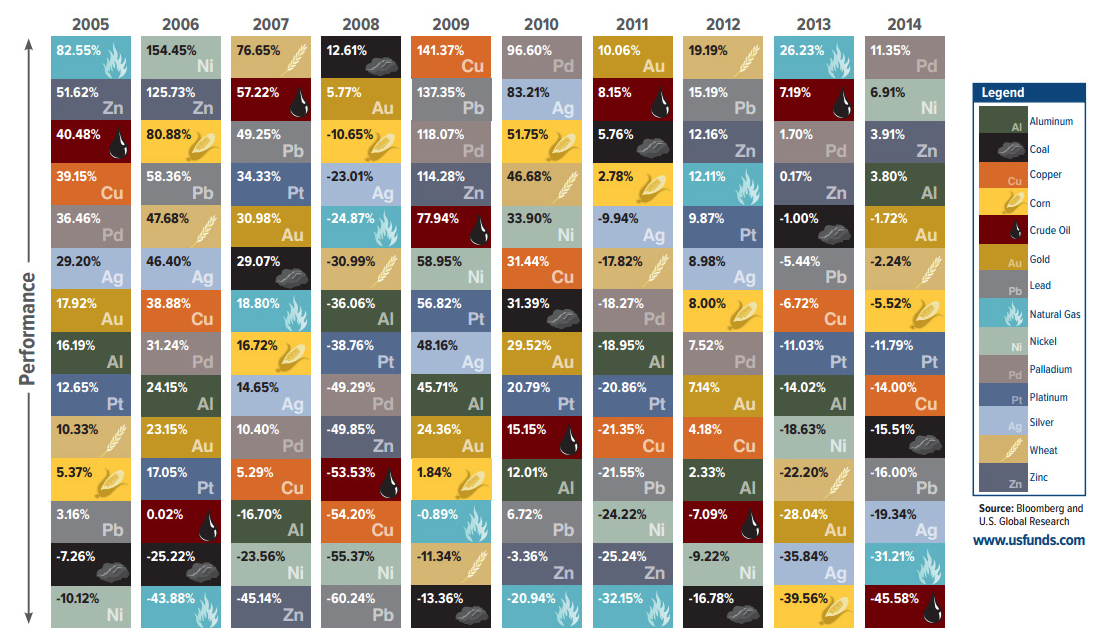

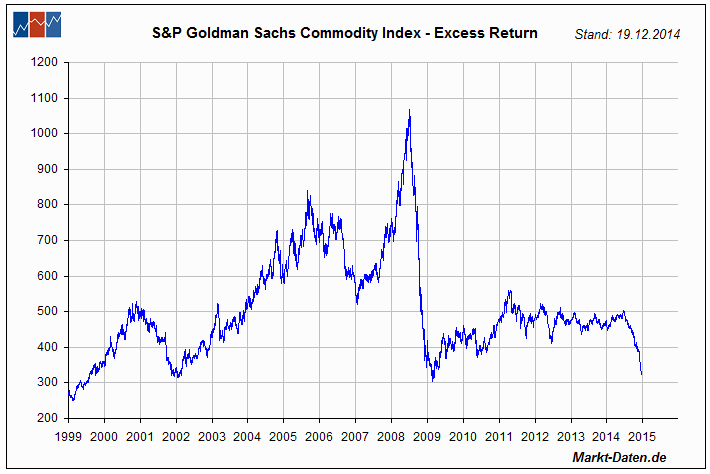

Pero no solo se requiere la reactivación económica. El sistema público y el privado tienen sus ventajas e inconvenientes. El primero depende demasiado del momento económico y de la demografía. El segundo está expuesto a la evolución de los mercados. Se debe fomentar una combinación de ambos.

Por último, los españoles deben familiarizarse con la previsión a largo plazo. La Encuesta Financiera de las Familias, elaborada por el Banco de España, indica que el 80% de la riqueza se invierte en vivienda. El resto, la inversión financiera, en torno al 20% del ahorro total, se caracteriza por su perfil conservador. La baja cultura financiera de los españoles debería ser compensada con un buen asesoramiento.