Fuente: Xavier Brun (Solventis.es) Inbestia.com

VALORACION

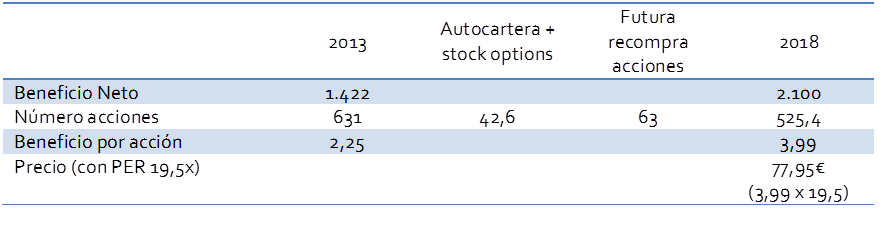

La empresa tiene un nivel de deuda aceptable, 2,5x deuda neta entre ebitda, los márgenes han sido muy estables en el último lustro (cercanos al 14%), y, aunque, el ROCE (rentabilidad del capital empleado) no ha sido muy elevado, 10%, parece que va mejorando con los productos de mayor valor añadido (yogurt griego, alimentación bebés…). En base a esto, hemos asumido un crecimiento del 3% para los próximos años y hemos aplicado un margen operativo igual al del último año (el más bajo de los últimos 3). Como resultado nos da para 2018 unas ventas de 24.500 millones, un margen operativo de 3.300 millones y un beneficio neto de 2.100. Teniendo en cuenta que la empresa espera crecimientos del 5% y que la integración hacia los productores de leche le puede otorgar una mayor estabilidad en márgenes, pensamos que son estimaciones conservadoras.

Por tanto, el PER para 2018 según nuestras estimaciones se situaría en 15,9x, que comparado con el promedio de los últimos 10 años (19,5x), le otorga un potencial del 22%. No es mucho teniendo en cuenta que es desde hoy hasta el 2018.

Pero, si vamos un poco al detalle del número de acciones de Danone observamos que a 31 de diciembre de 2013 tenía:

631 millones de acciones emitidas (canceló 13 millones a lo largo de 2013).

44,6 millones de acciones en autocartera.

2 millones de stock options a coste 38,79€.

Esto equivale a un total de 588,4 millones de acciones (631-44.6+2), es decir, un 7% de acciones menos que lo que se emplea para calcular la capitalización bursátil y el PER. Esto es un 7% más de margen.

Añadir, que la Junta General de Accionistas aprobó el pasado 28 de febrero de 2014 recomprar un total de 63 millones de acciones a un precio máximo de 65 euros por acción.Si suponemos que en 2018 ya habrá recomprado todas las acciones, la empresa tendrá un total de 525 millones de acciones. Esto equivale a una reducción del número de acciones del 17% (si lo comparamos con los 631 actuales).

Como resumen, el potencial de la empresa se sitúa en un 37%.

Como conclusión, hoy compramos una empresa por 56,75 euros que esperamos que valga 77,95 en 2018, esto equivale a un potencial de 37% en 4 años (en el momento que la compramos, 52,5€, el potencial estaba en 49%). Teniendo en cuenta la lealtad en la marca, la estrategia de crecimiento del nuevo equipo gestor y la buena salud del sector, pensamos que el potencial del 49% es lo suficientemente atractivo como para comprar. Aunque, eso sí, miraremos con detalle la evolución del ROCE.

Artículo completo: http://inbestia.com/analisis/valor-en-cartera-danone-cuantas-acciones-tiene

No hay comentarios:

Publicar un comentario