Unicaja cotizará en bolsa el 30 de junio. El rango de precios indicativo es 1,10/1,40 €/acc-

OPINIÓN:

Pensamos que el principal interés de Unicaja es reducir la participación de su

principal accionista- la Fundación Unicaja posee el 86,7% del capital- y cumplir con los requisitos normativos. La

Ley de Cajas establece que las Fundaciones bancarias deberán reducir su participación en los bancos controlados

(antiguas cajas) por debajo del 50,0% para evitar así constituir un fondo de reserva. La operación se implementará

mediante una OPS (Oferta Pública de Suscripción de Acciones) por hasta el 40,4% del capital que está dirigida

exclusivamente a inversores institucionales. El “greenshoe” para las entidades colocadoras es elevado (62,5 M€)

ya que representa en torno al 7,0/9,0% del volumen que previsiblemente captará la entidad con la operación (vs

3,0/4,0% habitual en este tipo de operaciones). Entendemos por tanto, que la colocación se realizará en el rango

medio/bajo de la franja de precios orientativa- el precio definitivo se conocerá el 28/junio-. Mediante esta OPS,

Unicaja pretende además reforzar sus ratios de capital y amortizar anticipadamente 604 M€ en CoCo´s (bonos

convertibles contingentes) que fueron suscritos por el FROB -el vencimiento de estos bonos es 2018-.

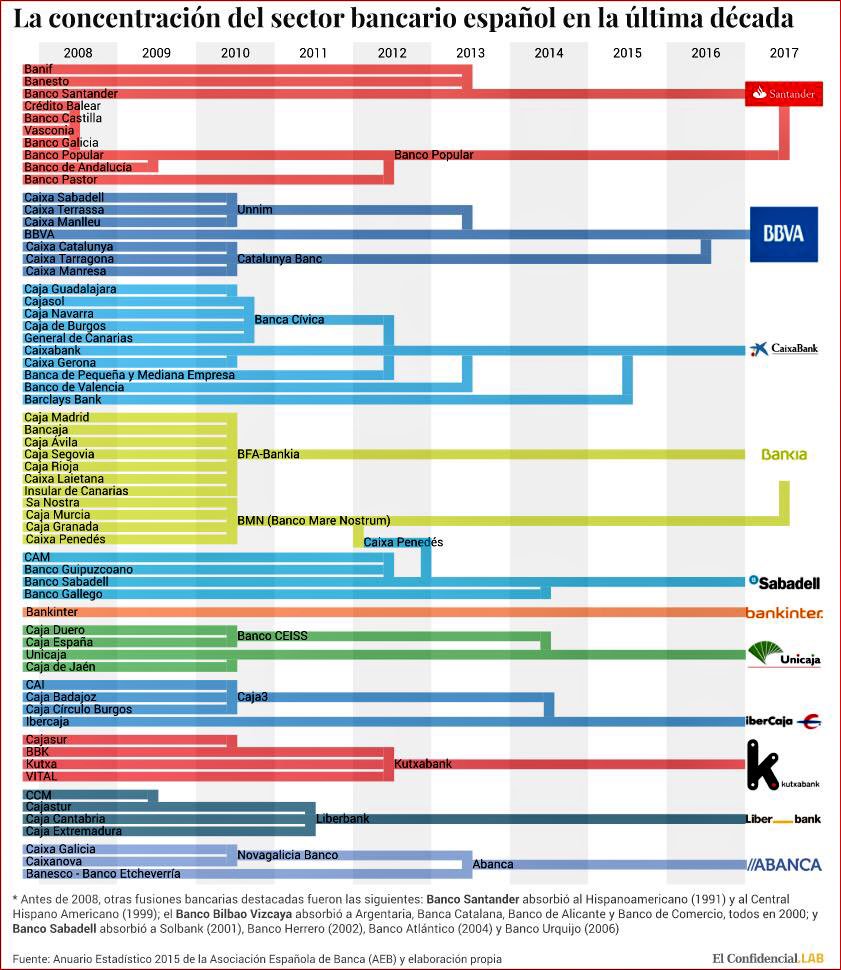

Unicaja es la

octava entidad en España por volumen de activos con un balance de 56.000 M€, una cartera de inversión crediticia

de 33.369 M€ -el peso de la cartera hipotecaria representa el 60,0%- y una ratio Créditos/Depósitos del 73,6% (vs

115,9% de media sectorial) lo que implica una elevada posición de liquidez y un riesgo de crédito reducido. Tiene

una cuota de mercado estimada del 2,5% en créditos y del 4,0% en depósitos aunque en Andalucía alcanza el

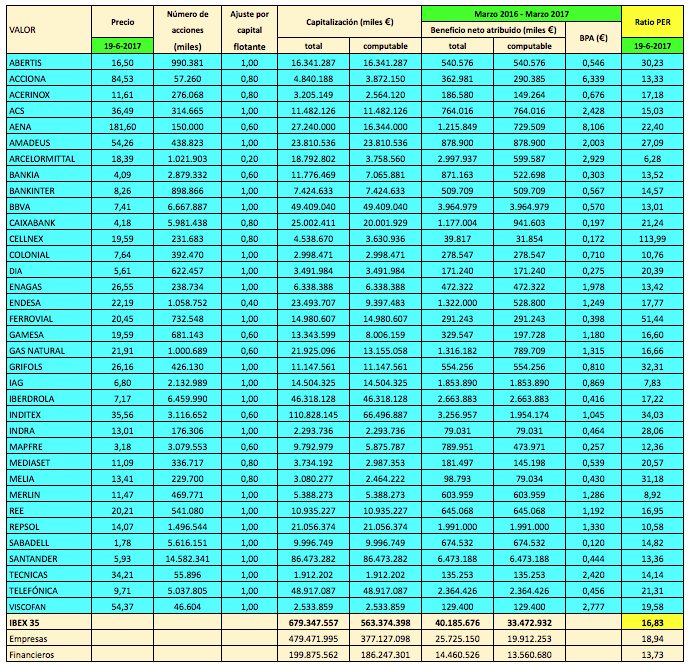

13,0% y en Castilla y León el 22,0%. El BNA alcanzó 142 M€ en 2016 (52 M€ en 1T’17). La ratio de capital CET I

“fully loaded” se sitúa en el 11,8% -en el rango alto de la media sectorial- la tasa de mora en el 9,8% (similar al

conjunto del sistema) y la cobertura de activos improductivos (55,4%) es superior a la media sectorial (en torno

al 50,0%).

El rango de precios indicativo supone valorar el 100% del banco entre 1.700 y 2.165 M€ lo que implica

un múltiplo de valoración de 0,58/0,74 x el valor en libros actual. Esta valoración es inferior a la apuntada

inicialmente por la prensa económica -en torno a 2.500-. De manera preliminar-se desconoce el Plan de Negocio-nos

parece un múltiplo atractivo si la colocación se realiza en el rango medio/bajo del precio orientativo (P/VC en

torno a 0,6 x) ya que presenta un descuento interesante (42%/17%) en relación al resto de bancos domésticos

cotizados (Caixabank: 1,0 x; Bankia: 0,9x; y Sabadell: 0,7 x). Entre sus comparables, Liberbank cotiza con múltiplos

inferiores (0,3x) pero entendemos que Unicaja presenta un mejor binomio rentabilidad/riesgo en relación a

Liberbank debido a:

(i) una mayor rentabilidad (ROE del 7,2% en 1T’17 vs 5,0% en Liberbank),

(ii) una tasa de mora

inferior (9,8% vs 13,0% en Liberbank),

(iii) Un mayor volumen de activos gestionados (56.000 M€ vs 39.163 M€ en

LBK) y

(iv) una ratio de cobertura de activos improductivos notablemente mejor.

Cabe destacar que el volumen de

activos dudosos sobre el capital-proxy a la ratio Texas- de Unicaja se sitúa en el 110,0% (vs 145,4% en LBK vs

90,0% en el resto de comparables domésticos). Según nuestras estimaciones, la amortización anticipada de

bonos convertibles, permitirá a Unicaja mejorar el BNA significativamente- en torno a 59 M€ netos- y facilitará la

consecución de los objetivos financieros del banco (ROE del 8,0% en 2020, CET-I “fully loaded” superior al 12,0% y

Pay-out del 40,0%). En este escenario, el PER recurrente estimado para la entidad se situaría en torno a

9,2/11,8x (vs 12,5x de media sectorial).

Fuente: Bankinter