Fuente: droblo.es

Hace unos meses salió un estudio que a la mayoría les extrañó muchísimo. Resulta que, tomando una muestra amplia -8054 acciones que cotizan en el mercado norteamericano- desde 1983 los resultados arrojaban, incluso incluyendo dividendos cobrados, que el 40% de todas ellas estaban en pérdidas 32 años después, que el 18.5% habían caído más del 75% y que el 64% lo habían hecho peor que el índice al que pertenecen.

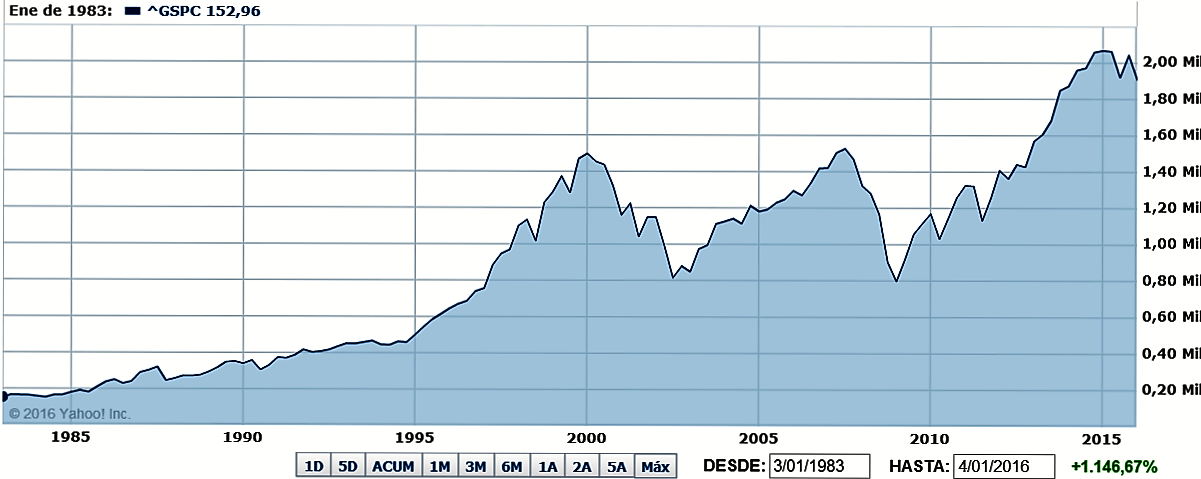

Hay algunas conclusiones más pero esas son las más chocantes. Si tomamos un gráfico del S&P500, en las mismas fechas, lo que parece es que la bolsa es un chollo a largo plazo:

¿Por qué esa divergencia?

La principal razón: los índices son engañosos por 2 motivos:

- Sus componentes varían con el tiempo y siempre con la misma dinámica: los peores valores salen, los mejores entran. Hace poco lo vimos en el Ibex con Abengoa pero en su día lo vimos con Zeltia, Prisa, Terra… Con empresas grandes como Citibank o General Motors en Wall Street ocurrió lo mismo.

- Los índices no reflejan en sus movimientos lo que han hecho el mayor número de sus componentes sino lo que han hecho los que más pesan que son los valores más grandes, así el Ibex35 puede subir con 3 valores subiendo y 32 bajando si los 3 son Telefónica, Santander e Inditex. De hecho, el año pasado Wall Street salvó la cara básicamente sólo por 4 acciones, las llamadas F.A.N.G. stocks (Facebook, Amazon, Netflix y Google).

¿Por qué es importante esta diferencia entre los índices bursátiles y la bolsa? Porque muestra de una forma muy clara la importancia de la gestión. O una persona -que quiera conseguir un plus para sus ahorros en el largo plazo en renta variable- confía en un fondo de inversión que replique un índice (y ese índice no es el Nikkei o la bolsa de Atenas -actualmente en mínimos de 25 años- y no compramos en lo más alto, nada es seguro) o si se fía de su capacidad de elegir valores puede perder gran parte de su capital, especialmente si hace caso a falsos viejos dichos de bolsa como el que dice que una gran empresa al final siempre da beneficios a los inversores. No es cierto, lo único que suele garantizar comprar un valor grande es que paga dividendos pero a veces es lo único que se gana como podemos ver con el Banco Santander que cotiza al mismo precio que tenía hace casi 20 años o con Microsoft que está en el mismo sitio que hace 16. Pero a veces no es suficiente como con Nokia o Citibank que ni con dividendos conseguirían recuperar los precios que tenían hace una década. Últimamente lo hemos visto con las petroleras, grandes empresas recomendadísimas por los analistas y con unos números envidiables… Resulta que cambia la tendencia del precio del crudo y se acabó la bonanza. En apenas unos meses.

O tenemos una empresa como Apple que gana dinero a espuertas, es líder en su sector y tiene una situación financiera óptima y aún así, ha perdido en los últimos 10 meses una cuarta parte de su valor en bolsa o un banco premiado por su gestión que cotiza en mínimos históricos como le ha pasado a Popular este febrero. Y es que no hay garantías por mucho que se quiera racionalizar la inversión. Por eso no creo en el método “value”, en valorar las empresas por su “valor en libros” o por su per. El primero porque el valor de muchas compañías se basa en propiedades que hoy valen 10 pero mañana pueden valer 5 como les pasó a los bancos e inmobiliarias en 2008 o a las petroleras en 2015 y lo segundo porque se basa en previsiones de beneficios que son subjetivas. Por último, si se supiera con seguridad cuánto vale una empresa usando esos métodos, todos los analistas estarían de acuerdo en el precio objetivo y eso no es cierto, de hecho no sólo no hay consenso, es que el mismo analista varía el suyo según el precio presente –que al final es lo único que importa- se mueve.

No hay comentarios:

Publicar un comentario