Fuente: Jose Luis Cárpatos estrategiasdeinversion.com

Este blog nació en enero de 2014. Se trata de una selección de artículos de inversión muy interesantes. Agradecemos el trabajo de los autores e intentamos su difusión.

Páginas

- Página principal

- La cartera de Warren Buffett y estadisticas

- Sistemas de inversión/pautas estacionales

- Qué han hecho las bolsas en periodo de guerra

- Estadísticas SP500 y DOW JONES por días de la semana y meses. Otras pautas

- SP500: todas las estadisticas anuales/trimestrales/ciclos

- Bolsa española: historia y estadisticas

- ORO/HUI: pautas estacionales por días de la semana. Otras estadísticas

- Capitalización/ponderación de las bolsas mundiales

- Indices de materias primas (CRB, etc)

- Estadísticas y curiosidades

- Frases a tener muy en cuenta

- Paramés, resultados

- Consejos sobre inversión y finanzas personales, por D.Muthukrishnan

- Fundamentales empresas EEUU/Europa

- Bitcoin

jueves, 26 de noviembre de 2015

EEUU: semana de Acción de Gracias

Fuente: Jose Luis Cárpatos estrategiasdeinversion.com

Estamos en semana de Acción de Gracias, una semana con muchas pautas estacionales. Por ejemplo vean la tabla adjunta:

Muestra los resultados por día de la semana en cuestión desde 1960. El miércoles tiene una tendencia alcista fortísima, es el mejor día de esta semana, y el viernes, es decir el día después de la fiesta no va mal tampoco.

Pero ojo, el lunes posterior a la fiesta, es decir el que viene, tiene muy mal registro.

Cuando repunten materias primas, ¿Habrá corrección en la renta variable?

Fuente: Francisco Toledo inbestia.com

La impresionante alza de la renta variable durante 1974-2000 en el SP500 fue correspondida con una prolongada tendencia bajista en las commodities.Parece también probable que en el caso inverso suceda lo mismo, es decir que al alza progresiva de las commodities le correspondiera una tendencia bajista generalizada, con más o menos profundidad, en las rentas variables mundiales.

IBEX: resultados 9 meses 2015

Fuente: elpais.com

Artículo completo:

economia.elpais.com/economia/2015/11/12/actualidad/1447349346_056477.html

miércoles, 25 de noviembre de 2015

Las mayores quiebras de España

Abengoa, que tiene una deuda neta de 6.300 millones y bruta de 8.900 millones, podría unirse así a la lista de las principales quiebras y concursos de acreedores en España,

SP500: resultados tercer trimestre

LA TEMPORADA de RESULTADOS del 3T prácticamente ha concluido, 490 compañías del S&P 500 ya

han publicado sus cifras, dejando el siguiente SALDO:

El BPA medio ajustado arroja una caída de -

2,42% vs -6,9% estimado para el total del S&P 500 antes del inicio de publicación de resultados. El

69,5% ha batido estimaciones, el 8,6% no ha ofrecido sorpresas con resultados en línea con las

expectativas y el 21,9% ha decepcionado.

Fuente: Bankinter

martes, 24 de noviembre de 2015

HIGH YIELD: actualidad

En lo que va de año 99 compañías de todo el mundo han hecho default, el segundo mayor número de toda la década después de la crisis de 2009, según S&P.

El 62% de las empresas que han impagado son de EEUU. La cifra podría resultar preocupante ya que supone pasar de

55 defaults en 2014, a cerca de cien este año, pero se explica por las empresas ligadas al negocio del shale gas en EEUU.

Fuente: Bankinter

MINERAS METALES PRECIOSOS: Buenos resultados en el tercer trimestre

Fuente: Adam Hamilton safehaven.com

Artículo completo:

www.safehaven.com/article/39616/gold-miners-strong-q3-results

sábado, 21 de noviembre de 2015

EEUU: ¿Cómo reacciona el mercado ante guerras y terrorismo?

Fuente: Jose Luis Cárpatos estrategiasdeinversion.com

domingo, 15 de noviembre de 2015

SP500: resultados tercer trimestre

Con 459 compañías publicadas (92% del total), el

BPA medio ajustado arroja una caída de -2,52% vs -6,9% estimado para el total del S&P 500 antes del

inicio de publicación de resultados, por lo que a estas alturas ya se puede afirmar que, en general, las

compañías americanas han batido expectativas, aunque la variación del BPA no ha llegado a situarse

en positivo.

El 70,1% han batido estimaciones, el 7,9% en línea con las expectativas y el 22,1% han

quedado por debajo. El mix cualitativo parece ha empeorado ligeramente en los últimos días.

En

nuestra opinión, parece razonable la evolución prácticamente plana que el S&P500 está ofreciendo este

año (-0,6% hasta ayer) teniendo en cuenta que el BPA’15 esperado (conjunto del ejercicio) es -0,1%

(aunque nos parece probable que la cifra real sea algo mejor, ligeramente en positivo). Conviene tener

presente que, ceteris paribus (es decir, suponiendo constantes el resto de variables), las bolsas deben

ofrecer una evolución parecida a la de los resultados empresariales… y, en el caso americano, es

probable que la Fed aplique una subida de tipos en su reunión del 15/16 de diciembre (y que debería

tener continuidad en otra más u otras 2 más que se aplicarían en 2016), lo que no debería ayudar en

absoluto a las valoraciones y tampoco, por tanto, a las cotizaciones.

Como referencia y en lo que se

refiere a los resultados empresariales americanos (S&P500), hasta ahora su evolución trimestral en

2015 ha sido la siguiente: BPA 1T +1,6%; BPA 2T -0,5%; BPA 3T (provisional) -2,5%. La estimación

para el 4T es -1,5%, aunque pensamos que la realidad será algo mejor (¿+1%/+2%?).

Fuente: Bankinter

sábado, 14 de noviembre de 2015

NASDAQ equal weighted

Fuente: Jose Luis Cárpatos estrategiasdeinversion.com

Cómo no podía ser de otra manera, si usamos el Nasdaq todos los valores con el mismo peso, para evitar la distorsión de Apple y compañía, las subidas desde 2006 son menores, aunque siguen siendo fuertes:

Este otro es un gráfico de más corto plazo. Se ve claramente como, el de "todos con igual peso", ha subido bastante menos que el NASDAQ en los dos últimos meses :

NASDAQ: beneficios y PER comparados

Fuente: Jose Luis Cárpatos estrategiasdeinversion.com

La línea negra es el Nasdaq 100, y la línea roja de puntos es el PER del mismo. Como vemos, nada que ver con el 2000, donde el PER llegó al absurdo del 75,28. Ahora el PER es de 20,52.

En este gráfico, los beneficios sí acompañan a la cotización.

Materias primas: mínimos de 16 años !!

Índice Bloomberg de materias primas

Fuente: Jose Luis Cárpatos estrategiasdeinversion.com

jueves, 12 de noviembre de 2015

E.ON y RWE: resultados trimestrales

Fuente: Bankinter

E.ON

Pobres resultados si bien mantiene guías.

EBITDA 5.360M€ (-18%) vs 5.310M€ estimado,

BNA subyacente 962M€ (-30%) vs 990M€ e.

BNA -6.101M€ por el impacto de -8.300M€ de un test de deterioro de sus activos de generación (ya adelantado en septiembre).

La DFN se sitúa en 28.100M€ vs 29.340M€ al cierre del trimestre anterior.

OPINIÓN:

A pesar de estos pobres resultados la compañía ha mantenido sus objetivos para el conjunto del año (EBITDA de 7.000/7.600M€ y BNA subyacente de 1.400/1.800M€), lo que podría indicar que lo peor ya ha pasado. Además, el proceso de su escisión en dos (nueva EON y Uniper) sigue su curso conforme a lo previsto.

RWE

Ventas 10.271M€ vs 10.345M€ estimado;

EBITDA 4.400M€ (-6,3%) vs 4.350M€ estimado,

EBIT 2.650M€ (-8,9%) vs 2.590M€,

BPA 0,10€ vs -0,042€ estimado.

La compañía mantiene guidance para el conjunto del año (EBITDA 3.600/3.900M€ vs 3.700M€ estimado, BNA 1.100/1.300M€) si bien señala que será difícil conseguirlo por sus problemas en la unidad británica.

La DFN se reduce hasta 25.800M€ desde 31.000M€ a cierre de 2014.

OPINIÓN.- Los resultados superan ligeramente las expectativas. No obstante, en el conjunto del año podría terminar incumpliendo sus objetivos por el excesivo peso de sus centrales de carbón y los problemas en su división británica.

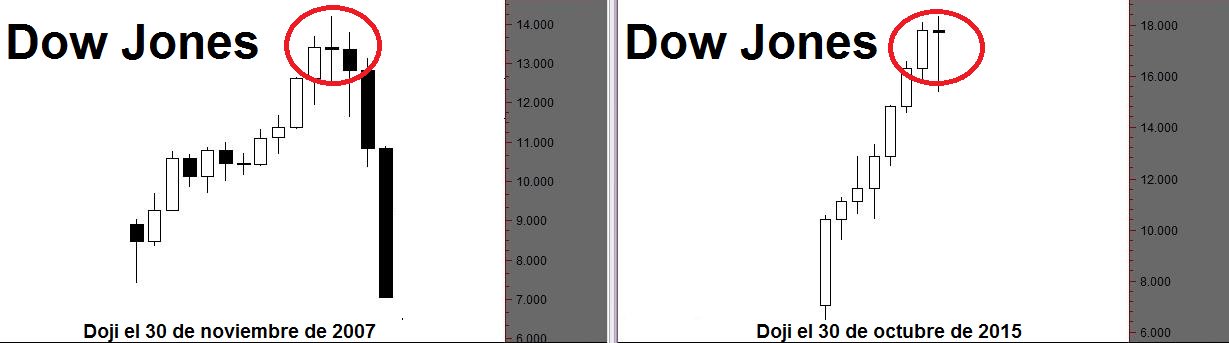

EEUU: más pruebas de techo de mercado

Fuente: Francisco Toledo inbestia.com

Los grandes techos de la historia de la bolsa en los Estados Unidos siempre se han caracterizado, entre otros extensos motivos, por una gran descorrelación entre los grandes y pequeños valores.

Del Nasdaq 100 como indice más representativo de lo grande y fuerte en tecnología de los Estados Unidos poco que decir según los nuevos y recientes máximos anuales. El "pánico" comprador de los gigantes americanos es evidente.

Pero hay otro mercado más silencioso, el del antiguo American Stock Exchange correspondiente a las pequeñas capitalizaciones y que lleva mas de un año bajista, para mi un autentico indice adelantado que hace ya un mes que abandonó el rebote desde los mínimos del pasado verano.

martes, 10 de noviembre de 2015

EEUU: otro indicio de techo de mercado

Fuente: capitalbolsa.com

La compañía Trim Tabs dice que las adquisiciones en efectivo en los EE.UU. desde mayo hasta octubre totalizaron 457.800 millones de dólares, la cantidad más alta registrado para un tramo de seis meses.

La firma de investigación señala que el máximo anterior se anotó en el período entre febrero de 2007 hasta julio de 2007, superando los 406.500 millones de dólares.

Además, el mes de octubre registró el récord de oferta en efectivo, llegando a 97.500 millones de dólares.

El consejero delegado de la compañía, David Santschi, advierte, "la actividad de operaciones tiende a hincharse cerca de los techos de mercados ya que la confianza de los gestores se vierte a las fusiones y compras corporativas para aumentar los ingresos y los beneficios al final del ciclo económico".

Además, el mes de octubre registró el récord de oferta en efectivo, llegando a 97.500 millones de dólares.

El consejero delegado de la compañía, David Santschi, advierte, "la actividad de operaciones tiende a hincharse cerca de los techos de mercados ya que la confianza de los gestores se vierte a las fusiones y compras corporativas para aumentar los ingresos y los beneficios al final del ciclo económico".

Los más ricos de España

Fuente: Europa Press eleconomista.es

El fundador de Inditex, Amancio Ortega, se mantiene como la primera fortuna de España con un capital de 60.900 millones euros, seguido de los máximos accionistas de Ferrovial, Rafael del Pino y hermanos (8.600 millones de euros), y del presidente de Mercadona, Juan Roig (7.500 millones de euros), que se mantienen por segundo año consecutivo como los tres españoles más ricos, según la lista nacional realizada por la revista Forbes.

De esta manera, el podio se repite respecto a los datos del pasado año, mientras que Sandra Ortega Mera, heredera de Rosalía Mera, (7.500 millones de euros) mantiene la cuarta plaza de la clasificación y se sitúa como la primer mujer en este ranking.

El 'Top-10' de las mayores fortunas españolas incluye también, por este orden, al propietario de Mango, Isak Andic (4.500 millones de euros), y la presidenta de Coca-Cola Iberian Partners, Sol Daurella Comadrán y familia (3.700 millones de euros), que asciende en la clasificación, y a los accionistas de Corporación Gestamp, Francisco y Jon Riberas Mera, que ocupan la séptima plaza con 3.200 millones de euros.

Con un capital de 2.800 millones de euros se sitúan las familias Herráiz Mahou y Gervás, accionistas de Mahou San Miguel, seguidos por el presidente de OHL, Juan Miguel Villar Mir (2.700 millones de euros). Cierra el 'Top-10' el presidente de Grifols, Víctor Grifols Roura y familia con 2.600 millones de euros.

Sobre Amancio Ortega, la revista afirma que los negocios del hombre más rico de Europa van "viento en popa" e Inditex ha superado las dudas de inversores y analistas y vuelve a crecer "a velocidad de crucero, incluido el mercado español", mientras su hólding inmobiliario avanza a un ritmo aún mayor.

Un 15% más ricos

De esta forma, la fortuna total de las 100 personas más ricas de España ha crecido un 15% en el último año (24.826 millones) alcanzando la cifra de 189.250 millones de euros.

Forbes destaca que de estas cifras se deduce que ha sido "un año positivo" para las mayores fortunas de España, gracias a un escenario de recuperación económica, aunque añade que el "muy buen arranque" en los mercados que se ha visto ensombrecido por las caídas provocadas por las dudas sobre las economías emergentes.

La lista Forbes incluye a once mujeres, tres menos que en 2014 y una más que en 2013, 68 hombres y 21 familias. Este año, además, la edad media de los ricos ha bajado a los 61,6 años, frente a los 67 del año pasado.

Por regiones, aunque tanto Cataluña como la Comunidad de Madrid acogen cada una a 26 miembros de la lista, es la segunda la que concentra más capital, con 40.125 millones de euros, frente a los 32.725 millones en territorio catalán. Aunque con menos ricos en la lista, sólo 8, es Galicia la comunidad 'más rica', con 73.725 millones de euros, al incluir a Amancio Ortega en su cómputo.

En cuanto al origen de esas fortunas, el sector textil sigue siendo el más preponderante, acumulando un total de 76.950 millones de euros repartidos en siete posiciones, seguido del negocio inmobiliario, las finanzas, la Bolsa o la alimentación.

Nuevas entradas

Entre las novedad de la lista de 2015, destaca la entrada de Thomás Andreas Meyer, fundador de Desigual, al puesto número 11 con una fortuna de 2.500 millones de euros. Así, la revista recuerda que la entrada del fondo francés Eurazeo valoró la compañía en 3.000 millones de euros.

En esta línea la familia Montoro Muñoz, dueños de la inmobiliaria Monthisa, debuta en la posición 56 con una fortuna de 700 millones de euros, siendo "una de los pocas empresas del ladrillo que han sobrevivido a la gran crisis".

Asimismo, los hermanos Gómez Gómez, accionistas de Mercadona, entran al puesto 64 con una fortuna de 650 millones de euros; la familia Fradera Lloret, ex accionistas de Uniland, al puesto 69 con 600 millones de euros; y el propietario del Grupo Tous, Salvador Tous, a la posición 76 con 500 millones de euros.

Otras nuevas incorporaciones a la clasificación son las del accionista de Guascor Joseba Grajales Jiménez (puesto 84); los accionistas de Nutrexpa Javier y José María Ventura (puesto 85); la familia dueña del Grupo Vall (puesto 92), y la familia Domínguez, dueños de Textil Lonia, (puesto 97). Además regresan a la lista Luis Arregui, presidente de Ence, y Manuel Edelmiro Añón, presidente de Hierros Añón.

sábado, 7 de noviembre de 2015

Los 30 bancos sistémicos demasiado grandes para caer

Consejo de Estabilidad Financiera (FSB).

Fuente: @BolsacomTrading

El FSB ha decidido que el colchón de absorción de pérdidas de los bancos sistémicos, entre los que está Santander, tiene que alcanzar el 16% de los activos ponderados por riesgo para enero de 2019.

El Financial Stability Board (FSB) ha dado a conocer hoy su decisión sobre el conocido como TLAC (Total Loss-Absorbing Capacity), es decir los instrumentos capaces de absorber inmediatamente las pérdidas que tienen que tener los bancos sistémicos en su balance. La decisión afecta a 30 grandes bancos mundiales definidos como sistémicos.

Artículo completo:

INDRA: muy malos resultados

Resultados 9M’15 frente a

consenso Reuters:

Ventas 2.069,3M€ (-0,8%) vs 2.046M€ esperados;

Ebitda 63,2M€ (-69,1%);

BNA -

560,0M€ (vs +78,5M€ en 9M’14) vs -545M€ esperados.

Flujo de caja libre -187M€ (vs -5M€ en 9M’14).

Deuda Neta 837M€ (+15,3%) y

DN/Ebitda 6,6x.

Cartera de Pedidos 3.376M€ (-1,7%).

Caída (-5%) de la

contratación en los primeros 9 meses del año por la mala evolución de Brasil así como la de aquellos

países con mayor dependencia del petróleo. El OPEX (gastos operativos) se sitúa en 2.070 M€ (+6%)

consecuencia de los aprovisionamientos y otros gastos de explotación consecuencia de los esfuerzos

asumidos en la ejecución de ciertos contratos y los sobrecostes resultantes en algunos proyectos

problemáticos.

Los resultados incluyen provisiones de -589M€ principalmente de:

i) provisiones,

deterioros y sobrecostes de proyectos,

ii) provisión del plan de ajuste de plantilla y

iii) deterioro del fondo de comercio.

Por divisiones destacar el empeoramiento del Book-to-bill situándose en el límite

recomendable (1x): Soluciones (62,9% de las ventas) 1,00x y Servicios (37,1% de las ventas) 0,94x.

Respecto al 2015, la compañía espera una caída de las ventas del -2%, ligeramente por debajo de

nuestra estimación -1,8%.

OPINIÓN:

Muy malos resultados tanto en términos cualitativos como

cuantitativos. La compañía continua “depurando” aspectos del anterior equipo directivo sin que se vean

punto de inflexión. Preocupante:

i) la evolución del book-to-bill ratio por la debilidad que implicara de

la cuenta de resultados futura;

ii) el incremento y elevado apalancamiento (DN/Ebitda 6,6x) que

contrasta con una situación de caja neta positiva por parte de sus más directos competidores. Este

punto, hará que vuelvan a surgir los rumores de una posible ampliación de capital.

iii) el bajo control de

los gastos. La acción debería reaccionar negativamente a estos resultados. Mantenemos la

recomendación de Vender y en breve plazo revisaremos el precio objetivo actual (9,56€/acc).

Fuente: Bankinter

ARCELOR MITTAL: análisis de sus resultados

Presenta resultados en línea con

expectativas pero recorta su guidance para el conjunto de 2015 y, suspende el dividendo.

Cifras

principales comparadas con el consenso de mercado (Bloomberg):

Ingresos: 15.600 M.$ (-22%);

Ebitda

1.350 M.$ (-29%) frente a 1.340 M.$;

Resultado neto de -711 M.$ como consecuencia del deterioro del

valor de sus inventarios de acero.

La compañía ha revisado a la baja su guidance de Ebitda para el año

2015 desde el rango 6.000 M.$/ 7.000 M.$ hasta un rango 5.200 M.$ / 5.400 M.$, inferior a la cifra de

5.500 M.$ esperada por el consenso. Además, la compañía recortará su planes de inversión desde

3.000 M.$ hasta 2.800 M.$ y, suspende el pago de dividendo en 2015.

OPINIÓN:

La rebaja de las

previsiones de beneficios se debe fundamentalmente a los bajos precios del acero exportado desde

China. Este efecto continuará lastrando los resultados de la compañía, cuya cotización se verá

penalizada en bolsa en las próximas jornadas.

Fuente: Bankinter

Deuda y más deuda

Fuente: expansion.com Jesús Sánchez Quiñones

En apenas cinco años el Banco Central nipón será el principal acreedor del estado japonés. De ahí a convertir esa deuda en perpetua y a tipo cero sólo hay un paso.

En el caso europeo todavía no estamos en esos niveles. Adicionalmente, aunque hay un banco central, coexisten tantos Tesoros como países miembros del euro. No obstante, de seguir la dinámica actual de incremento de la deuda pública y fuertes compras en aumento por parte del BCE, en algún momento se acabará planteando que este sistema no deja de ser una monetización de la deuda. Será difícil que el BCE reduzca su tenencia de bonos soberanos en algún momento cercano.

lunes, 2 de noviembre de 2015

SP500: resultados tercer trimestre

Con 340 de 500 compañías publicadas (68% del

total), el BPA medio ajustado arroja una caída de -2,8% vs. -3,50% ayer con 320 publicadas y frente a -

6,9% estimado para el total del S&P 500 antes del inicio de publicación de resultados.

El 73,5% de las

compañías han batido estimaciones, el 7,4% han presentado resultados en línea con las expectativas y

el 19,1% se han quedado por debajo de las estimaciones del consenso. La composición cualitativa

parece ir mejorando a medida que publican más compañías y la contracción del BPA medio parece

suavizarse.

Fuente: Bankinter

Beneficios empresariales e índices van de la mano

Fuente: Jorge Alarcón Inbestia.com

El afamado gestor Peter Lynch (10 lecciones de inversión de Peter Lynch) mencionó hace muchos años la íntima relación que existe entre beneficios empresariales y renta variable. Es cierto que a corto plazo el mercado es impredecible y puede haber una pequeña desconexión entre crecimiento de beneficios y crecimiento del índice o acción, pero a largo plazo la bolsa sigue la evolución de los beneficios empresariales

Mi consejo es tener presente este gráfico (iremos actualizando conforme se vayan publicando nuevos datos) ya que en Estados Unidos empiezan a aparecer algunos nubarrones en el terreno macroeconómico. Las valoraciones bursátiles son elevadas (Estados Unidos, una de las bolsas más caras del mundo), el sector industrial / manufacturero está experimentando una preocupante desaceleración (aquí, aquí y aquí) y parece que empieza el desapalancamiento bursátil que ha conducido al S&P 500 a máximos históricos (aquí).

PRIMARK: a toda máquina

Fuente: elpais.com

Primark no para de estrechar la distancia que la separa de los gigantes Inditex y H&M. Aunque a escala mundial factura la tercera parte ambos competidores, en España superó en 2014 a la cadena sueca con 972 millones de ventas frente a los 600 millones de H&M. La facturación del grupo irlandés supuso un aumento del 36% con respecto al 2013. Esto empieza a inquietar a los rivales. No solo a H&M, que ve como le arrebata mercado, también a Inditex en su propia tierra. Pese a que facturó 3.442 millones de euros en España el año pasado, eso solo fue un 3% más que en el año anterior: un impulso mucho menor si se lo compara con el de su rival irlandés. Además, mientras Primark no paró de abrir tiendas, Inditex cerró un centenar de las suyas mientras abrió más de 1.700 en el mundo entre 2010 y 2015.

Artículo completo:

economia.elpais.com/economia/2015/10/30/actualidad/1446204815_839851.html?rel=lom

BANCO SANTANDER: todas las cifras

Fuente: capitalbolsa.com

Los analistas de Kepler Cheuvreux recomiendan mantener los títulos del Banco Santander fijando un precio objetivo en los 6,50 euros.

BANCOS GRIEGOS: agujero de 14.400 millones

Fuente: elpais.com

La cifra final es enorme: 14.400 millones es algo más del 8% del PIB de Grecia. Pero a la vez esos números son muy inferiores a los 25.000 millones que dejaron aparcados para los bancos la troika y Atenas cuando pactaron el salvavidas griego, en julio.

El tiempo apremia. El BCE exige a las entidades que presenten sus planes para reforzar su capital el próximo viernes. El Parlamento griego debe aprobar hoy la ley de recapitalización bancaria. El problema bancario tiene que estar completamente resuelto antes del 31 de diciembre. De lo contrario, a Grecia se le aplicarían las nuevas reglas europeas relativas a los rescates financieros, que obligan a aplicar quitas a los accionistas, acreedores e incluso depositantes de los bancos si hay ayudas públicas de por medio.

Artículo completo:

economia.elpais.com/economia/2015/10/31/actualidad/1446287556_805744.html

El BCE confía en que las entidades conseguirán los fondos necesarios para el

escenario central mediante ampliaciones de capital y emisiones de bonos convertibles, mientras que la

cantidad adicional (10.000 M€) para soportar un escenario adverso sería suscrito por el FHEF (Fondo

heleno de estabilidad financiera). Cabe destacar que a pesar de que las cantidades anunciadas son

sustancialmente inferiores a lo esperado por el mercado de capitales, los planes de ampliación de

capital implicarán un reto importante y un efecto dilución de los accionistas considerable ya que las

cantidades necesarias para el escenario adverso son sustancialmente superiores a la capitalización

bursátil de las entidades.

La capitalización bursátil de los principales bancos griegos con precios de

cierre del viernes pasado es la siguiente: Banco del Pireo (565,9 M€), Banco Nacional de Grecia (2.390

M€), Alpha Bank (1.460 M€) y Eurobank (454,7 M€).

Fuente: Bankinter

Suscribirse a:

Entradas (Atom)