Fuente: invertiryespecular.com

Este blog nació en enero de 2014. Se trata de una selección de artículos de inversión muy interesantes. Agradecemos el trabajo de los autores e intentamos su difusión.

Páginas

- Página principal

- La cartera de Warren Buffett y estadisticas

- Sistemas de inversión/pautas estacionales

- Qué han hecho las bolsas en periodo de guerra

- Estadísticas SP500 y DOW JONES por días de la semana y meses. Otras pautas

- SP500: todas las estadisticas anuales/trimestrales/ciclos

- Bolsa española: historia y estadisticas

- ORO/HUI: pautas estacionales por días de la semana. Otras estadísticas

- Capitalización/ponderación de las bolsas mundiales

- Indices de materias primas (CRB, etc)

- Estadísticas y curiosidades

- Frases a tener muy en cuenta

- Paramés, resultados

- Consejos sobre inversión y finanzas personales, por D.Muthukrishnan

- Fundamentales empresas EEUU/Europa

- Bitcoin

jueves, 29 de octubre de 2015

miércoles, 28 de octubre de 2015

SP500: resultados tercer trimestre

Con 226 de 500 compañías publicadas (45,2% del total), el BPA medio arroja -4,19% vs -6,9% estimado para el total del S&P 500 antes del inicio de publicación de resultados. El 71,7% de las compañías han batido estimaciones, el 7,5% en línea y el restante 208% han quedado por debajo. Esta composición parece más bien buena, pero conviene tenerpresente que se espera un retroceso del BPA medio para el 3T, algo seguramente sucederá, aunque en menor medida de lo esperado.

Fuente: Bankinter

SP500: pauta estacional de la volatilidad

Fuente: Jose Luis Cárpatos estrategiasdeinversion.com

Fuente: ispyetf.wordpress.com/tag/vix-seasonality/

Como ven, la volatilidad tiende a tener un nivel medio alto a primeros de año, a partir de abril tiende a bajar, a partir de julio a subir mucho, y suele alcanzar picos altos a primeros de octubre, para luego bajar de forma constante hasta cerca de finales de año donde empieza a repuntar de nuevo.

Vean como se cumplió a la perfección en 2014.

Y en 2015, no tan perfecto, pero no va mal

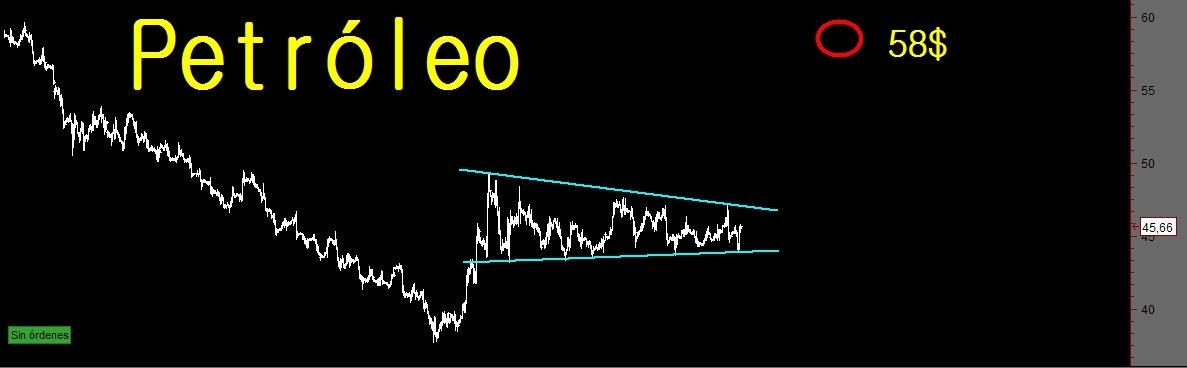

PETRÓLEO: consecuencias

FMI alerta de que en 5 años Arabia Saudita quebrará, si el precio del petróleo sigue tan bajo.

Fuente: Jose Luis Cárpatos estrategiasdeinversion.com

BANCOS GRIEGOS: actualización

Probablemente resultados mejores de lo esperado del test de estrés del BCE.

Las últimas estimaciones apuntan unas necesidades de recapitalización inferiores a las estimaciones iniciales, que eran de unos 25.000M€. El Gobierno estima que la cifra será inferior y, los principales bancos griegos estiman que el test de estrés del BCE que se publicará este sábado 31/10, podría identificar unas necesidades de recapitalización en el entorno de 5.000M€.

OPINIÓN:

De suceder así, sería una buena noticia para los bancos europeos, desde una perspectiva de conjunto, porque estaría indicando que las presiones del BCE para que el sector se recapitalice empiezan a decaer, incluso en Grecia, donde los bancos atraviesan por una situación límite en cuanto a la calidad de los activos.

Probablemente el BCE esté realizando una evaluación menos exigente de los activos, en el contexto de su propio programa de compra de activos (PSPP), el cual probablemente será extendido tanto cualitativa como cuantitativamente.

Fuente: Bankinter

viernes, 23 de octubre de 2015

JP Morgan ve la caída de las materias primas casi agotada

Fuente: Daniel Yebra eleconomista.es

"Las caídas que han sufrido las materias primas en los últimos meses ya son similares a las de las anteriores crisis por lo que están más cerca de finalizar". Esta es la principal razón por la que los recursos básicos podrían cambiar de tendencia en las próximas semanas según explicó este jueves Manuel Arroyo, director de estrategia de JP Morgan Asset Management en España y Portugal.

Desde máximos de 2014, el barril de petróleo Brent se ha desplomado un 60%. En 2008, lo hizo un 70% y en 1998, la última gran crisis de los emergentes, llegó a caer un 60% desde los máximos del año anterior. "Eso sí, no conocemos aún el suelo", puntualizó el analista, quien aclaró que, aunque en estos momentos el comportamiento de las materias primas "está más condicionado por las mercados financieros que por la demanda y la oferta de las mismas", la incertidumbre sobre el crecimiento de la economía de China, el mayor demandante de estos recursos del mundo, sigue vigente después "del superciclo protagonizado por el gigante asiático en los últimos años".

Según los datos recogidos por JP Morgan Asset Management en su informe de perspectivas para el cuarto trimestre de 2015, el año pasado, China acaparó el 12% del consumo total de petróleo en el mundo, el 50 % del de cobre o el 60% del de hierro.

jueves, 22 de octubre de 2015

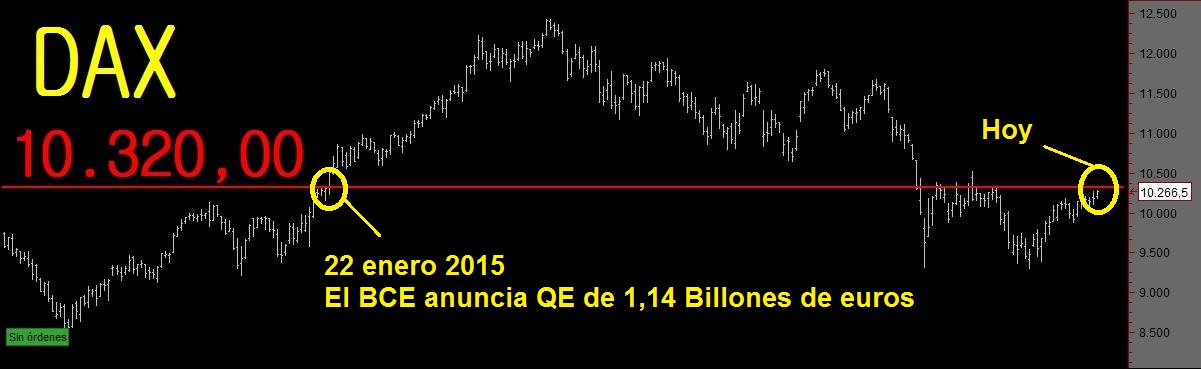

QE no es sinónimo de subidas

Fuente: @BolsacomTrading

Aquí la prueba : un QE del BCE inyectando 1,14 Billones € hasta septiembre 2016, no significa subidas en bolsa.

miércoles, 21 de octubre de 2015

IBERDROLA: resultados tercer trimestre

Fuente: Bankinter

Buenos resultados 9M’15.- Principales cifras comparadas con el consenso mercado (Reuters):

-Ingresos 23.689,6M€ (+6,7%), Margen Bruto 9.523,9(+6,3%),

-EBITDA 5430.7M€ (+5,8%) y 5.419M€ estimado;

-EBIT 3.027,7M€ (+1,1%),

-BNA 1.919,7M€(+7,8%) y 1.904M€ estimado.

-Deuda Financiera Neta: 26.159M€ vs 25.619M€ a Dic’14. Así, el ratio DN/FFPP: 69,7% (vs 71,7% a Dic’14).

La producción total se sitúa 102.491 GWh (-1,6%). Las inversiones alcanzan 2.095,7M€ y se han concentrado en el Negocio de Redes y en Renovables. La compañía mantiene el objetivo de pago de dividendo de 0,27€, en líneas con nuestra estimación (yield +4,3%)

.

OPINIÓN:

Se trata de unas cuentas sólidas con una buena evolución de todos los negocios si bien el Liberalizado sigue sufriendo los mayores costes de aprovisionamiento por el distinto mix degeneración consecuencia de la menor hidraulicidad de este año en España. A nivel de EBITDA, el negocio de Renovables sigue siendo el que más crece (+22% a 1.126M€) ya que la menor producción se ha compensado con una recuperación de los precios; el Regulado se ha frenado (+8% a 2.684M€) y el Liberalizado sigue penalizado, como hemos explicado, si bien ha recuperado respecto a trimestres anteriores (-8% a 1.735M€). La partida de Amortizaciones aumenta +11,7% (por el impacto del tipo de cambio, de nuevos activos puestos en explotación y de la amortización de nuevos desarrollos informáticos) lo que frena el resultado a nivel de EBIT. No obstante, después, un mejor resultado financiero (el coste financiero se sitúa en 4,10%, 38 p.b. por debajo del acumulado a sept’14) y el descenso del gasto por impuestos (por la bajada de la tasa fiscal) empujan al BNA que sube +7,8% a/a.

En definitiva, los resultados son positivos y permiten a la compañía alcanzar sus perspectivas para 2016, con un año de antelación, por lo que nos reafirmamos en nuestra recomendación de Comprar. Por otro lado, esperan cerrar la operación con UIL en el último trimestre del año.

martes, 20 de octubre de 2015

TALGO: actualización

Arabia Saudí se puede ver obligada a retrasar pagos a varios

proveedores del Sector Público, por el impacto en sus cuentas de la caída en el precio del petróleo, ya

que supone cerca del 80% de sus ingresos fiscales. En este contexto el Gobierno podría retrasar la

puesta en marcha de nuevas inversiones, retrasar los pagos a las compañías adjudicatarias de los

contratos o renegociar a la baja e incluso cancelar proyectos en curso.

Talgo es un proveedor directo del Gobierno saudita por lo que se ve directamente afectado por la noticia. La compañía desarrolla cerca

del 40% de sus contratos en Arabia Saudí, concretamente en el proyecto AVE Medina -La Meca.

Además, cerca del 30% lo desarrolla a su vez en Kazajistán, país también altamente dependiente del

precio del petróleo y que podría realizar anuncios similares próximos.

Aplicamos un descuento en un:

- escenario severo de -20%, tanto en Arabia Saudí como

en Kazajistán, lo que resultaría en un Precio Objetivo de 4,6€/acc.

-Para un escenario central aplicamos

un descuento de -15%, que resultaría en un Precio Objetivo de 5,5€/acc, y

- en un escenario favorable de -

10% que resultaría en un Precio Objetivo de 6,5/acc.

A finales de julio publicamos una nota ante un

cambio sobrevenido de circunstancias, básicamente la caída en el precio del petróleo, que no se

contemplaban en el momento de su salida a bolsa y que después se han ido poniendo de manifiesto.

Precio del petróleo

Fuente: Bankinter

La agencia de calificación crediticia Moody's ha revisado a la baja su previsión de

precios para el barril de petróleo en los dos próximos años como consecuencia del exceso de oferta y el

debilitamiento de la demanda. Para el Brent estima se sitúe en :

2016 en 53$/brr (vs 57$/brr estimados

previamente).

Para 2017 será 60$/brr (vs 65$/brr anterior).

En el caso del Texas, espera para 2016 un

precio de 48$/brr (vs 52$/brr anterior) y para 2017 los 55$/brr (vs 60$/brr anterior).

Para finales de esta

década, apuntan a que el equilibrio entre oferta y demanda se alcanzará en unos 75$/brr para el Brent

y 70$/brr para WTI.

OPINIÓN:

Estas estimaciones están muy en línea con nuestro escenario de

cotización:

i) Brent: 55$/brr 2016; 70$/brr 2017; 75$/brr 2018; 80$/brr 2019 y 85$/brr

2020;

ii) Escenario precio de gas (Henry Hub) 2,8$/Mbtu 2016; 3$/Mbtu 2017; 3,2$/Mbtu 2018;

3,3$/Mbtu 2019 y 3,5$/Mbtu 2020.

iii) Escenario márgenes de refino: 6$/brr 2016; 5$/brr 2017; 4$/brr;

2018; 4$/brr 2019 y 3,5$/brr 2020).

EDF (Cierre: 17,22€; Var. Día: -1,3%): Venta

ENAGAS: resultados tercer trimestre

Fuente: Bankinter

Rdos. 9M’15 algo flojos a nivel operativo.-

Cifras principales (nueve meses acumulados) comparadas con el consenso del mercado (Bloomberg):

-Ingresos de actividades reguladas 873,9M€ (-3,1%);

-Otros ingresos (resto de actividades) 46,9M€

(+67,6%);

-EBITDA 684,9M€ (-6,6%) con EBITDA 3T’15 226,1M€ vs 231,5M€ estimado;

-EBIT 467,6M€

(-5,8%);

-BNA 312,7M€ (+1,5%).

-Posición de Deuda Neta 4.051,7M€ (1,73x FFPP, 4,4x EBITDA) vs

4.059,1M€ en Dic.’14.

-Las inversiones del período ascendieron a 409,5M€ (157M€ en España y resto

internacional).

OPINIÓN:

La caída de los ingresos se ha suavizado respecto a trimestres anteriores

dado que el impacto de la reforma regulatoria (59,6M€ este año) se va diluyendo y porque la misma

entró en vigor en el 3T’14 por lo que la base de comparación se va normalizando. Por otro lado, los

gastos operativos aumentan +19,9% por un cambio en determinados criterios de contabilización de

filiales (sin este efecto el incremento sería de +7,2%) y por el aumento de los gastos de personal. El

descenso de los Ingresos (-1,0%) y el incremento de los Gastos Operativos se compensa a medida que se

avanza en la P&G con unas menores Amortizaciones (-8,2%) gracias a la extensión de la vida útil de

determinados activos de transporte, a unos menores Costes Financieros (-69,4M€ vs -78,3M€ en

9M’14, -11%, ya que el coste medio de la deuda cae de 3,1% a 2,8%), una mayor aportación de los

Resultados por Puesta en Equivalencia (compañías participadas, pero no controladas: 27,4M€ vs

17,1M€ en 9M’14, +60%) y una carga fiscal más ligera (al reducirse el Impuesto Sobre Sociedades

desde 30% hasta 28%), lo que permite que al final el BNA ofrezca una tasa de variación ligeramente

positiva (+1,5%).

Los resultados han sido algo más débiles de lo previsto si bien están en línea con la

consecución de los objetivos de la compañía para el conjunto del año (crecimiento del BNA de +0,5%,

inversiones de 430M€ y Deuda Neta de 4.240M€).

jueves, 15 de octubre de 2015

Otro timo: las recomendaciones

Fuente: @BolsacomTrading

Citigroup sube precio objetivo Inditex hasta 37€. Recomienda comprar.

Hoy (13 octubre) Citigroup es el mayor vendedor de Inditex.

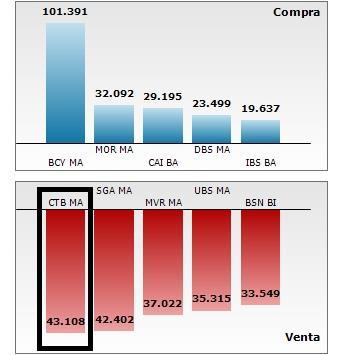

Bolsa española: menos transparente

Fuente: @BolsacomTrading

El mercado español se vuelve ciego.Con la nueva normativa ya no se podrá ver quién compra y quién vende.

miércoles, 14 de octubre de 2015

EEUU: una de las razones por la que el cuatro trimestre suele ser rentable

Fuente: Bloomberg invertiryespecular.com

martes, 13 de octubre de 2015

EEUU: con beneficios a la baja las bolsas no suben

Fuente: gurusblog.com/archives/resultados-del-tercer-trimestre-bolsa/11/10/2015/

Las previsiones para los resultados que publicarán las compañías en los EEUU para este tercer trimestre apuntan a una caída media de los resultados del 5,5%. La caída podría quedarse en un 2,2% si consideramos que por regla general en los últimos trimestres la realidad ha sido mejor que la estimación.

Para este tercer trimestre un total de 108 compañías del S&P 500 han dado guía de resultados para el tercer trimestre. De estas 108 compañías, el 70% han previsto una caída en los resultados.

No hace mucho, el 30 de junio, los analistas esperaban que en el cuarto trimestre del 2015 las empresas aumentaran sus beneficios en un 4,3%. Hoy para el cuarto trimestre ya están esperando una caída de los resultados del -0,4%.

Leído en invertiryespecular.com

lunes, 12 de octubre de 2015

FERRARI: sale a bolsa en EEUU

La firma automovilística Ferrari, de la que Fiat Chrysler Automobiles (FCA) posee el 90% del capital (resto 10% Piero Ferrari), ha lanzado una oferta pública inicial de acciones para su salida a la Bolsa de Nueva York, según ha anunciado esta mañana la compañía matriz.

FCA espera desprenderse con esta operación de casi 17,2 millones de acciones de Ferrari, equivalentes al 10% del capital de la marca del Cavallino Rampante.FCA puede obtener entre 800 y 900 millones de dólares con esta colocación en bolsa.

El precio de la oferta pública de acciones oscilará entre los 48 y los 52 dólares por título, lo que supone valorar el gigante automovilístico italiano entre 9.065 y 9.820 millones de dólares.

Tras esta operación, FCA se quedará con el 80% del capital de Ferrari, pero espera repartirlo entre sus accionistas a principios de 2016. El objetivo de esta operación es contribuir a la separación de Ferrari de FCA.

La comunicación no precisa la fecha en la que se producirá la salida a bolsa, pero se calcula que será el 21 de octubre, según fuentes del mercado.Los títulos del fabricante de autos de lujo cotizarán en la Bolsa de Nueva York (NYSE) con el símbolo de RACE.

E.ON y RWE: mejores noticias

Fuente: Bankinter

Su cotización subió ayer con fuerza (E.ON +5%, RWE +9%) a la luz de la

publicación de los tests de estrés sobre las provisiones nucleares. El Ministerio de Economía publicó el

resultado de los mismos el sábado pasado y la conclusión es que los 38.300M€ provisionados son

suficientes. La auditora encargada hizo un ejercicio con seis escenarios diferentes en función de la

evolución de los tipos de interés y del crecimiento de los costes y el resultado es que las provisiones

necesarias variarían entre 25.000 y 77.000M€.

OPINIÓN:

Se trata de una noticia muy positiva para las

eléctricas alemanas ya que elimina la incertidumbre que había al respecto (desde el mes pasado se

viene hablando de la necesidad de 30.000M€ en nuevas provisiones) y porque el resultado supone que

sus balances están saneados (se descartan así posibles ampliaciones de capital y/o recorte del

dividendo). Es cierto que si se diera el peor escenario, 77.000M€, todavía faltarían unos 36.000M€ por

provisionar pero el M. de Economía quitó importancia a dicha posibilidad y señaló que los activos

combinados de las compañías afectadas suman 83.000M€ por lo que, incluso en ese escenario, las

empresas podrían cumplir con sus obligaciones sin que los ciudadanos se vieran afectados (vía mayores

impuestos). Una vez aclarado este asunto, como primer paso, recuperamos la recomendación que

cambiamos hace un mes: E.ON mejora desde Vender hasta Neutral si bien RWE permanece en

Vender.

DOW JONES: el 47% de los años sube doble dígito

La esencia del mercado está en esta tabla. Está representado lo que gana o pierde el Dow Jones desde 1901, 114 años nada menos.

Como vemos, 40 años del total son bajistas. 74 alcistas. Y de esos 74 alcistas 54 de ganancias de doble dígito, que es el resultado de todos los posibles más frecuente.

Desastres como el del 2008 son muy poco frecuentes. Aparecieron en 1903, 1907, 1914, 1917, estos dos últimos en plena I Guerra Mundial, 1920, 1930, 1931, 1937, estos tres últimos tras el crash del 29, 1974 y el ya conocido 2008.

Fuente de la tabla:

Fuente: Jose Luis Cárpatos estrategiasdeinversion.com

sábado, 10 de octubre de 2015

jueves, 8 de octubre de 2015

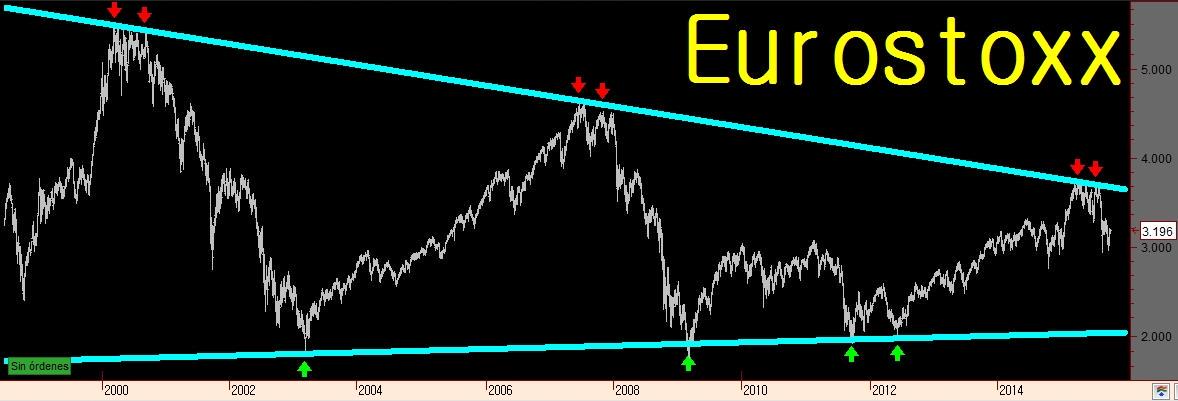

V.Alvargonzález: China+bolsa europea+bonos corporativos europeos

Fuente: Victor Alvargonzález eleconomista.es

El mercado de Shanghai -aunque sería más adecuado llamarlo "casino"- sería uno de los más beneficiados. Afortunadamente el rebote también sería potente en sitios mucho más serios -y atractivos como inversión-, como creo son las bolsas europeas. También la española, pero esa solo para quien tenga estómago para mantenerse impertérrito durante el próximo proceso electoral y apuesta por la victoria de una alternativa (coalición) moderada.

En general las bolsas europeas cumplen los requisitos de la experiencia histórica y del atractivo inversor. Cierto: el Eurostoxx 600 es el índice que mejor lo ha hecho este año. Pero también lo es que ha recibido lo suyo durante la corrección. Decía Keynes que el mercado es como un concurso de belleza: "no gana la más guapa, sino la que más votos obtiene". En otras palabras: nos puede gustar mucho un activo, sector o país, pero como a la mayoría de los inversores les guste otro, el que sube es ese. Es muy importante identificar lo que los ingleses llaman los darlings (los "queridos") del mercado. Son los activos, "de moda", que, precisamente por estar de moda, no suelen estar baratos. Miren sino el DAX alemán, que ha llegado a estar un 20% arriba en el año.

Las correcciones vienen de cine para comprar moda en rebajas. Y, a tenor de cómo estaban las cosas antes de que la gente se diera cuenta de que algo olía mal en China, Europa y sus bonos están de moda. Y con toda lógica. Los bonos, porque Europa, que ya era territorio desinflacionista, puede pasar a ser territorio directamente deflacionista gracias al impacto en precios que van a tener las importaciones que vienen de China y emergentes. En cuanto a la renta variable, está muy bien de precio (PER 14, dividendo 3%), se apoya en una política monetaria híper laxa y la economía subyacente tiene perspectivas de salir del estancamiento.

Cuando caen las bolsas se produce un cierto contagio hacia los bonos corporativos que no sean de máxima calidad crediticia (que están más correlacionados con la deuda soberana). Pero, tarde o temprano, impera la lógica y, con ella, la valoración. Y no es lógico que caiga el precio de un bono de una empresa europea solvente porque se reduzcan las perspectivas de crecimiento en China. Lo es que lo refleje la cotización de las acciones de empresas que exportan a China o emergentes, pero en los bonos lo que importa es el pago de intereses y principal.

Esa correlación supone una oportunidad para comprar un activo al que le beneficia un entorno de baja -posiblemente negativa- inflación como es el europeo, donde, además, veremos mejora de calificaciones crediticias. La actividad económica y unos mejores ratios de endeudamiento empresarial juegan a su favor. Es más: utilizando fondos de inversión tenemos liquidez y diversificación por emisores y vencimientos. También se cumple la condición del péndulo: han caído mucho menos que las acciones -hablamos de bonos con grado de inversión-, pero se ha notado. También debería de notarse cuando el péndulo vuelva al otro lado.

OHL: ampliación

Fuente: Bankinter

OHL amplía capital en 1.000 M.€ con un fuerte

descuento y un efecto dilutivo sobre el BPA que podría alcanzar el 50% en el corto plazo. OHL

ampliará capital por importe de 999 M.€, mediante la emisión de 199 millones de acciones nuevas (2

nuevas acciones por cada acción antigua) a un precio de 5,02€ por cada acción nueva. Este precio

implica un descuento de -62% sobre el precio de cierre del miércoles y -35% sobre TERP, es decir,

excluyendo el precio de los derechos de suscripción preferente, cuyo valor teórico considerando dicho

cierre ascendería a 7,7€. Se trata de un descuento superior al que se aplicó en operaciones comparables

como la ampliación de capital de FCC en 2014 y al que estimaba el mercado (en el entorno de -30%). La

ampliación tiene derecho de suscripción preferente para los actuales accionistas, de forma que a cada

acción existente le corresponderá un derecho de suscripción preferente y será necesario 1 derecho de

suscripción preferente para suscribir 2 acciones nuevas. Los derechos de suscripción preferente

cotizarán entre el 9 y el 23 de octubre. La compañía destinará 632 M.€ de la ampliación a reducir deuda

y 340 M.€ a la inversión en nuevas concesiones, por lo que su deuda neta total se reduciría hasta 5.000

M.€ (equivalente a 4,4x Ebitda) y la deuda neta con recurso bajaría hasta 600 M.€.

OPINIÓN:

La

ampliación de capital tiene el efecto positivo de la reducción de deuda, que mejora el perfil de riesgo de

la compañía e implicará un ahorro en costes financieros que podría ascender a un importe estimado de

45 M.€ anuales, que se irá incrementando a medida que la compañía consiga refinanciar sus

préstamos con menores costes. Este ahorro de costes financieros elevaría el beneficio neto estimado

para el año 2016 en un rango +10%/+15%, incremento que no se vería reflejado en el beneficio por acción debido a que el número de acciones se triplica con la ampliación de capital.En consecuencia, el efecto dilutivo en términos de BPA (que podría alcanzar el 50% en el corto plazo en

una estimación preliminar), el elevado perfil de riesgo de la entidad debido a su exposición a México y

el riesgo derivado de los litigios en ese país, la limitada visibilidad de los ingresos y flujos de caja de sus

proyectos en Arabia Saudí y Argelia y el significativo descuento con el que se emiten las nueva acciones

deberían suponer una presión bajista para la cotización en las próximas jornadas.

DEUTSCHE BANK: pérdidas récord

Fuente: Bankinter

El banco estima unas pérdidas (antes de

impuestos) de 6.200 M€ en el 3T´15. La fuerte revisión a la baja en las expectativas se debe a

deterioros de valor en su división de banca de inversión (Corporate banking & securities) y a la caída de

valor en su participada china Hua Xia bank donde el banco mantiene una participación del 19,99%.

OPINIÓN:

Las pérdidas anunciadas por el banco ascienden a 4.800 M€ después de impuestos y superan

ampliamente las previsiones de beneficios para el conjunto del año que se encuentran en torno a

4.000 M€, por lo que probablemente el banco tendrá que revisar a la baja su política de dividendos y

acelerar la venta de activos para mantener las ratios de capital en línea con las exigencias del

regulador y de los mercados de capitales. En este sentido cabe destacar que tras las pérdidas

anunciadas, la ratio de solvencia descendería hasta el 11,0% desde el 11,4% en el 2T´15. En

consecuencia, revisamos a la baja nuestra recomendación sobre el valor desde Comprar a Neutral ya

que consideramos que los múltiplos de valoración del banco son de los más bajos del sector (P/VC de

0,5 x) y el plan estratégico del banco es ambicioso pero el flujo de noticias continúa siendo negativo y

el riesgo legal elevado.

martes, 6 de octubre de 2015

El precio de la electricidad en Alemania

Fuente: Rachel Morison bloomberg.com

Chancellor Angela Merkel cemented Germany’s shift toward an economy powered by renewable energy in 2010 with her “Energiewende” plan. One result has been a seemingly unstoppable decline in wholesale electricity prices, which tumbled to a 12-year low on august 24th.

Wind and solar power have surged under Germany’s plan to get as much as 60 percent of its power from renewables by 2035, compared with 28 percent now. The switch is hurting utilities RWE AG and EON SE, the worst performers this year on Germany’s DAX stock index, as margins at their coal and gas-fired plants get squeezed because cheaper green power gets priority to the grid.

Artículo completo:

www.bloomberg.com/news/articles/2015-08-25/why-do-germany-s-electricity-prices-keep-falling-

jueves, 1 de octubre de 2015

ENCE: atractiva

Fuente: capitalbolsa.com

Los analistas de Kepler Cheuvreux recomiendan comprar Ence con un precio objetivo de 4,66 euros, y consideran que es un valor con un muy atractivo ratio rentabilidad/riesgo.

Publicamos las estimaciones de estos analistas sobre los resultados de Ence en los próximos ejercicios, así como los principales ratios fundamentales de referencia.

Suscribirse a:

Entradas (Atom)