Este blog nació en enero de 2014. Se trata de una selección de artículos de inversión muy interesantes. Agradecemos el trabajo de los autores e intentamos su difusión.

Páginas

- Página principal

- La cartera de Warren Buffett y estadisticas

- Sistemas de inversión/pautas estacionales

- Qué han hecho las bolsas en periodo de guerra

- Estadísticas SP500 y DOW JONES por días de la semana y meses. Otras pautas

- SP500: todas las estadisticas anuales/trimestrales/ciclos

- Bolsa española: historia y estadisticas

- ORO/HUI: pautas estacionales por días de la semana. Otras estadísticas

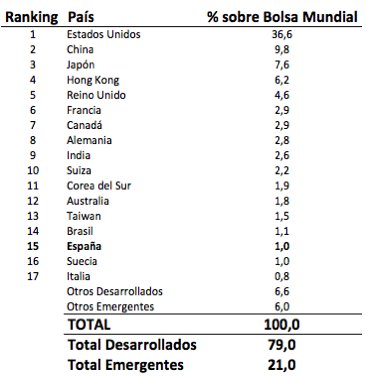

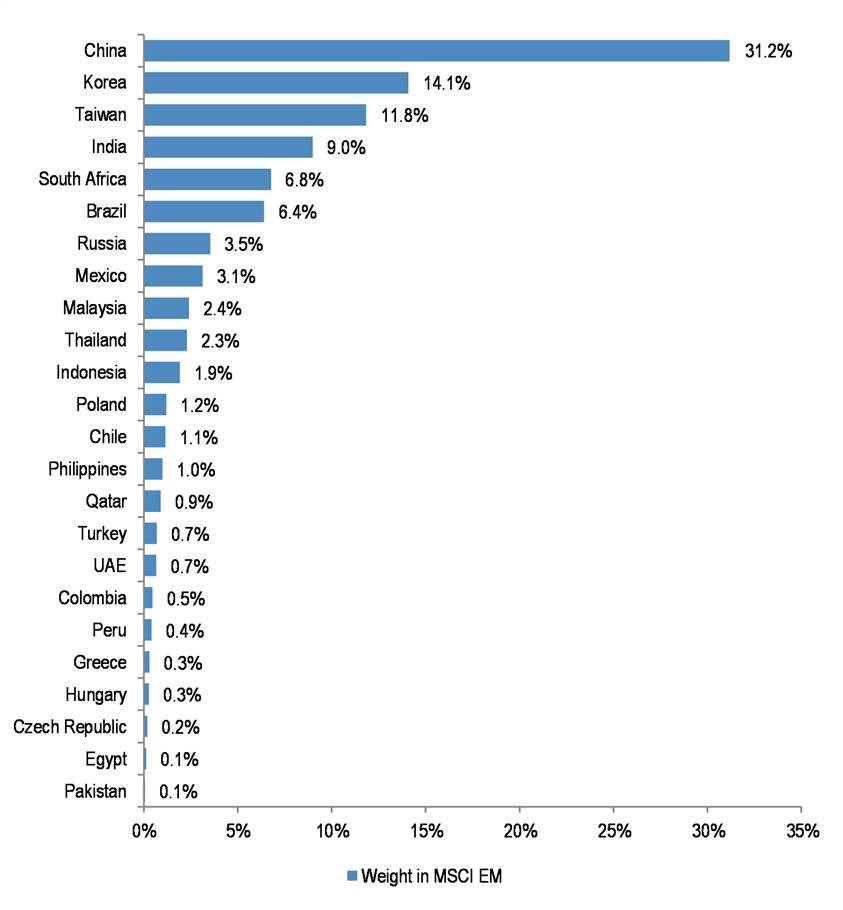

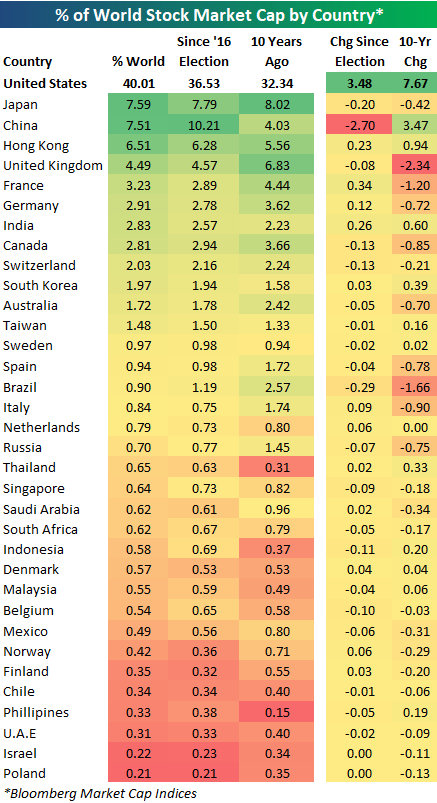

- Capitalización/ponderación de las bolsas mundiales

- Indices de materias primas (CRB, etc)

- Estadísticas y curiosidades

- Frases a tener muy en cuenta

- Paramés, resultados

- Consejos sobre inversión y finanzas personales, por D.Muthukrishnan

- Fundamentales empresas EEUU/Europa

- Bitcoin

martes, 28 de agosto de 2018

miércoles, 22 de agosto de 2018

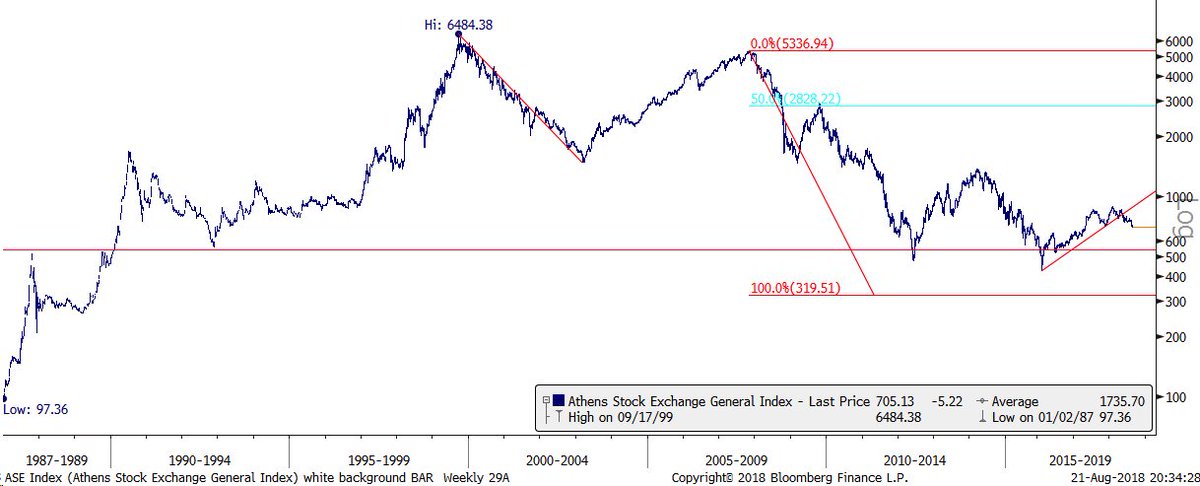

Bolsa de Grecia: ¿Otra gran corrección a la vista?

Greece next leg down probably already under way

Exiting bailout is a bit like Ratings upgrade - A contrarian.

@Sunchartist

Hace 2 horas

martes, 21 de agosto de 2018

Ojo a las comisiones de un fondo

If you've invested $1,000 with Buffett in 1965 would currently hold a nest egg of $4.3 million. However, if Berkshire had been a hedge fund charging 2 & 20, that $4.3 million would have accrued $300K to the investor with a stunning $4 million to the manager.-Terry Smith in 2010.

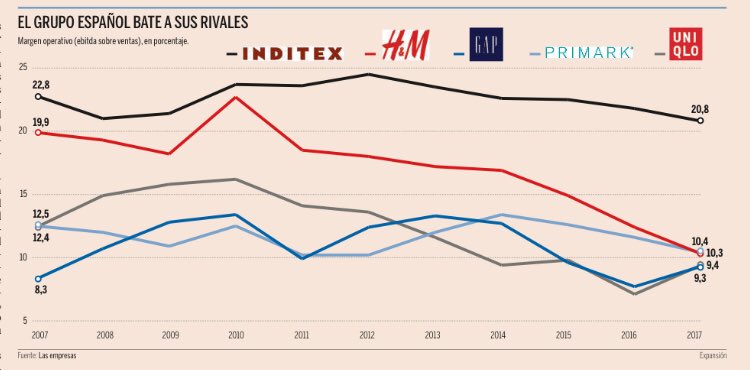

Inditex dobla en margen a su competencia

Tres semanas desde que detecta una tendencia hasta que tiene a la venta prendas que responden a ella en cualquier lugar del mundo ==> menor stock ==> mayores margenes.

Fuente: @TomeuRamon

jueves, 16 de agosto de 2018

martes, 14 de agosto de 2018

Día vale cero ¿?

En 2018 estimo que su EBIT será de 112 millones de euros, seguirá perdiendo Circulante Operativo y no generará suficientes recursos para amortizar su Deuda Financiera, pagar Dividendos y seguir gastando Capex al nivel de los últimos años (+300 millones de euros).

Cotiza a 2,04 euros, pero su valor en la situación actual y sin un plan de viabilidad que indique nuevas expectativas es de 0 euros, por no decir negativo.

Estimo un cierre de ejercicio 2018 con un descenso en Ventas del 11,46% respecto a 2017 y un Resultado de Explotación (Ebit) de 111,86 millones de euros (-54.7% s/ 2017). Estos resultados, para una compañía que gasta en Capex más de 300 millones de euros año y tiene una Deuda Financiera Neta de 1.230,3 millones, son demoledores.

A fecha 3 de agosto de 2018, hay posiciones cortas declaradas en DIA del 18,69% y es porque no se creen las proyecciones financieras y resultados que venían expresando sus administradores. Por un lado, no se creen que se mantenga ni la exigua rentabilidad actual del negocio (riesgo país en Brasil y Argentina, la entrada de Mercadona en Portugal y la presión de sus competidores naturales Mercadona, LIDL y ALDI). Por otro lado, ven otros riesgos no asumidos ni provisionados.

www.desdemiatalaya.com

martes, 7 de agosto de 2018

lunes, 6 de agosto de 2018

Buffett y el valor de una acción

Finanzas.com

Warren Buffett es el inversor más famoso del mundo y el padre de la teoría de inversión en valor. Su filosofía no puede ser más sencilla, y a la vez más complicada. Buscar empresas de calidad pero siempre a precios bajos, es decir, descubrir el oro allá donde el mercado solo ve cenizas. Se han escrito ríos de tinta sobre esta metodología de inversión, tan fácil de explicar y tan complicada de ejecutar. A modo resumen, el libro 'Aprenda a invertir como Warren Buffett' de la editorial Plan B ofrece la cinco reglas para invertir en valor.

1.- Piense como el dueño

"Cuando compro una acción, me imagino que estoy comprando una empresa entera, como si estuviera comprando una tienda en una calle céntrica." Si compras una tienda quieres saber todo acerca de ella. ¿Qué productos vende la tienda? ¿Qué tan constantes son sus ventas? ¿Qué competidores tiene la tienda y qué la distingue de ellos? ¿Qué podría ser lo más preocupante de ser dueño de una tienda como esta?", dice el Oráculo de Omaha según lo J.Train en su libro 'The Midas Touch'.

Tal vez suena simple, pero este es el enfoque que Warren Buffett aplica sobre las decisiones de sus inversiones. ¿La empresa da suficientes ganancias con los medios disponibles o hay otras empresas que me pueden reportar aún más ganancias? Para Buffett no hay diferencia entre comprar una empresa entera, o comprar acciones. En ambos casos se convierte en propietario, por lo que todas las decisiones tienen que tomarse desde esta perspectiva. Y a partir de aquí, se construyen todos los principios archiconocidos de la filosofía 'value'. Comprar una empresa que se entienda, con beneficios sostenidos, de una buena eentabilidad sobre fondos propios, pocas deudas, buena gerencia, y lo más importante, las acciones tienen que ser muy baratas.

2.- Invierta siempre a largo plazo

Buffett no entiende de prisas, y de hecho, una de las características que mejor lo definen es la inversor paciente. Compra acciones de 'buenas empresas' a precios bajos y después mantiene estas acciones en su cartera hasta que llegan a un buen precio. Algunas empresas llevan en su poder una decena de años. Cuando algunos inversores han pedido consejos a Buffett, él les ha indicado principalmente la importancia de la paciencia.

Así ve las cosas el inversor según lo expuso en el informe de Berkshire Hathaway de 1996. "La meta como inversor simplemente debería ser comprar, a precios racionales, una parte de interés en un negocio que es fácil de entender, donde las ganancias están virtualmente seguras de estar materialmente más altas dentro de cinco, diez o veinte años. De esta manera, encuentro a pocas personas que se miden en estos estándares, entonces es cuando encuentras estas cualidades, y por lo tanto deberías comprar una significante cantidad de acciones. También tienes que resistir la tentación de dejar tus reglas atrás. Si no quieres tener una acción durante diez años, ni pienses en tenerla diez minutos. Construye una cartera de empresas de las cuales sus ganancias aumenten en diez años, y de la misma manera va a comportarse el valor de mercado de tu cartera".

3.- Ignorar al mercado

Buffett ha reconocido en más de una ocasión que su gran maestro fue Benjamin Graham, autor del libro 'El inversor inteligente', en el que exponía ideas como esta. "El inversor de acciones no hace lo correcto ni lo incorrecto porque otros están de acuerdo o en desacuerdo con él; él hace lo correcto porque su análisis es correcto". La idea que subyace bajo este principio es muy simple y pasa por ignorar completamente al mercado, especialmente cuando éste se ha metido en una dinámica de hacer locuras.

"El inversor que se preocupa indebidamente por cambios injustificados de las acciones de su empresa esta perversamente transformando su ventaja básica en una desventaja básica," [...] "Este hombre estaría mejor si sus acciones no tuvieran ninguna cotización en el mercado. De esta manera, estaría a salvo de la angustia mental, causada por las equivocaciones de otros", escribió Graham.

Obviamente, todo se sustenta en la idea de que el mercado no es eficiente. Buffett, y con él muchos otros que invierten del mismo modo, opina que el mercado de valores no tiene esa eficiencia a corto plazo. El valor de mercado y el valor intrínseco de una empresa pueden variar. Cuando esta diferencia es suficientemente grande, es interesante comprar las acciones. "Si el mercado siempre fuera eficiente, yo estaría viviendo en la calle", ha dicho el inversor.

4.- Definir el valor intrínseco

Según Warren Buffett el valor intrínseco es igual a todas las ganancias que una empresa genera en su vida económica. La diferencia entre el valor de mercado y el valor intrínseco de una acción define si una acción es atractiva para ser comprada o no. Cuando el valor intrínseco está suficientemente por debajo del valor de mercado, su futuro rendimiento es casi seguro.

Normalmente, el valor intrínseco se decide viendo los fundamentales de una empresa. Al igual que las personas que buscan buenas ofertas, los inversores en valor buscan productos de buena o alta calidad, pero a precios bajos. Con otras palabras, alguien que invierte en valor busca acciones que él piensa que están en el mercado por debajo de su valor real.

Entre los elementos que cita Buffett antes de analizar una inversión, está una lista de control con diferentes criterios a aplicar.

a. Rendimientos: Buffett se fija en el ROE (return on equity) que mide lo que gana la empresa con el capital de sus accionistas.

b. Deuda: Suele usar el ratio deuda/capital propio y busca valores que no superen el 0,5%. Por encima, la empresa no es interesante.

c. Margen de ganancias: No solo tiene que ser lo suficientemente alto sino que debe crecer de manera consistente.

d. El valor contable muestra un crecimiento positivo.

El cálculo del valor real se hace con la metodología de Buffet empleando el PER (ratio precio/beneficio), el Beneficio por Acción (BPA) y el Promedio Esperado de crecimiento de los beneficios durante los próximos cinco años. Por ejemplo, si una empresa tiene BPA de 2, PER de 23,29 y Promedio esperado de 1,12, su valor real sería: 2 x 23,29 x (1,12)^5 = 82,09 euros.

5.- Buscar empresas superiores

Si los anteriores son criterios cuantitativos, aquí entramos ya con los parámetros cualitativos, lo que pasa por buscar empresas que tengan un potencial por encima de la media y cuenten además con un buen equipo directivo. Aquí hablamos de que ambas cualidades crean una ventaja competitiva, definida por la calidad de un producto o servicio que fabrica o presta la empresa, o por el trabajo de su equipo directivo.

La lista de comprobación cualitativa pasa por detectar, en primero lugar, si la empresa tiene una ventaja competitiva, que es la que le permitirá vender sus productos con un margen más alto que la competencia. Además, debe ser una ventaja sostenible, es decir, que la empresa no tenga que dedicar recursos de capital cada vez mayores para mantenerla.

Este enfoque entronca con la conocida idea de foso defensivo. Las buenas empresas son prácticamente lo contrario de las empresas malas. Las buenas empresas frecuentemente se encuentran en una posición de monopolio: son dueñas de una ventaja competitiva y Warren Buffett frecuentemente compara a estas empresas buenas y favoritas con castillos.

"Hermosos castillos, rodeados por fosos profundos y peligrosos, donde un hombre honesto y digno es el propietario. Preferiblemente el castillo percibe fuerzas del genio en el interior. El foso es permanente y representa a un poderoso dragón que lucho contra todo aquel que considera un ataque; y en el interior, el líder fábrica oro, pero no guarda todo para él solo. En otras palabras, nos agrada las empresas grandes con posiciones dominantes, cuyas franquicias son difíciles de duplicar y que tienen un poder tremendo de quedarse o pertenecen a aquello" apostilla Buffett.

Suscribirse a:

Entradas (Atom)