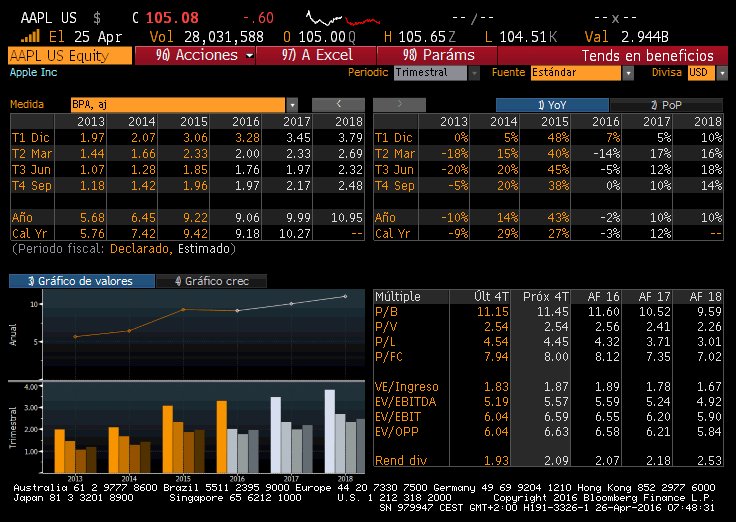

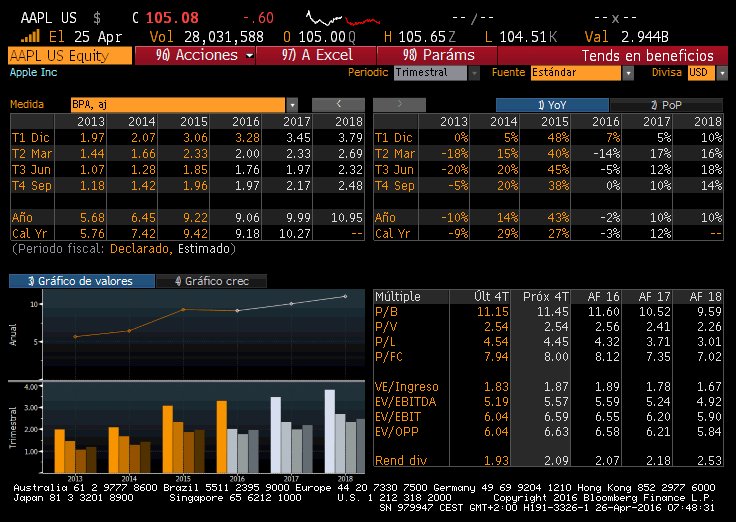

Esta noche publica resultados.

Fuente: @LuisBenguerel

Fuente: @BolsacomTrading

Este blog nació en enero de 2014. Se trata de una selección de artículos de inversión muy interesantes. Agradecemos el trabajo de los autores e intentamos su difusión.

| VALOR | Precio | BPA 12 meses * | PER | |||||

| 13/04/2016 | Estándar | Base | Recurrente | Estándar | Base | Recurrente | ||

| ABERTIS | 14,63 | 1,993 | -1,617 | -1,350 | 7,34 | -9,05 | -10,84 | |

| ACCIONA | 69,33 | 3,601 | 3,601 | 2,545 | 19,25 | 19,25 | 27,24 | |

| ACERINOX | 10,48 | 0,161 | 0,099 | 0,114 | 65,17 | 106,20 | 91,55 | |

| ACS | 27,79 | 2,305 | 2,305 | 1,778 | 12,06 | 12,06 | 15,63 | |

| AENA | 120,25 | 5,557 | 5,539 | 5,259 | 21,64 | 21,71 | 22,86 | |

| AMADEUS | 38,8 | 1,559 | 1,559 | 0,945 | 24,89 | 24,89 | 41,04 | |

| ARCELORMITTAL | 4,8 | -4,771 | -4,771 | -4,771 | -1,01 | -1,01 | -1,01 | |

| BANKIA | 0,81 | 0,090 | 0,090 | 0,088 | 8,97 | 8,97 | 9,20 | |

| BANKINTER | 6,33 | 0,418 | 0,418 | 0,418 | 15,14 | 15,14 | 15,14 | |

| BBVA | 5,76 | 0,415 | 0,415 | 0,415 | 13,88 | 13,88 | 13,88 | |

| CAIXABANK | 2,61 | 0,140 | 0,140 | 0,109 | 18,66 | 18,61 | 23,88 | |

| DIA | 4,87 | 0,481 | 0,483 | 0,347 | 10,13 | 10,08 | 14,05 | |

| ENAGAS | 27,18 | 1,729 | 1,729 | 1,644 | 15,72 | 15,72 | 16,53 | |

| ENDESA | 17,36 | 1,026 | 1,026 | 0,825 | 16,92 | 16,92 | 21,04 | |

| FCC | 7,58 | -0,122 | 0,079 | -0,105 | -62,06 | 95,65 | -72,50 | |

| FERROVIAL | 18,41 | 0,983 | 0,862 | 0,681 | 18,73 | 21,36 | 27,04 | |

| GAMESA | 16,66 | 0,610 | 0,635 | 0,423 | 27,33 | 26,23 | 39,38 | |

| GAS NATURAL | 17,78 | 1,501 | 1,473 | 1,433 | 11,85 | 12,07 | 12,41 | |

| GRIFOLS | 19,49 | 0,774 | 0,773 | 0,692 | 25,18 | 25,22 | 28,18 | |

| IAG (IBERIA) | 6,7 | 0,690 | 0,690 | 0,659 | 9,72 | 9,72 | 10,17 | |

| IBERDROLA | 5,93 | 0,379 | 0,379 | 0,289 | 15,67 | 15,67 | 20,55 | |

| INDITEX | 28,85 | 0,922 | 0,922 | 0,922 | 31,27 | 31,28 | 31,29 | |

| INDRA | 10,22 | -3,906 | -3,906 | -4,737 | -2,62 | -2,62 | -2,16 | |

| MAPFRE | 1,97 | 0,227 | 0,192 | 0,192 | 8,66 | 10,26 | 10,26 | |

| MEDIASET | 10,31 | 0,454 | 0,453 | 0,423 | 22,72 | 22,75 | 24,39 | |

| MERLIN | 10,01 | 0,152 | 0,152 | -0,811 | 65,89 | 66,05 | -12,34 | |

| OHL | 5,71 | 0,186 | 0,186 | 0,086 | 30,66 | 30,66 | 66,40 | |

| POPULAR | 2,29 | 0,048 | 0,048 | 0,048 | 47,26 | 47,26 | 47,26 | |

| REE | 78,26 | 4,480 | 4,480 | 4,259 | 17,47 | 17,47 | 18,37 | |

| REPSOL | 10,28 | -0,851 | -0,851 | -2,375 | -12,08 | -12,08 | -4,33 | |

| SABADELL | 1,52 | 0,130 | 0,130 | 0,130 | 11,67 | 11,67 | 11,67 | |

| SACYR | 1,72 | 0,715 | -1,491 | -1,582 | 2,41 | -1,15 | -1,09 | |

| SANTANDER | 3,99 | 0,413 | 0,413 | 0,409 | 9,65 | 9,65 | 9,77 | |

| TECNICAS | 27,68 | 1,062 | 1,062 | 0,965 | 26,06 | 26,06 | 28,68 | |

| TELEFÓNICA | 9,5 | 0,510 | 0,053 | -0,207 | 18,63 | 180,08 | -45,79 | |

* Beneficio por acción correspondiente al ejercicio 2015

| ||||||||