Financial Times

Inversores: nunca dejen que una crisis se desperdicie

Terry Smith

30 de abril de 2020

Ahora tenemos una crisis económica en toda regla causada por la reacción a la pandemia de Covid-19. ¿Qué debería hacer al respecto en términos de inversión?

Aconsejaría encarecidamente evitar el enfoque de muchos asesores o analistas de inversión. Se pasan el tiempo especulando sobre lo que va a pasar. ¿Cuándo terminarán los cierres? ¿Qué pasará en la industria de los viajes y la hospitalidad? ¿Cuándo habrá una vacuna? (Sospecho que la pregunta debería ser “¿Habrá alguna vez una vacuna efectiva?”). ¿Quiénes serán los ganadores, los fabricantes de desinfectantes y mascarillas? ¿Las compañías farmacéuticas? ¿Juegos de comercio electrónico? ¿Entrega de comida a domicilio?

En mi opinión, toda esta especulación es inútil. Nadie lo sabe. Es tan útil como todos esos “registros de riesgo” que las empresas deben producir, demostrando que han evaluado los principales riesgos de su negocio. ¿Cuántos de ellos supone que tenían “pandemia” listados antes de estos eventos? Igualmente, ¿cuántos la omitirán en el futuro? No sólo los generales son propensos a luchar en la última guerra.

Mi premio a la pregunta más tonta hecha por un analista hasta ahora va para el que preguntó a una empresa de EE.UU. que presentaba sus resultados trimestrales: “¿Qué causaría que las ventas de sus dispositivos bajaran en el segundo trimestre?” (No me lo estoy inventando.)

Pero como dice un viejo refrán, “Nunca dejes que una crisis se desperdicie”. Siempre debes pensar en una crisis como una oportunidad. Esto se expresó en los notorios comentarios de un médico que trabaja para Stephen Byers, el ex secretario de transporte, quien escribió sobre el 9/11, “Es ahora un muy buen día para sacar cualquier cosa que queramos enterrar”.

Ya podemos ver que este consejo se está siguiendo. La Asociación de Inversiones ha suspendido sus requisitos de ingresos de capital durante 12 meses. Estas son malas noticias para los inversores de ingresos de capital. Para empezar, no es que estos requisitos sean exactamente estrictos.

Para calificar para la inclusión en el sector de la IA UK Equity Income, todo lo que un fondo tenía que hacer era exceder el 90% del rendimiento del FTSE All-Share Index cada año (no es un error - sí, un fondo que rinde casi el 10% menos que el índice calificado como un fondo de ingresos) y exceder el rendimiento del índice en un período de tres años.

En un ridículo engaño, que sospecho no estaría permitido en ningún otro producto, un fondo puede perder su condición de Asociación de Inversiones y seguir llevando la palabra “ingresos” en su título. Parafraseando un dicho común, “No hace lo que dice en la lata”.

Hasta cierto punto, la Asociación de Inversiones sólo está reconociendo la realidad. A mediados de abril, una cuarta parte de las acciones del índice Stoxx Europe 600 había suspendido sus dividendos.

Sin embargo, sospecho que las malas noticias para los inversores de renta variable aún no han salido a la luz. A mediados de abril, la cobertura de dividendos de las 20 acciones con mayor rendimiento de dividendos del FTSE 100 era sólo 1,3 veces. Para las 20 acciones más grandes que pagan dividendos absolutos en el Reino Unido fue de 1,1 veces - los beneficios netos son sólo un 10% más que el dividendo.

Una de las preguntas más ridículas que los inversionistas y otros han estado haciendo en esta crisis es, “¿Cuándo crees que las cosas volverán a la normalidad?” Esto ignora el hecho de que lo que vino antes de la crisis puede no haber sido normal.

Con el tiempo, la cobertura de dividendos de la mayoría de las empresas no puede sostenerse en 1,1-1,3 veces, ya que la mayoría de ellas necesitan las ganancias retenidas para crecer. Una cobertura media de dos veces es más normal. Sospecho que los consejos de administración de las empresas que han aprobado el dividendo no permitirán que se desperdicie una buena crisis y volverán con un dividendo mucho menor y más sostenible, lo que significará rendimientos mucho más bajos para los inversores en renta variable.

Hace tiempo que digo que nadie debería invertir en renta variable para obtener ingresos. Si hubiera invertido en el sector de la renta variable de IA UK en los últimos cinco años, habría perdido en promedio casi un 1,3% al año. La mejor manera de enfocar esto es invertir para obtener el mayor rendimiento total que se pueda lograr y vender las acciones o unidades que se necesiten para proporcionar dinero en efectivo. Sin embargo, me doy cuenta de que para muchos inversores, la idea de realizar parte de su capital para proporcionar ingresos es un anatema. Entonces, ¿qué hacer?

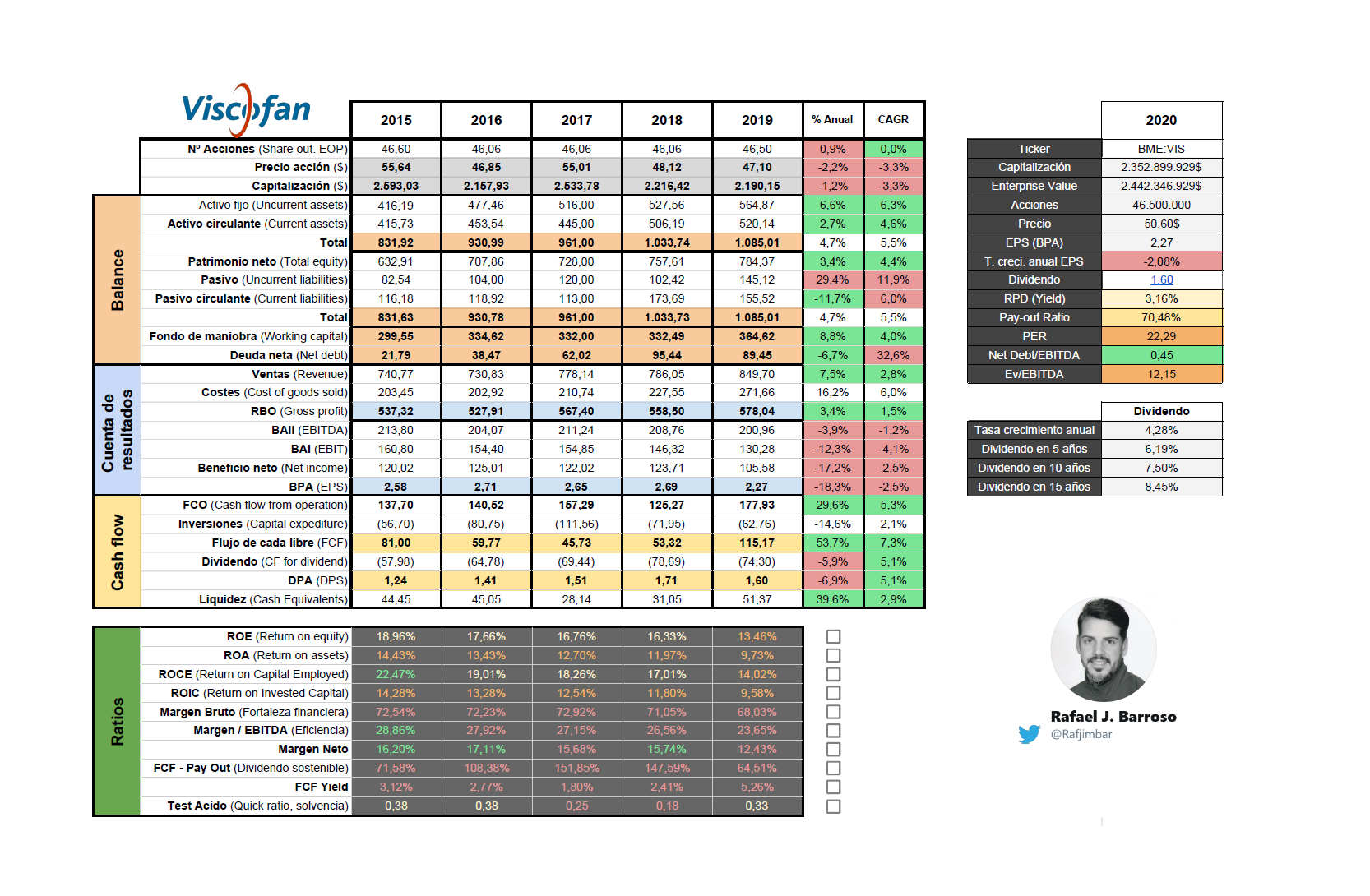

Si insistes en invertir para obtener ingresos por dividendos, considera la posibilidad de invertir junto con una familia que haya fundado y tenga el control de una empresa pública. De las 47 acciones del Stoxx Europe 600 que son “de influencia familiar”, sólo tres han cancelado o pospuesto los dividendos. Muy a menudo estas familias extensas, descendientes del fundador de la empresa, dependen de los ingresos por dividendos de la empresa familiar.

El director general de una de las empresas de control familiar en las que invertimos en Fundsmith dice que su primer consejo del patriarca de la familia fue no reducir nunca el dividendo. Invertir junto a ellos puede ayudar a preservar sus ingresos también, y en este entorno de mercado puede obtener algunas oportunidades atractivas para hacerlo.

Terry Smith director ejecutivo de Fundsmith LLP.

Fuente: +Dividendos