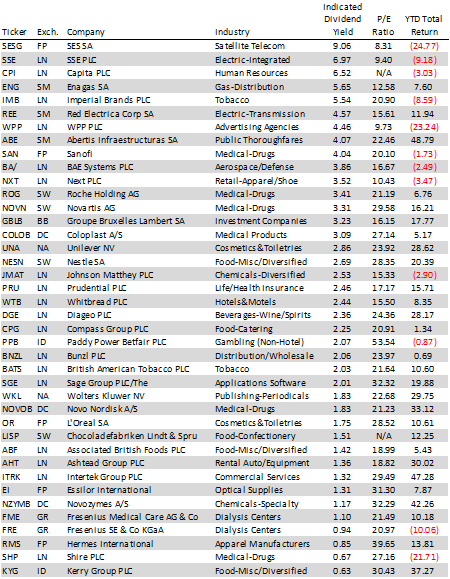

Fuente: Bankinter

Saldrá a bolsa el día 9 de julio a un precio de 17HK$ por acción, que se sitúa en el extremo inferior del rango

de 17HK$ / 22 HK$ previsto y supone valorar el 100% de la compañía en 54.000 M$. Recordamos que es una cifra

notablemente inferior a la valoración de 100.000 M$ que se había barajado inicialmente, y sólo ligeramente superior a

la valoración de 45.000 M$ que Xiaomi consiguió en su última ronda de financiación antes de la salida a bolsa realizada

en 2014. Esta menor valoración se debe esencialmente a 2 causas:

(i) La cancelación de la salida a bolsa simultánea en

Hong Kong y Shanghai, después de que la compañía decidiera aplazar esta última al no poder cumplir con todas los

requisitos impuestos por el regulador. El aplazamiento de la salida a bolsa en Shanghai ha reducido la demanda del

inversores retail en China continental, que estarían dispuestos a acudir a la OPV por la fortaleza de Xiaomi en el

mercado local, a pesar de las pérdidas de 5.805 M€ en 2017 y 928 M€ en 1T18 registradas por la compañía.

(ii) En

segundo lugar, los inversores institucionales habrían mostrado menor interés en la inversión debido a la mayor tensión

comercial entre China y EE.UU., que puede derivar no sólo en la imposición de mayores aranceles sino también en

restricciones al acceso de las compañías chinas al mercado americano por razones de ciberseguridad.

La fase bajista

del mercado chino (caídas superiores a -20% desde los máximos de enero), sobre el que mantenemos una

recomendación de vender, junto con la menor valoración de Xiaomi, penalizará otras operaciones similares. De hecho,

Uxin, un comercializador de vehículos online, también ha rebajado su valoración por debajo de su rango previsto y

Qeeka Home (una plataforma electrónica de contratistas y diseño de interiores) ha aplazado sine die sus planes de

salida a bolsa.