Este blog nació en enero de 2014. Se trata de una selección de artículos de inversión muy interesantes. Agradecemos el trabajo de los autores e intentamos su difusión.

Páginas

- Página principal

- La cartera de Warren Buffett y estadisticas

- Sistemas de inversión/pautas estacionales

- Qué han hecho las bolsas en periodo de guerra

- Estadísticas SP500 y DOW JONES por días de la semana y meses. Otras pautas

- SP500: todas las estadisticas anuales/trimestrales/ciclos

- Bolsa española: historia y estadisticas

- ORO/HUI: pautas estacionales por días de la semana. Otras estadísticas

- Capitalización/ponderación de las bolsas mundiales

- Indices de materias primas (CRB, etc)

- Estadísticas y curiosidades

- Frases a tener muy en cuenta

- Paramés, resultados

- Consejos sobre inversión y finanzas personales, por D.Muthukrishnan

- Fundamentales empresas EEUU/Europa

- Bitcoin

viernes, 28 de septiembre de 2018

martes, 25 de septiembre de 2018

Barrick Gold se hace más grande

La compañía de origen canadiense ha acordado la compra de la británica Randgold

(5.220 GBp, +6,03%), lo que creará la mayor compañía minera de oro, con una capitalización bursátil de unos

18.000M$. La oferta consiste en intercambio de acciones, 6,128 acciones de Barrick por cada acción de Randgold

(con una tasa en caso de ruptura de la operación de 300M$).

La operación valora Randgold en unos 6.000M$ y sus

accionistas pasarán a representar aproximadamente el 33,4% del capital del grupo combinado. El Presidente de

Barrick Gold, Sr. Thornton, seguirá siendo el Presidente ejecutivo, mientras que el fundador de Randgold, Sr.Bristow

será el Consejero Delegado. Ambas compañías acumulaban descensos en el año, -29,55% Randgold y -23,70%

Barrick Gold.

viernes, 21 de septiembre de 2018

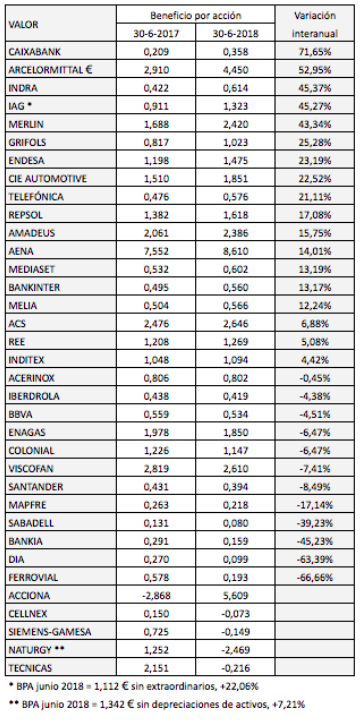

IBEX: beneficio interanual +7,83%

invesgrama.com

A junio de 2017, el beneficio por acción interanual del IBEX 35 fue de 639,12 puntos mientras que a junio de 2018 fue de 689,19 puntos. El incremento resultante es del 7,83%. En dicho cálculo no he tenido en cuenta los resultados negativos, ya que el beneficio por acción de un índice se calcula a efectos de conocer la relación precio-beneficio (PER) del mismo, ni tampoco he hecho los ajustes antes indicados.

A los 9.300 puntos actuales, el ratio PER del IBEX 35 es, pues, de 13,5. Hace un año el índice estaba mil puntos más arriba y su ratio PER era de 16,1 veces.

jueves, 13 de septiembre de 2018

miércoles, 12 de septiembre de 2018

lunes, 10 de septiembre de 2018

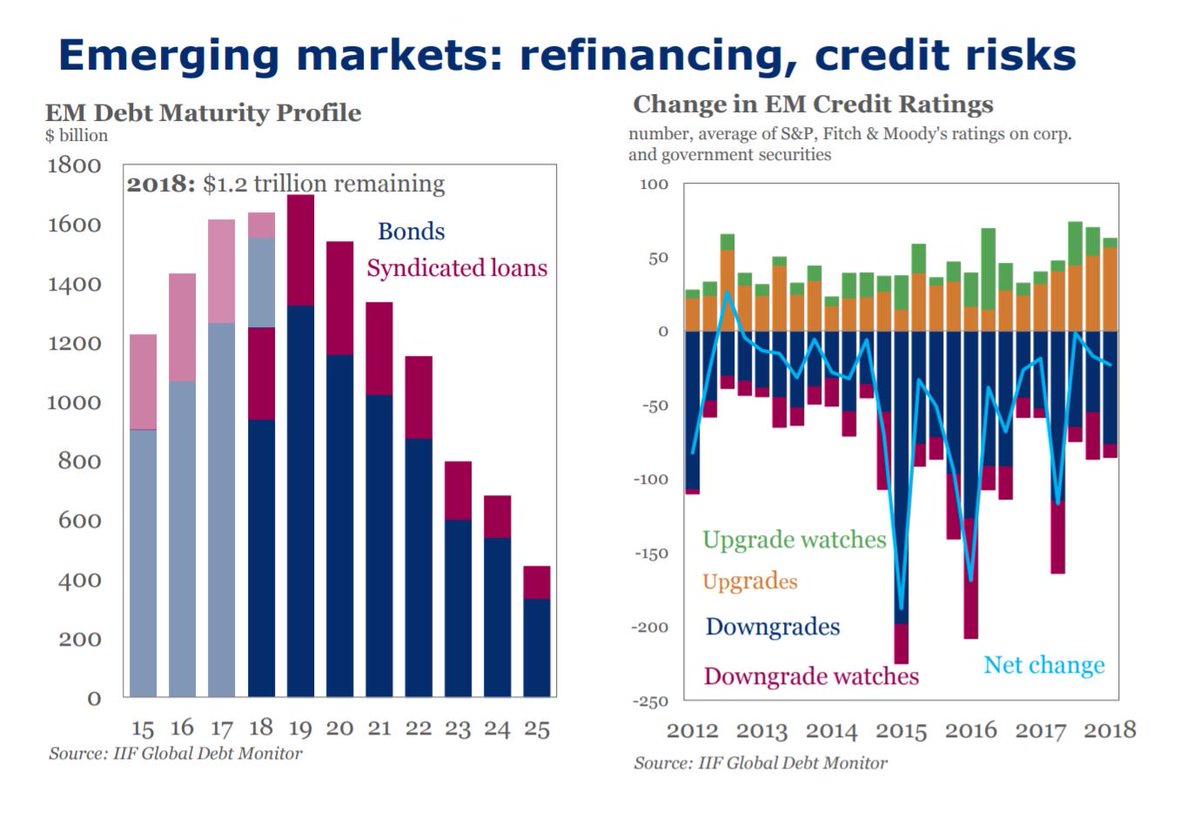

Deuda emergente

Emerging market debt rose by $2.5 trillion to a record $58.5 trillion in the first quarter of 2018.

Daniel Lacalle

domingo, 9 de septiembre de 2018

jueves, 6 de septiembre de 2018

Fondo Baelo, invertir en máximos no es problema

El mejor momento para comenzar a invertir es hoy, incluso en máximos históricos

Posted by Antonio R. Rico on . 76 comments.

Cuando escribí la serie de entradas sobre la Cartera Eficiente, en la primera de ellas te hablaba sobre la media verdad que supone considerar la década pasada como “la década perdida”. Por mucho que se empeñen los enemigos del comprar y mantener en ridiculizar a los inversores tranquilos, no deberían afectar a tu psicología si comprendes con rigor de qué se trata esto de invertir tus ahorros para el largo plazo.

Sumado a lo anterior, las razones que me llevan hoy a escribir este artículo son dos preguntas recurrentes acerca del estado actual de las bolsas:

1. ¿Crees que debería hacer una inversión inicial elevada estando la bolsa en máximos?

2. ¿No temerías comenzar a invertir justo antes de una caída del mercado?

2. ¿No temerías comenzar a invertir justo antes de una caída del mercado?

Para responder a estas preguntas, en la entrada de hoy te mostraré que lo más importante es tu estrategia previamente planificada, seguir fuerte con ella en el camino, y hacer caso omiso a los adivinos de las tendencias de corto plazo, y por supuesto, del propio mercado.

La culpa de la mala fama de la década pasada la tiene este gráfico:

En él puedes comprobar como alguien que invirtiera en una cartera 100% de renta variable (S&P500 para un inversor USA) el 1 de enero de 2000, diez años más tarde tendría una rentabilidad negativa del -0,27% anual, sumando un total final de 973€ sobre 1000€ iniciales invertidos. Si a ello le restamos la inflación, la cantidad bajaría a casi los 750€. Un resultado malo, muy malo, por mucho que tengamos en cuenta que fue la peor década conocida.

Pero si sigues este blog y tienes en cuenta sus mensajes, sabrás que no veo con buenos ojos invertir el 100% del capital en renta variable, debido a que no estamos programados para que nuestros estómagos soporten los bruscos movimientos bursátiles de corto plazo, y mucho menos caídas que reduzcan a la mitad tu riqueza latente en el medio plazo. Y Ben Graham, padre de los inversores value, está más que de acuerdo conmigo.

Nosotros solemos diversificar la cartera, aportando una cantidad de renta fija adecuada a cada inversor, a sus circunstancias y a su propia y única personalidad. Esto hace que se reduzca la volatilidad de nuestras carteras y que, al rebalancear cada cierto tiempo el porcentaje de cada clase de activo, nos obliguemos a vender activos caros y a comprar otros que se hayan abaratado. Este es el resultado de una cartera 60/40 en la misma “década perdida”, incluyendo el mismo porcentaje de acciones value que growth, con algo de valores internacionales y un 5% de REITs:

Como ves, la década pasada ya no fue tan perdida, aportando al inversor diversificado, prudente y metódico, un 3,84% anual, y terminando el periodo con 1457€. Además, el primer ciclo bajista se amortiguó gracias a la diversificación total de la cartera, pero también de la renta variable.

Pero vamos a seguir añadiendo inputs que son comunes a nuestra forma de proceder. Como no nos conformamos con invertir una cantidad inicial, debemos añadir a la estrategia una aportación mensual que provenga de nuestros ahorros del trabajo. En el siguiente ejemplo usaremos de nuevo la década perdida, y tomaremos como ejemplo un inversor que aporta 10000€ iniciales en un momento de burbuja, al que seguirían dos años y medio muy bajistas, pero seguirá fuerte en el camino aportando 100€ mensuales:

Fíjate ahora como, no solo consigue más rentabilidad media de todo el dinero invertido en la década, 4,19% anual, sino que su estrategia le aporta dos beneficios añadidos clave:

1. Gracias a las aportaciones mensuales, obtiene el beneficio psicológico de ver como su patrimonio aumenta incluso en un mercado bajista como fue el trienio 2000-2002.

2. Gracias también a aportar en medio de ese mercado barato, el posterior ciclo alcista, a partir de mediados de 2002, dispara el patrimonio del inversor.

2. Gracias también a aportar en medio de ese mercado barato, el posterior ciclo alcista, a partir de mediados de 2002, dispara el patrimonio del inversor.

Por lo tanto, ¿debería yo tener miedo de comenzar en un hipotético final de un ciclo alcista? Claramente no, siempre que me mantenga fuerte con mi estrategia.

¿Y qué habría ocurrido si hubiéramos comenzado al final del ciclo alcista que desembocó en la gran crisis financiera? La crisis de 2008 fue más acusada que la de inicios de siglo, así que nos vendrá bien repasar lo que hubiera pasado de comenzar nuestro camino en aquel entonces:

Por muy negativo que fuera nuestro inicio, mantenernos fuertes nos habría otorgado como resultado final una rentabilidad del 6,72%, obteniendo a día de hoy un total de 37100€, ¡con una brutal crisis financiera de inicio!

¿Te das cuenta como mantenerse fiel a una estrategia coherente previamente planificada ofrece siempre resultados positivos? Da igual que truene o salga el Sol, crisis punto com o financiera, lunes negro o lo que quieran inventar, la compra mensual y metódica de activos productores de rentas y progreso tecnológico, a largo plazo, traerá como resultado una rentabilidad similar a la rentabilidad histórica de la cartera planificada.

Cuanto más largo el plazo, más cercano a la media será nuestro resultado. En la mal llamada década perdida el resultado final fue algún punto inferior, pero veamos que ha pasado en los últimos 25 años, con varias crisis y ciclos bajistas de por medio:

Ahí lo tienes, una rentabilidad, 7,43% anual, muy similar a la media histórica de una cartera 60/40, algo mayor debido a la diversificación en clases de activos de renta variable. Si nuestro hipotético inversor, planificando su retiro, hubiera invertido hace 25 años 10000€ de inicio, más una aportación de 100€ mensuales, a día de hoy tendría 164861€. Por lo tanto, ¿deberíamos ser temerosos de comenzar nuestro camino inversor si tememos hacerlo en el final de un ciclo alcista? De nuevo, claramente no.

Ya conoces los datos. Te he presentado las pruebas. Solo depende de ti que te mantengas fuerte en el camino.

Como siempre, un abrazo grande.

miércoles, 5 de septiembre de 2018

Suscribirse a:

Entradas (Atom)