Este blog nació en enero de 2014. Se trata de una selección de artículos de inversión muy interesantes. Agradecemos el trabajo de los autores e intentamos su difusión.

Páginas

- Página principal

- La cartera de Warren Buffett y estadisticas

- Sistemas de inversión/pautas estacionales

- Qué han hecho las bolsas en periodo de guerra

- Estadísticas SP500 y DOW JONES por días de la semana y meses. Otras pautas

- SP500: todas las estadisticas anuales/trimestrales/ciclos

- Bolsa española: historia y estadisticas

- ORO/HUI: pautas estacionales por días de la semana. Otras estadísticas

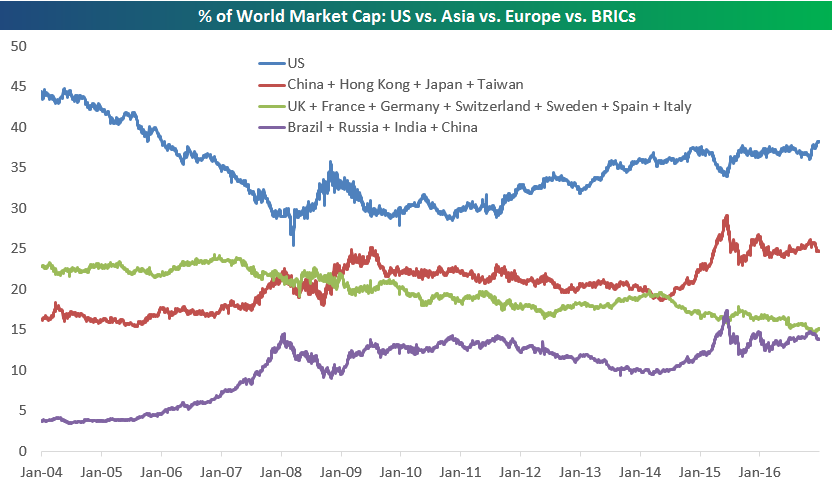

- Capitalización/ponderación de las bolsas mundiales

- Indices de materias primas (CRB, etc)

- Estadísticas y curiosidades

- Frases a tener muy en cuenta

- Paramés, resultados

- Consejos sobre inversión y finanzas personales, por D.Muthukrishnan

- Fundamentales empresas EEUU/Europa

- Bitcoin

sábado, 31 de diciembre de 2016

ORO: comprar mejor a través de ETF que de mineras

Total Return since inception of the Gold Miners ETF in May 2006... Gold: +68% $GLD Gold Miners: -40% $GDX

Fuente: Charlie Bilello @charliebilello 29 dic.

jueves, 29 de diciembre de 2016

Techo de mercado en 2.018, teoría de Benner

Analizaremos la Teoría de Benner, la cuál es menos conocida pero no por ello menos interesante, teniendo en cuenta la precisión (según se mire) y frecuencia con que ha acertado los ciclos de máximos y mínimos de bolsa.

Máximos de Bolsa: Acontecimientos

1983- Reactivación de la economía empezando en Estados Unidos y prolongándose un año después a Europa y Japón.

1991- Estados Unidos se proclamó la única superpotencia del mundo

2000- Burbuja puntocom.

2007- Crisis subprime.

Mínimos de Bolsa: Acontecimientos

1975- Fin del régimen de Saigón y fin de la guerra en el gobierno de Nixon.

1995- Crisis económica de México

2011- Crisis del Euro

Pánicos: Acontecimientos

1987- Crisis de confianza en Wall Street

2009- Atentados torres gemelas

Desde su formulación, la teoría de Benner ha acertado en prácticamente todos los techos de mercado acaecidos. De hecho, solo ha fallado en el techo de 1.991 y se adelantó en 6 meses el del año 1964.

Artículo completo:

martes, 27 de diciembre de 2016

Buenos fundamentales para el IBEX

Fuente: eleconomista.es

Artículo completo:

http://www.eleconomista.es/mercados-cotizaciones/noticias/8049729/12/16/El-beneficio-del-Ibex-crecera-al-nivel-de-2010-con-40000-millones-en-2017.html

domingo, 25 de diciembre de 2016

Repaso a la renta fija mundial

Bono Alemania 10 años:

Bono EEUU 10 años:

Bonos de gobiernos emergentes en moneda local, ofrecen en promedio una tir del 4.65% (para una duración de 6.5 años) :

Barclays Aggregate Emerging Markets Bonds (emisiones en dólares). Este índice combina emisiones de gobiernos y de corporativos en dólares de los países emergentes. Ofrece una rentabilidad del 5.10% para una duración de 5.7 años :

Indice Barclays Global Aggregate Credit, ofrece una cartera hoy una rentabilidad del 2.64% y duración del 6.35 años :

Fuente:

Miguel Angel Paz Viruet

inbestia.com/analisis/pensando-en-2017-rangos-probables-para-la-renta-fija

sábado, 24 de diciembre de 2016

viernes, 23 de diciembre de 2016

EEUU +234% vs EUROPA +124%

Este el resultado que llevan las bolsas de ambos continentes (dividendos incluídos) desde marzo 2009.

Como pueden comprobar, la diferencia es abultada, EEUU gana más del doble. Pero, Europa ha subido más de lo que se piensa.

Trump no se librará de la recesión...(por estadisticas)

Cada presidente republicano desde la Segunda Guerra Mundial ha sufrido al menos una recesión durante su mandato. Por supuesto, como dice el dicho, el rendimiento pasado no necesariamente indica los resultados futuros y el Donald Trump podría evitar la recesión.

Pero con la expansión económica que pronto se convertirá en la tercera más larga de la que se tienen registros, el riesgo de una contracción que ocurra durante su tiempo en el cargo no puede ser descartada por completo.

"Los presidentes republicanos aparentemente no pueden prescindir de las recesiones", escribió Joachim Fels, asesor económico global de Pacific Investment Management Co.

Fuente: Bolsamania.com

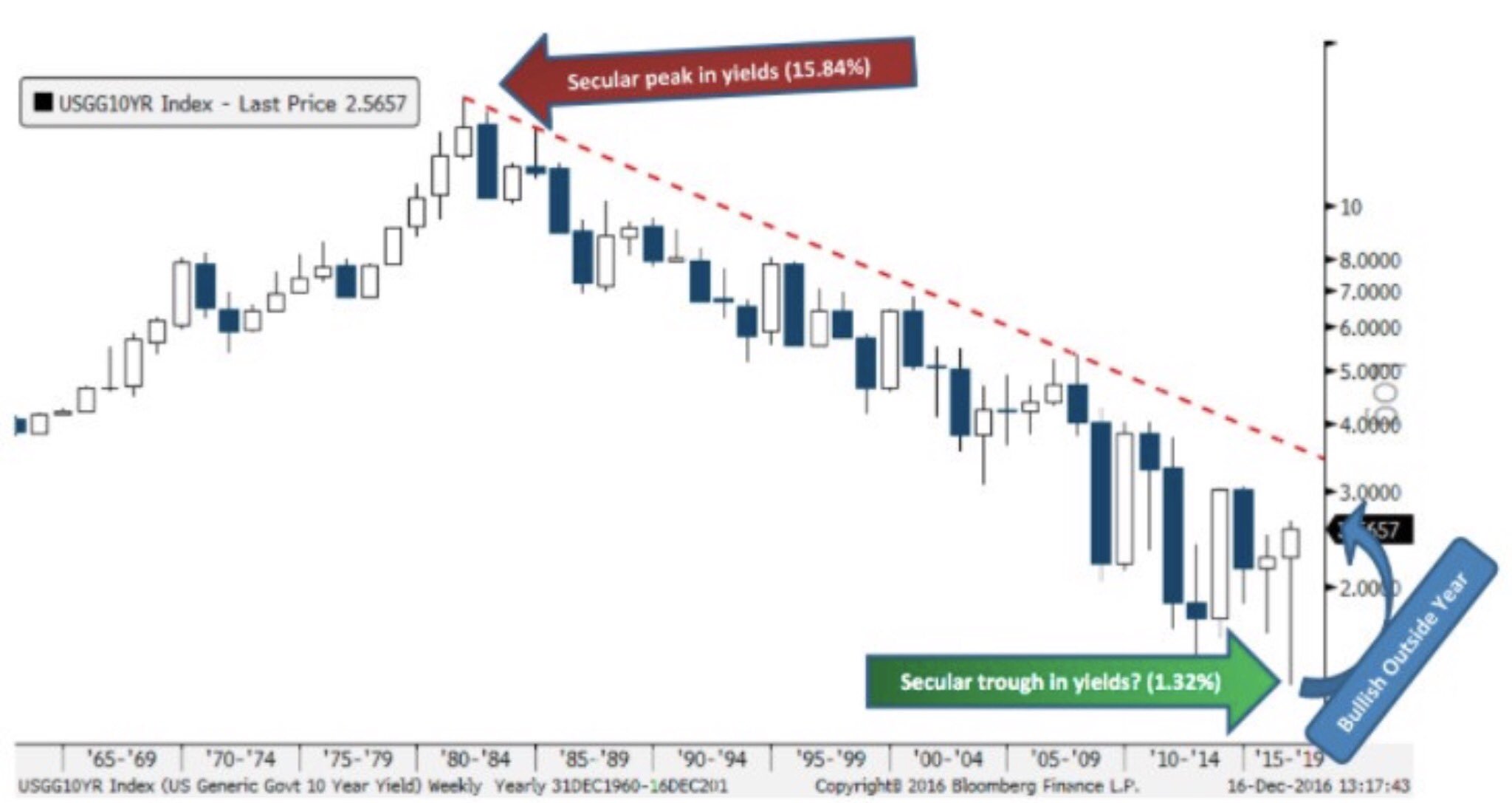

BONO 10 YR EEUU: el día que rompa la directriz bajista....

Bullish outside year working in the 10yr yield: http://www.businessinsider.com/10-year-yield-on-verge-of-bullish-outside-year-2016-12 …?

BOLSA EEUU: indicador adelantado fiable

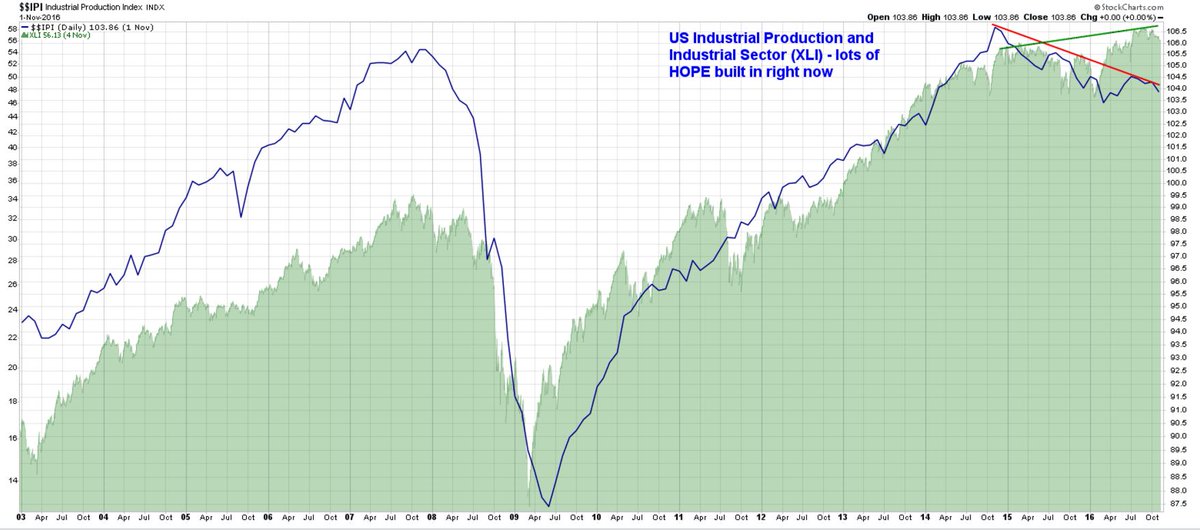

Industrial Production and Industrial Sector $xli - lots of HOPE built into price right now.

jueves, 15 de diciembre de 2016

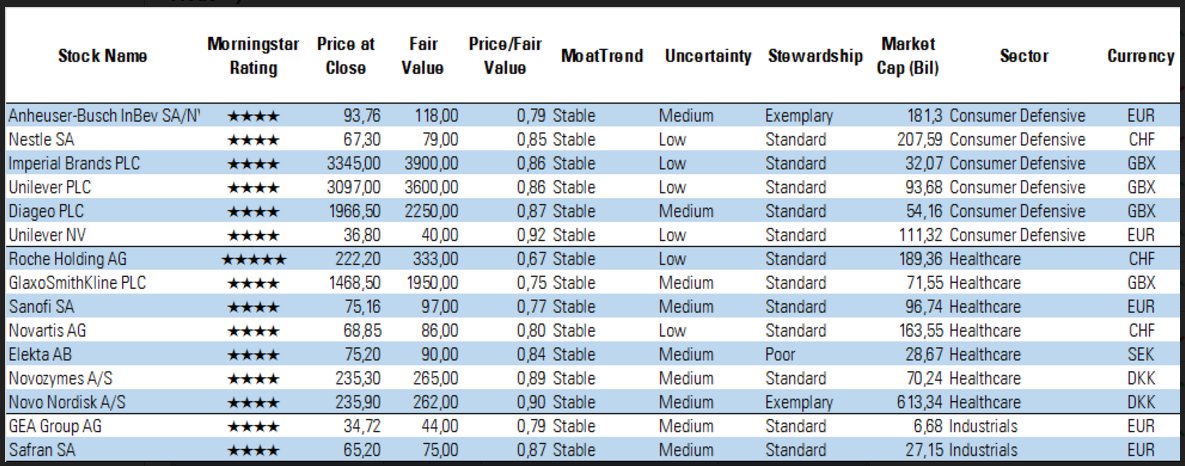

Valores europeos de calidad

¿Busca companías europeas de alta calidad (ventaja competitiva) a buen precio? Aquí las tiene...

martes, 13 de diciembre de 2016

lunes, 12 de diciembre de 2016

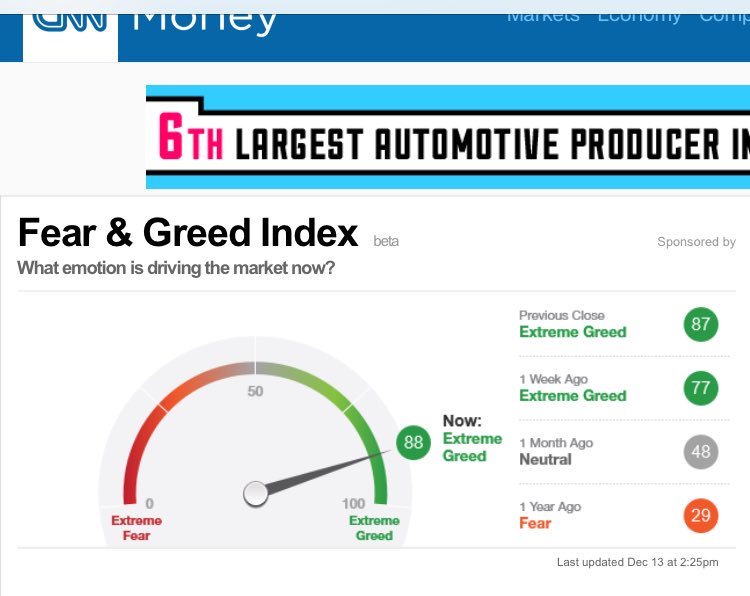

Cuidado con la euforia en Wall Street

¡Cuidado! El ratio put/call alerta de extrema complacencia en el mercado

El ratio put/call es utilizado como un indicador contrarian para medir extremos alcistas y bajistas de mercado, ha marcado mínimos del año. En cambio, los índices de Wall Street vuelan sobre máximos históricos y casi todos los europeos rompen resistencias relevantes… ¿es momento de huir de esta euforia?

Los inversores contrarian, o que les gusta seguir el sentimiento de la opinión contraria, se vuelven bajistas cuando hay demasiados inversores comprando, es decir, cuando la mayoría de los inversores alardea de una predisposición demasiado alcista. Precisamente en este punto de mercado nos encontramos actualmente: el ratio put/call ha marcado niveles de 0,50, los mínimos del año (por debajo de 0,55 suele avisar de que podría funcionar la teoría de la opción contraria). Los niveles de extrema complacencia son tan alarmistas como que tendríamos que retroceder a octubre de 2014 para ver cotas tan bajas en el ratio put/call.

Fuente: Jose Luis Cárpatos estrategiasdeinversion.com

miércoles, 7 de diciembre de 2016

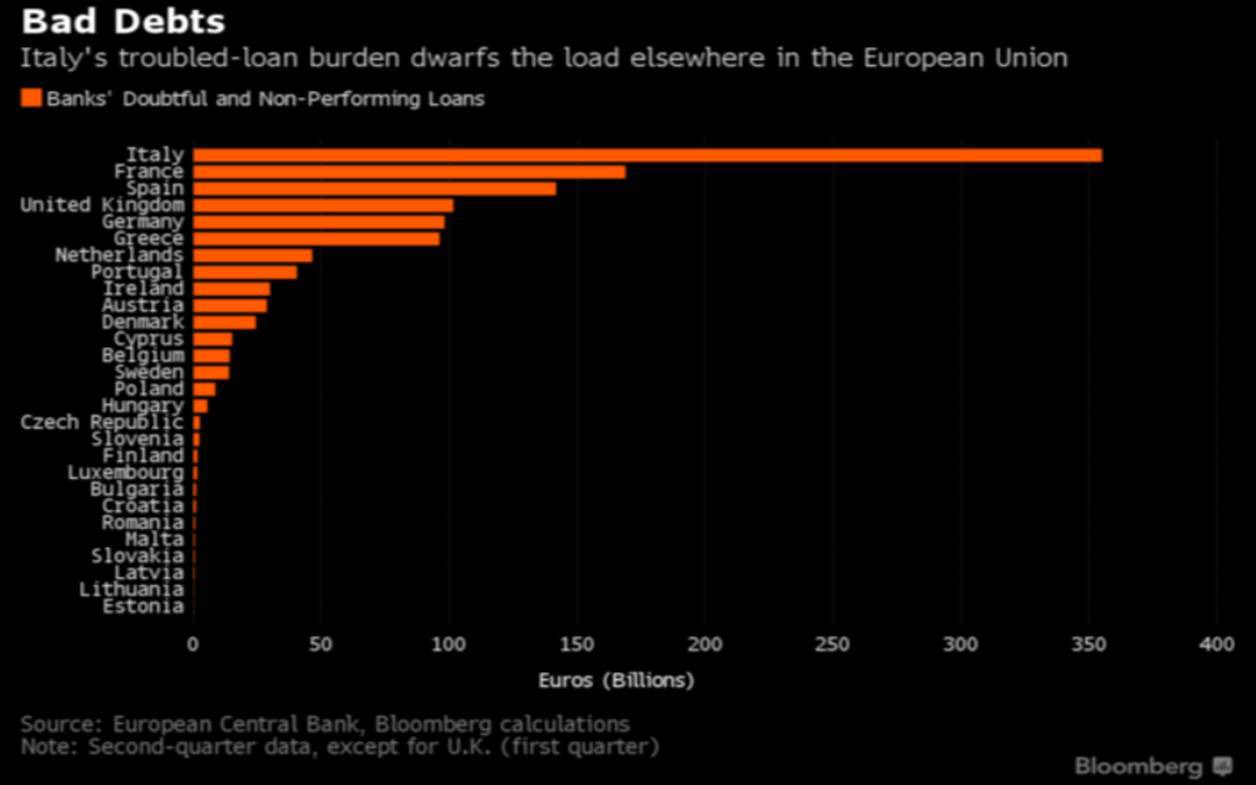

Actualidad sistema bancario italiano

Mejores perspectivas para recapitalizar MPS. La presión sobre los

bancos europeos se alivia, lo que permite que las bolsas reboten.- Parece que empieza a tomar forma

lo que se denomina una “recapitalización preventiva” del Monte dei Paschi di Siena (MPS), que tiene

unos 28.000M€ en morosidad (bruta) y que por eso necesita una ampliación de capital estimada en

unos 5.000M€. Consistiría en una conversión de unos 5.000M€ de deuda subordinada en capital,

complementada con una inyección directa de capital por parte del Estado Italiano, que tiene el 4%. El

fondo Atlante, de patrocinio privado pero promovido por el Estado, dispone de solo 4.250M€, por lo que

solo podría aportar una parte de la solución. Desde el sector financiero italiano se presiona para que el

Gobierno articule un programa de recapitalización por 10.000M€ que alcance a recapitalizar no solo

MPS, sino también Banca Popolare di Vicenza y Veneto Banca, que se estima necesitan unos 3.000M€

entre ambos y que son propiedad actualmente del fondo Atlante.

OPINIÓN:

Por calendario natural, las

elecciones italianas deberían celebrarse en 2018. La dimisión de Renzi tras perder el referéndum

fuerza la elección de un nuevo Primer Ministro y una renovación de una parte importante del actual

Ejecutivo, que deberá producirse cuanto antes para poder aprobar el Presupuesto 2017. Este Gobierno

puede ser provisional hasta unas elecciones anticipadas en 2017 o bien más estable hasta completar la

legislatura natural y celebrar elecciones en 2018. Teniendo en cuenta que no pueden celebrarse

elecciones hasta que Italia no apruebe una nueva ley electoral y eso precisa tiempo, pensamos que

aumenta la probabilidad de que el nuevo PM y el Ejecutivo renovados permanezcan hasta el

agotamiento de la legislatura natural. Eso permitiría enfrentar la recapitalización de MPS y de los

otros 2 bancos mencionados con algo más de serenidad, lo que sería muy importante porque el fondo

Atlante no dispone de fondos suficientes para abordarlo todo ahora. En estas circunstancias pensamos

que el desenlace más probable es que se conviertan bonos subordinados en capital en MPS por los 5.000M€ a los que se alude, que el fondo Atlante aporte fondos complementarios por unos 1.000M€ y

que el Estado Italiano amplíe en la proporción que le corresponde por su 4%. Con eso MPS se

recapitalizaría por unos 6.500M€, que es más que suficiente para salvar el problema por ahora.

Banca Popolare di Vicenza y Veneto Banca seguirían siendo propiedad de Atlante, que dispondría aún

de 3.250M€ para recapitalizarlos en caso de que la situación se complicase y eso fuera inevitable.

Mientras tanto y en paralelo, Unicredit, que se estima puede necesitar una recapitalización por aprox.

13.000M€, irá vendiendo activos (Pionner Funds, etc) para reducir los fondos necesarios cuanto sea

posible.

Bajo este esquema, el PM que sustituya a Renzi (probablemente Padoan, actual Mº de

Finanzas, o Grasso, Presidente del Senado; ambos de corte tecnócrata) intentará agotar una legislatura

durante la cual será posible recapitalizar MPS, que es lo más urgente para evitar cualquier contagio. Por

eso pensamos que el desenlace no será dramático.

Fuente: Bankinter

Buenas noticias para RWE y E.ON

El tribunal supremo alemán ha decidido que las utilities deben ser

compensadas por la decisión del Gobierno de cerrar todos los reactores nucleares después del desastre

de Fukushima en Japón. Inicialmente el cierre de las plantas nucleares estaba previsto para 2036, pero

el accidente en Japón llevó a ordenar el cierre anticipado para 2022. El ministro de medioambiente

alemán ha descartado la posibilidad de indemnizaciones de miles de millones para las utilities como

consecuencia de esta sentencia.

OPINIÓN:

Esta decisión del Tribunal Constitucional de Karlsruhe es

una victoria para Eon, RWE y Vattenfal, las tres empresas que fueron las más afectadas por la decisión

repentina de Berlín de abandonar la energía nuclear”. Además Eon y RWE son las empresas más

afectadas por el cambio radical del Gobierno alemán de cambiar desde energías basadas en el carbón

hacia renovables. Eon reportó las mayores pérdidas de su historia el año pasado por las provisiones de

sus plantas de carbón y gas y RWE vio afectado su dividendo.

Fuente: Bankinter

viernes, 2 de diciembre de 2016

El fondo noruego de inversiones quiere más renta variable

Fuente: Zerohedge.com

After being forced to withdraw at least $15 billion to fund 2017 budget deficits, the $860 billion Norwegian sovereign wealth fund has announced that it will change it's portfolio allocations to try to make up the difference. The change will result in 75% of the fund's capital being allocated to global equities, up from the current 60%. Sure, because funneling another $130 billion to the global equity bubble is just the prudent thing to do for an extra 40bps of "expected average annual real returns."

The central bank’s board, which oversees the fund, on Thursday recommended an increase in the equity share to 75 percent from 60 percent. That will raise the expected average annual real return to 2.5 percent over 10 years and to 3.5 percent over 30 years, compared with 2.1 percent and 2.6 percent, respectively, under the current setup.The world’s largest sovereign wealth fund said that it expects an annual return of only 0.25 percent on bonds over the next decade and that the expected “equity risk premium,” or return on stocks over government bonds, will be just 3 percentage points in a cautious estimate.“In our analyses, this is clearly evident in global data: internationally, growth in firms’ cash flows and equity returns are correlated with growth in the global economy,” Deputy Governor Egil Matsen said in a speech Thursday in Oslo. “Global economic growth in the coming years is expected to be below its historical level. This ‘pessimism’ is partly related to the driving forces behind the low level of the real interest rate.”

Of course, the decision comes after the fund has been forced to withdraw capital over the past two years to fund budget deficits that are expected to reach over 8% of GDP.

Artículo completo:

jueves, 1 de diciembre de 2016

Mapfre no vale más de 2,70 eur (¿?)

Las buenas tendencias se confirman pero el

peso de Latam las anula. La evolución del negocio típico mejora en España, EE.UU. y

Brasil. Los fondos propios aumentan y el ratio combinado

mejora. El cumplimiento de los principales objetivos del

Plan Estratégico 2016/2018 progresa adecuadamente. El

Investor Day revela buenas tendencias. ¿El principal reto?

El peso de Latam en la cartera de inversiones sigue siendo

relevante. La depreciación de las divisas de la región y un

empeoramiento de perspectivas para los emergentes en

general invitan a la prudencia. Especialmente tras la

victoria de Trump en las elecciones de EE.UU. Por ello, pese

a elevar nuestro precio objetivo hasta 2,7€ desde 2,4€,

empeoramos nuestra recomendación a Vender desde

Neutral.

Fuente: Bankinter

Suscribirse a:

Entradas (Atom)